SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фондовый рынок сша

CNNMoney: «Фондовым рынком США драйвят мусорные активы»

- 01 апреля 2013, 11:07

- |

- Разместил(а) AF Markets, Апрель 1, 2013

- Просмотр блога

Рынок акций США растет за счет «мусорных активов» — утверждает ассистент управляющего директора CNNMoney Паул Ля Моника – по материалам AForex.

Рынок акций США растет за счет «мусорных активов» — утверждает ассистент управляющего директора CNNMoney Паул Ля Моника – по материалам AForex.Ля Моника утверждает, что фондовый рынок растет, главным образом, не за счет акций, чьи компании-эмитенты подают реальные надежды (рост выручки, продажи, экспансии, экспорт), но за счет компаний, которые растут вопреки здравому смыслу. Ля Моника назвал их условно «мусорными».

Взять, например, акции компании Hewlett-Packard — лучшая акция индекса Dow на начало 2013 года. Рост составил плюс 66% — и это, несмотря на риск потери популярности а счет растущей популярности мобильных интернет-девайсов. Ожидается, что продажи и выручка Hewlett-Packard и компаний-аналогов будут падать в текущем году на фоне отставания ПК-сегмента от модных мобильных трендов. Другой пример – компания Micron Technology, которая выросла на 57% в 2013 году после падения на 20% в 2011 году. Ожидается, что в текущем году выручка и продажи компании так же упадут.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Почему индекс S&P500 не может установить новый рекорд роста?

- 28 марта 2013, 14:23

- |

Неспособность индекса Standard & Poor's 500 преодолеть свою рекордную планку стала серьезным препятствием для роста фондового рынка. Уже в пятый раз за последние две недели этот сводный индекс останавливается в 5 пунктах от рекорда, после чего падает из-за тревожных мировых новостей.

«Существует сильное сопротивление, из-за которого индекс S&P 500 не может побить собственный рекорд роста, установленный в 2007 году. Ему необходим мощный стимул. На фондовом рынке уйма людей, которые уже достаточно шли на риск и теперь стали крайне осторожными, так что сомневаюсь, что на их позицию получится повлиять с помощью новостей», — считает президент ClientFirst Strategy Митчелл Голдберг.

Полный текст перевода статьии с CNBC

«Существует сильное сопротивление, из-за которого индекс S&P 500 не может побить собственный рекорд роста, установленный в 2007 году. Ему необходим мощный стимул. На фондовом рынке уйма людей, которые уже достаточно шли на риск и теперь стали крайне осторожными, так что сомневаюсь, что на их позицию получится повлиять с помощью новостей», — считает президент ClientFirst Strategy Митчелл Голдберг.

Полный текст перевода статьии с CNBC

Продажа! Продажа! Продажа!

- 13 марта 2013, 08:19

- |

Вчерашние торги прошли под знаком снижения котировок. Только двум из восьми биржевых индексов удалось закрыть день в положительной зоне. Аутсайдерами выступили сектор энергетики, телекоммуникаций и финансов (к слову, на торгах в США сектор финансов также показал провальную динамику). Наш рынок губят неустойчивые нефтяные цены — есть вполне реальный сценарий, что нефтяные котировки (Brent) пробьют вниз отметку 109 долларов и снизятся до отметки 105. Настораживает, то что снижение цен на «черное золото» происходит на фоне роста напряженности вокруг Корейского полуострова в связи с проведениями совместных маневров США и Южной Кореи — лидер Северной Кореи Ким Чен Ын заявил, что в случае угрозы будут обстреляны островные территории Южной Кореи.

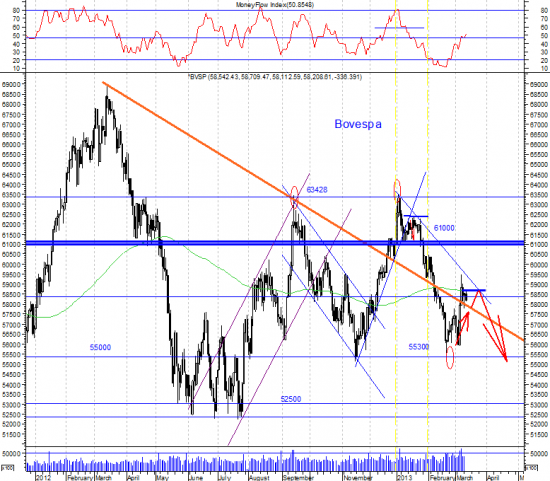

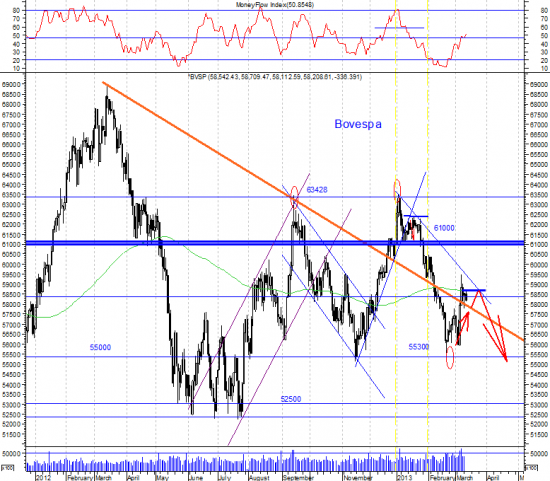

Что дальше? Сегодня жду открытие со снижением и продолжение боковой динамики рынка в ближайшие дни. «Медведям» нужны реальные катализаторы для сильного падения, а пока нефтяные котировки цепляются за отметку 109 долларов и не началась коррекция американского рынка, их не будет. Бразильский индекс Bovespа вчера снизился на 0,57%. Как мы и предполагали, резкий рост с 5 марта был коррекционным и после достижения 200-дневной средней инициатива перешла к «медведям». Приостановка роста бразильского индекса была предсказуемой и катализатором сильного снижения нашего рынка служить не может.

Также не являются катализаторами секвестр бюджета в США, резкое падение промышленного производства Великобритании, предупреждение Бундесбанка о том, что кризис в Европе не закончился. В Греции, в офисах правящей партии «Новая демократия» взорвались три самодельные бомбы, в Брюсселе перед встречей лидеров Евросоюза 14-15 марта европейские профсоюзы готовят массовые акции протеста против мер жесткой экономии, но и это не катализаторы для сильного падения.

( Читать дальше )

Что дальше? Сегодня жду открытие со снижением и продолжение боковой динамики рынка в ближайшие дни. «Медведям» нужны реальные катализаторы для сильного падения, а пока нефтяные котировки цепляются за отметку 109 долларов и не началась коррекция американского рынка, их не будет. Бразильский индекс Bovespа вчера снизился на 0,57%. Как мы и предполагали, резкий рост с 5 марта был коррекционным и после достижения 200-дневной средней инициатива перешла к «медведям». Приостановка роста бразильского индекса была предсказуемой и катализатором сильного снижения нашего рынка служить не может.

Также не являются катализаторами секвестр бюджета в США, резкое падение промышленного производства Великобритании, предупреждение Бундесбанка о том, что кризис в Европе не закончился. В Греции, в офисах правящей партии «Новая демократия» взорвались три самодельные бомбы, в Брюсселе перед встречей лидеров Евросоюза 14-15 марта европейские профсоюзы готовят массовые акции протеста против мер жесткой экономии, но и это не катализаторы для сильного падения.

( Читать дальше )

Безмятежность инвесторов - признак скорого обвала рынка?

- 12 марта 2013, 16:52

- |

Расхожий способ измерить страх рынка — индекс волатильности Чикагской биржи опционов — упал до самой низкой отметки за последние четыре года, отмеченных его ростом. Это усыпило бдительность трейдеров, что обычно предшествует мощному падению акций.

«Ближайшие несколько недель или месяцев могут оказаться очень коварными для тех, кто открывает короткие позиции, ведь все говорит о том, что грядет довольно сильный всплеск волатильности по сравнению с текущим весьма низким ее уровнем. Я читаю, что необходимо с умом подходить к покупке акций», — считает один из основателей RiskReversal.com Дэн Натан. «На рынке царят повышательные тенденции. Датчики рыночных настроений как бы говорят нам: «Удачи, быки!»», — считает Брэд Ламенсдорф, управляющий фондом Ranger Equity Bear ETF (HDGE), который специализируется на поиске акций, против которых можно играть на рынке.

Полный текст первода статьи с CNBC

«Ближайшие несколько недель или месяцев могут оказаться очень коварными для тех, кто открывает короткие позиции, ведь все говорит о том, что грядет довольно сильный всплеск волатильности по сравнению с текущим весьма низким ее уровнем. Я читаю, что необходимо с умом подходить к покупке акций», — считает один из основателей RiskReversal.com Дэн Натан. «На рынке царят повышательные тенденции. Датчики рыночных настроений как бы говорят нам: «Удачи, быки!»», — считает Брэд Ламенсдорф, управляющий фондом Ranger Equity Bear ETF (HDGE), который специализируется на поиске акций, против которых можно играть на рынке.

Полный текст первода статьи с CNBC

Джим О’Нил: «Я не ощущаю большого оптимизма вокруг будущей динамики фондового рынка США»

- 12 марта 2013, 11:16

- |

- Разместил(а) AForex Markets, Март 12, 2013

- Просмотр блога

Несмотря на то, что инвестбанк Goldman Sachs пересмотрел прогнозы по ВВП США в большую сторону на 2013 год (на фоне слабых улучшений в экономике), главный экономист банка Джим О’Нил полагает, что будущее фондового рынка Америки весьма туманно – по материалам AForex.

Несмотря на то, что инвестбанк Goldman Sachs пересмотрел прогнозы по ВВП США в большую сторону на 2013 год (на фоне слабых улучшений в экономике), главный экономист банка Джим О’Нил полагает, что будущее фондового рынка Америки весьма туманно – по материалам AForex.Прогноз по ВВП США был пересмотрен даже, несмотря на вступившие в силу ужесточения, которые через короткое время (недели-месяц) рискуют закономерно сжать ВВП, как минимум, на 0.5%. Джим О’Нил признается, что динамика рынка акций последнего времени позволила Goldman Sachs Asset Management и всем его клиентам очень хорошо заработать на «бычьем» тренде.

В сухом остатке, Джим О’Нил предрекает рынку старт проблем, начиная с мая. При этом у экономиста нет четких показателей, на которых он базирует свой прогноз. Это, скорее, некая примерная оценка растущего страха, витающего в среде инвесторов на заднем фоне ажиотажных настроений вокруг роста индексов – страх, что текущий подъем, подогреваемый Федрезервом США и его QE3, не смогут длиться долго. О’Нил называет вероятную точку перелома тренда – май текущего года. Экономист вспоминает любимую поговорку дельцов Уолл-Стрит: Sell in May and Go Away, которая символизирует то, что инвесторы должны скинуть бумаги в мае и не заходить в рынок до осени, ибо исторически в период май-сентябрь средний инвестиционный доход всегда был ниже, чем в остальные периоды внутри года.

( Читать дальше )

Grand Canyon Education, Inc. (LOPE)

- 07 марта 2013, 21:27

- |

Компания:

Grand Canyon Education, Inc. (LOPE) – регионально аккредитованный университет в котором студенты получают высшее образования. Университет был основан в 1949 году, как Гранд-Каньон колледж. В 2003 году был преобразован в частное учреждение. В университете обучаются более чем 44 000 студентов, 80% которых обучаются на онлайн – курсах. Остальные 20% обучаются в кампусе на местных корпоративных объектах. Около 60% студентов получают степень бакалавра, остальные учатся в магистратуре и докторантуре.

Инвестиционная идея.

Мы считаем, что онлайн – обучение довольно перспективное направления для развития университетов. Более 80% студентов LOPE обучаются на онлайн – курсах. Компания довольно успешно позиционировала себя в развитии этого направления и имеет огромные преимущества перед другими университетами. Онлайн – обучение в университете Grand Canyon на 35% дешевле от публичных – онлайн школ и на 10% дешевле от онлайн – обучения государственных университетов. Студенты в последние годы стали более чувствительны к цене обучения в результате длительного экономического спада. Низкая цена обучения и доступное кредитование, финансовая помощь студентам LOPE, делают компанию очень перспективной в дальнейшем развитии. Мы считаем, что сочетания привлекательных цен для обучения и продвижение своего бренда в Аризоне поможет университету сохранить дальнейший высокий спрос на программы онлайн – обучения (GCU). В настоящий момент, погашение кредитов на обучение составляет 52%, что выше среднего показателя среди конкурентов.

Считаем, что компания недооценена в своей группе и должна торговаться по более высоким ценам за акцию. Низкая плата за обучения, уникальные стратегии развития нового руководства, позиционирование своего бренда — позволит компании получить свежий приток денежный потоков.

Устойчивое финансовое положение, оптимистичны долгосрочные ожидания аналитиков, высокие прогнозы роста прибыли и продаж делают компанию интересной для инвестиций.

( Читать дальше )

Grand Canyon Education, Inc. (LOPE) – регионально аккредитованный университет в котором студенты получают высшее образования. Университет был основан в 1949 году, как Гранд-Каньон колледж. В 2003 году был преобразован в частное учреждение. В университете обучаются более чем 44 000 студентов, 80% которых обучаются на онлайн – курсах. Остальные 20% обучаются в кампусе на местных корпоративных объектах. Около 60% студентов получают степень бакалавра, остальные учатся в магистратуре и докторантуре.

Инвестиционная идея.

Мы считаем, что онлайн – обучение довольно перспективное направления для развития университетов. Более 80% студентов LOPE обучаются на онлайн – курсах. Компания довольно успешно позиционировала себя в развитии этого направления и имеет огромные преимущества перед другими университетами. Онлайн – обучение в университете Grand Canyon на 35% дешевле от публичных – онлайн школ и на 10% дешевле от онлайн – обучения государственных университетов. Студенты в последние годы стали более чувствительны к цене обучения в результате длительного экономического спада. Низкая цена обучения и доступное кредитование, финансовая помощь студентам LOPE, делают компанию очень перспективной в дальнейшем развитии. Мы считаем, что сочетания привлекательных цен для обучения и продвижение своего бренда в Аризоне поможет университету сохранить дальнейший высокий спрос на программы онлайн – обучения (GCU). В настоящий момент, погашение кредитов на обучение составляет 52%, что выше среднего показателя среди конкурентов.

Считаем, что компания недооценена в своей группе и должна торговаться по более высоким ценам за акцию. Низкая плата за обучения, уникальные стратегии развития нового руководства, позиционирование своего бренда — позволит компании получить свежий приток денежный потоков.

Устойчивое финансовое положение, оптимистичны долгосрочные ожидания аналитиков, высокие прогнозы роста прибыли и продаж делают компанию интересной для инвестиций.

( Читать дальше )

Pension Partners: «Это не рынок Рокки Бальбоа»

- 13 февраля 2013, 11:35

- |

- Разместил(а) AForex Markets, Февраль 13, 2013

- Просмотр блога

По словам Майкла Гейда, Pension Partners, текущий фондовый рынок США напоминает выдыхающегося быка. Гейд сравнил рынок акций с финальной сценой из легендарного фильма про молодого, перспективного боксера Рокки Бальбоа, который выдержал 15 раундов боя с противником-чемпионом, но в самом конце сдал позиции и проиграл – по материалам AForex.

По словам Майкла Гейда, Pension Partners, текущий фондовый рынок США напоминает выдыхающегося быка. Гейд сравнил рынок акций с финальной сценой из легендарного фильма про молодого, перспективного боксера Рокки Бальбоа, который выдержал 15 раундов боя с противником-чемпионом, но в самом конце сдал позиции и проиграл – по материалам AForex.Главным триггером для роста фондового рынка в 2012-1013 гг. (16% подъема в 2012 г. и 6.3% — до н.в. в 2013 г.) послужили плохие экономические новости по всему миру. Сегодня рынок выглядит уставшим (не говоря уже о том, что он находится в жестком отрыве от фундаментальных показателей, т.е. от реальности) и вот-вот начнет сдаваться.

Гейд предлагает повнимательней посмотреть на ценовую динамику акций. Некоторые сектора вопреки положению дел в экономике растут: коммунальный сектор, здравоохранение, телеком и др. Сектора, которые показывают положительную динамику на бычьем рынке в период текущей рецессии, растут намного уверенней в моменте, чем циклические акции (т.е. соответствующие компании и сектора) в период роста экономики. На рынке можно наблюдать такое явление: рост акций в одном сегменте (например, коммунальные компании) провоцирует рост в секторе здравоохранения. Гейд назвал это явление inter-market trends. При этом если один из секторов вдруг начинает показывать плохую динамику, то другие сектора автоматом тоже начинают идти вниз.

По словам Гейда, если уж и инвестировать в акции на перспективу, то стоит обратить внимание на бумаги циклических компаний, вроде машиностроения, сырья, энергетики.

Очевидно роста не будет.

- 09 января 2013, 18:29

- |

Многие крупные игроки просто бояться открывать длинные позиции, дабы не попасть под снижение рейтинга США. Все хотят начать год по более дешевым ценам. Помниться, чтобы хорошо разместить облигации, немного обрушили фондовый рынок США, чувствую сейчас будет так же. Не зря доллар понемногу крепчает.

Фондовый рынок США крепко привязан к китайской динамике

- 07 декабря 2012, 10:52

- |

Это стало уже почти «мейнстримом» в среде аналитиков: если идет речь о прогнозировании динамики американского фондового рынка, то главный фактор, который отвечает за «покупать-продавать» – экономические показатели Китая – по материалам AForex.

Это стало уже почти «мейнстримом» в среде аналитиков: если идет речь о прогнозировании динамики американского фондового рынка, то главный фактор, который отвечает за «покупать-продавать» – экономические показатели Китая – по материалам AForex.Если китайская экономика растет (ВВП, PMI и др.) – большая часть глобальных рыночных стратегов рекомендует покупать американские акции. Если китайская экономика демонстрирует вялую динамику или сжатие – стратеги рекомендуют продавать американские бумаги. Математическая корреляция между китайским рынком и американскими бумагами действительно имеет место, и она выросла до максимума за последние 6 лет в американских сегментах машиностроения и высокотехнологичного оборудования.

График. Чувствительность динамики выручки секторов (машиностроение и хай-тек оборудование) к динамике индекса

( Читать дальше )

Показатель, определяющий здоровье экономики США и его предсказание.

- 03 сентября 2012, 15:16

- |

Ну что ж, пока на американских площадках выходной, можно поделиться некоторыми вещами по фондовому рынку.

Речь пойдет об одном инвестиционном (вообщем им можно и ограничиться) индикаторе для определения здоровья экономики США.

Каждый инвестор понимает, что существует сильная зависимость между экономикой и фондовым рынком.

Здоровая экономика = Рост Цены на Акции

Пошатнувшееся экономики = Падение фондовых индексов.

К сожалению, каждый месяц выходит огромное множество экономических отчетов. Часто они имеют противоречивую информацию о тенденциях. И что еще хуже, разгораются аналитически-экономические споры вокруг интерпритации всех показателей, что приводит к головоркружению простого читателя-инвестора.

Так что же делать инвестору средней руки?

Один из способов — самостоятельно научиться судить об экономике США. Самое лучшее — это самое простое для понимания и предсказания.

Я стараюсь использовать именно такие подходы для анализа и предугадывания направления рынка.

Итак, что касается именно этой части анализа, то из всех данных мне интересны только данные

Non-Farm Payroll

( Читать дальше )

Речь пойдет об одном инвестиционном (вообщем им можно и ограничиться) индикаторе для определения здоровья экономики США.

Каждый инвестор понимает, что существует сильная зависимость между экономикой и фондовым рынком.

Здоровая экономика = Рост Цены на Акции

Пошатнувшееся экономики = Падение фондовых индексов.

К сожалению, каждый месяц выходит огромное множество экономических отчетов. Часто они имеют противоречивую информацию о тенденциях. И что еще хуже, разгораются аналитически-экономические споры вокруг интерпритации всех показателей, что приводит к головоркружению простого читателя-инвестора.

Так что же делать инвестору средней руки?

Один из способов — самостоятельно научиться судить об экономике США. Самое лучшее — это самое простое для понимания и предсказания.

Я стараюсь использовать именно такие подходы для анализа и предугадывания направления рынка.

Итак, что касается именно этой части анализа, то из всех данных мне интересны только данные

Non-Farm Payroll

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал