фондовый рынок

Акции Ryanair, в отличие от своих самолетов, скоро могут снова взлететь

- 03 ноября 2020, 15:59

- |

Приведенный выше недельный график Ryanair позволяет нам представить весь прогресс, достигнутый после IPO в 1998 году, в контексте волны Эллиотта. Курс акций вырос с 0,425 евро в 1998 году до 19,78 евро в августе 2017 года. Это ралли можно рассматривать как пятиволновой импульс, обозначенный 1-2-3-4-5. В этом импульсе можно наблюдать ориентир чередования двух корректирующих волн. Волна 2 — это боковой расширяющийся флэт, а волна 4 — резкое падение из семейства зигзагов. Пять подволн волны 3 также видны и отмечены i-ii-iii-iv-v, где волна v расширена. Согласно теории, трехволновая коррекция следует за каждым импульсом. Именно это и развивалось последние три года. Отрицательная фаза цикла Ryanair приняла форму простого зигзага A-B-C. Волна C, вызванная панической распродажей COVID-19, подошла очень близко к уровню Фибоначчи 61,8%. Если этот подсчет верен, на недельном графике Ryanair Holdings plc имеется полный волновой цикл 5–3. Согласно теории, можно ожидать возобновления тренда в направлении импульсной последовательности. Кроме того, согласно последнему отчету, на балансе Ryanair больше денежных средств, чем долга. На данный момент инвесторам не стоит беспокоиться о платежеспособности компании. 20 евро за акцию остаются жизнеспособной долгосрочной целью.

Приведенный выше недельный график Ryanair позволяет нам представить весь прогресс, достигнутый после IPO в 1998 году, в контексте волны Эллиотта. Курс акций вырос с 0,425 евро в 1998 году до 19,78 евро в августе 2017 года. Это ралли можно рассматривать как пятиволновой импульс, обозначенный 1-2-3-4-5. В этом импульсе можно наблюдать ориентир чередования двух корректирующих волн. Волна 2 — это боковой расширяющийся флэт, а волна 4 — резкое падение из семейства зигзагов. Пять подволн волны 3 также видны и отмечены i-ii-iii-iv-v, где волна v расширена. Согласно теории, трехволновая коррекция следует за каждым импульсом. Именно это и развивалось последние три года. Отрицательная фаза цикла Ryanair приняла форму простого зигзага A-B-C. Волна C, вызванная панической распродажей COVID-19, подошла очень близко к уровню Фибоначчи 61,8%. Если этот подсчет верен, на недельном графике Ryanair Holdings plc имеется полный волновой цикл 5–3. Согласно теории, можно ожидать возобновления тренда в направлении импульсной последовательности. Кроме того, согласно последнему отчету, на балансе Ryanair больше денежных средств, чем долга. На данный момент инвесторам не стоит беспокоиться о платежеспособности компании. 20 евро за акцию остаются жизнеспособной долгосрочной целью.перевод отсюда

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 0 )

"Вечёрка" выпуск№31, от 03.11.2020г. Подводим итоги краткосрочной стратегии за октябрь месяц.

- 03 ноября 2020, 13:57

- |

Рубль продолжает свой обвал? 5р за неделю!

- 03 ноября 2020, 01:51

- |

Прогнозы по выборам США.

Интрадей сегодня принес 10%, как торговать перед выборами США.

Рекомендую запись смотреть на скорости 1.25. Подписывайтесь на телеграмм и Youtube канал, что бы в прямом эфире не пропускать торговые сигналы и разборы.

( Читать дальше )

Трамп vs Байден. Шансы кандидатов и возможная реакция мировых и российского рынков

- 02 ноября 2020, 19:26

- |

Что касается шансов, то тут ситуация крайне неопределённая. Букмекеры дают в среднем 1.5 на 2.5 в пользу Байдена, такое соотношение не указывает на явного фаворита. К слову, 4 года назад на Хиллари давали около 1.15, что указывало на её подавляющее преимущество. Статистически, если рынки к выборам оказываются в плюсе от значений трёхлетней давности, это говорит в пользу действующего президента. Опросы говорят в пользу Байдена, но в искренности респондентов есть большие сомнения, поскольку, например, людей увольняли за неподдержку БЛМ. Кроме того, это будет ещё и голосование за или против локдаунов, всеобщего ношения намордников и прочих мер, всецело поддерживаемых демократами. По моим прикидкам, в реале весь этот маразм поддерживают около 20% людей, хотя в СМИ и соц.сетях мы видим их тотальный перевес. Так может быть и при голосовании, реальные данные могут разойтись с картинкой в СМИ.

Что касается шансов, то тут ситуация крайне неопределённая. Букмекеры дают в среднем 1.5 на 2.5 в пользу Байдена, такое соотношение не указывает на явного фаворита. К слову, 4 года назад на Хиллари давали около 1.15, что указывало на её подавляющее преимущество. Статистически, если рынки к выборам оказываются в плюсе от значений трёхлетней давности, это говорит в пользу действующего президента. Опросы говорят в пользу Байдена, но в искренности респондентов есть большие сомнения, поскольку, например, людей увольняли за неподдержку БЛМ. Кроме того, это будет ещё и голосование за или против локдаунов, всеобщего ношения намордников и прочих мер, всецело поддерживаемых демократами. По моим прикидкам, в реале весь этот маразм поддерживают около 20% людей, хотя в СМИ и соц.сетях мы видим их тотальный перевес. Так может быть и при голосовании, реальные данные могут разойтись с картинкой в СМИ.( Читать дальше )

Выборы в США / Трамп или Байден? / Стратегия и Идеи по Рынку / Вторая Волна Вируса в Европе

- 02 ноября 2020, 18:58

- |

Фондовому рынку все равно, кто победит на этих выборах (перевод с elliottwave com)

- 02 ноября 2020, 11:49

- |

«Республиканская партия была образована в 1854 году, а в 1856 году она выставила своего первого кандидата в президенты», — объясняет Мэтт Лэмперт, директор Института. «Победитель этих выборов вступил в должность в 1857 году. Изучая историю фондового рынка с 1857 года по настоящее время, мы рассмотрели результаты всех выборов, на которых демократы и республиканцы соревновались друг с другом».

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 01 ноября 2020, 18:00

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

Время покупать Америку?

- 01 ноября 2020, 12:05

- |

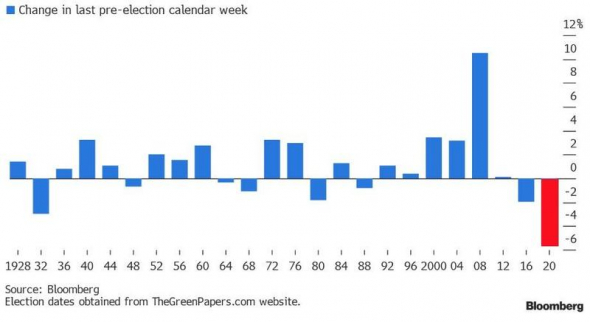

В связи с неумолимо надвигающимися выборами фондовый рынок США испытал настоящий шквал распродаж на прошедшей неделе. Ирония в том, что это привело к значительному расхождению капитализации фондовых индексов с динамикой совокупного баланса крупнейших ЦБ мира:

(Распродажа фондовых рынков по всему миру в преддверии выборов в США привела к значительному расхождению их капитализации с динамикой совокупного баланса крупнейших ЦБ мира.)

Сам S&P500 пережил сильнейшее падение в течение календарной недели перед выборами за всю историю наблюдений:

( Читать дальше )

4 мифа об инвестициях

- 01 ноября 2020, 10:57

- |

В мире финансов и в интернете часто можно услышать такие заявления: «Финансовые рынки неточно оценивают мрачные реалии экономической ситуации в США и за рубежом», «Акции слишком дороги», «Выборы приведут к беспорядку на рынках», «Технологический сектор переоценен»! Этот список можно продолжить. Многие видят, что экономический рост очень вялый, в то время как фондовый рынок развернулся V-образно и движется вверх. Данное расхождение сбивает с толку многих людей.

Миф №1: Фондовый рынок и экономика слишком разобщены

Здесь важно понять, что фондовый рынок является ведущим индикатором экономики. Наглядный пример: исторически рынки достигают дна примерно за четыре месяца до официального окончания рецессии. Акции не ждут хороших новостей.

Таким образом, отключение фондового рынка от экономики не обязательно является аномалией — это норма. В прошлые экономические циклы мы видели, как экономика страдает от потери рабочих мест, растущей неопределенности и постоянно негативных новостей, в то время как фондовый рынок растет. После финансового кризиса 2008 года улучшения на рынке труда стали заметны только в конце осени 2009 года. К тому времени бычьему рынку было уже шесть месяцев.

Сегодняшний фондовый рынок, возможно, уже сейчас отражает то, как экономика будет выглядеть через год. И то, что рынок видит, — это значительный отложенный спрос, угасание экономического воздействия, вызванного пандемией, и тонны ликвидности, которая вливается через рынки капитала (возможно, еще большей в будущем).

Вместо того, чтобы сосредотачиваться на рыночных мифах, сосредоточьтесь на основах рынка!

С приближением конца года и приближением выборов у вас может возникнуть соблазн основывать свои инвестиции не столько на фактах и данных, сколько на эмоциях. Вместо того, чтобы поддаваться такому мышлению, я рекомендую сосредоточиться на основах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал