фонды

Wall Street: что покупали зимой 2019-ого?

- 28 февраля 2020, 14:09

- |

Из них видно, что думают профессиональные инвестиционные менеджеры по поводу фондового рынка: в каких компаниях разочаровались и сократили позиции, а в ком увидели перспективу.

Изучаем отчетность: Зима 2019—2020

Проанализировав отчетность фондов (доступна на сайте SEC), можно выделить топ-55 лидирующих компаний, бумагами которых профессионалы торговали наиболее активно этой зимой.

- В четвертом квартале фонды стали активнее увеличивать позиции в крупных по капитализации IT-компаниях — Amazon, Microsoft, Alphabet, Apple, Facebook и Alibaba.

- Они сместили самые популярные вложения третьего квартала — L3Harris Technologies и Fidelity National Information Services.

- В список вернулись акции Uber и впервые за год попали акции Tesla.

- Много покупали и почти никто не продавал Truist Financial (в прошлом BB&T), PPL corporation, General Electric, Schlumberger и NVIDIA.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Простой и надежный способ инвестирования для тех, кто ничего не знает об инвестициях. Инвестиции в индексы.

- 21 февраля 2020, 08:21

- |

Добрый день. Сегодня поговорим о том, что делать если Вы никогда не сталкивались с инвестициями, но хотели бы больше узнать об этом. Статья будет интересна не искушенным участникам финансового рынка.

Итак, хотите инвестировать, открыли брокерский счет, но не знаете, с чего начать? На фондовом рынке есть такое понятие как биржевые индексы. Самые известные и надежные это страновые индексы, то есть которые привязаны к крупнейшим компаниям какой-либо страны. Они же являются экономическими ориентирами для финансового сообщества. Помните кризис 2008 года? Индекс Доу Джонса (о нем ниже) упал тогда примерно на 50%, ММВБ на 74%.

Для РФ важнейший индекс, это индекс ММВБ, который включает около 45 самых крупных и торгуемых компаний в РФ, для США это Промышленный индекс Доу — Джонса самый старый индекс США, которые включает 30 компаний и S&P 500 который включает в себя 500 компаний США. Само определение индекса мы взяли с Википедии. Биржевой индекс — это сводный индекс, вычисляемый на основе цен определённой группы ценных бумаг — «индексной корзины». То есть его цена рассчитывается исходя из цен на акции компаний, входящих в индекс.

( Читать дальше )

Большие дяди обвалили рынок!

- 23 декабря 2019, 13:25

- |

Ведь в декабре 2018 года не было никаких оснований для такого падения, особенно 24 декабря, нарушая все традиции и статистику этого дня.

После этого они спохватились и теперь будут надувать рынок до победного, чтобы уж в следующий раз его гарантированно провалить S&P 500 c 4000 на 50-60%. :-)

Портфель обезьяны Лукерьи - мониторинг

- 08 сентября 2019, 12:14

- |

Наверное, многие тут слышали о «портфеле обезьяны Лукерьи» — эксперименте журнала «Финанс», начатом в 2008 году. Если вдруг кто ещё не слышал, перескажу вкратце суть. Обезьяна выбрала 8 кубиков, на которых были названия компаний, из которых сформировали условный портфель, «вложив» в акции этих компаний условный миллион рублей, равными долями. Цель эксперимента — показать, что иногда даже обезьяна способна показать доходность, превышающую доходность инвестиционных фондов.

Подробнее рассказал в видео:

( Читать дальше )

Бегство капитала в качество продолжается

- 26 августа 2019, 15:08

- |

Подписывайтесь на мой телеграм-канал, чтобы более оперативно получать актуальную аналитику по рынкам!:)

Оцените портфель новичка на долгосрок

- 20 августа 2019, 15:10

- |

короче в итоге решил так распределить:

50% — валюта на депозите под 3.3% годовых

20% — свое дело

20% — фондовый рынок

10% — высокорискованные активы

Цель — хороший пассивный доход, который бы позволил арендовать квартиру в Москве/МО, а если что, то переехать в другую страну+накопления на пенсию + для закупки недвиги/акций в очередной кризис, который рано или поздно будет.

Потратил уже слишком много времени. Пришел к выводу, что надо меньше думать и больше действовать.

А то это свое дело уже 1.5 года откладываю. А на 10% рисковых вложений уже несколько месяцев ушло времени на изучение темы.

Да на зарплате больше бы получил, если бы меньше читал, изучал все эти инвестиции.

( Читать дальше )

Ловите сильнейший контрариан индикатор по S&P 500 — нас ждет еще одна волна бычьего ралли

- 27 июня 2019, 23:59

- |

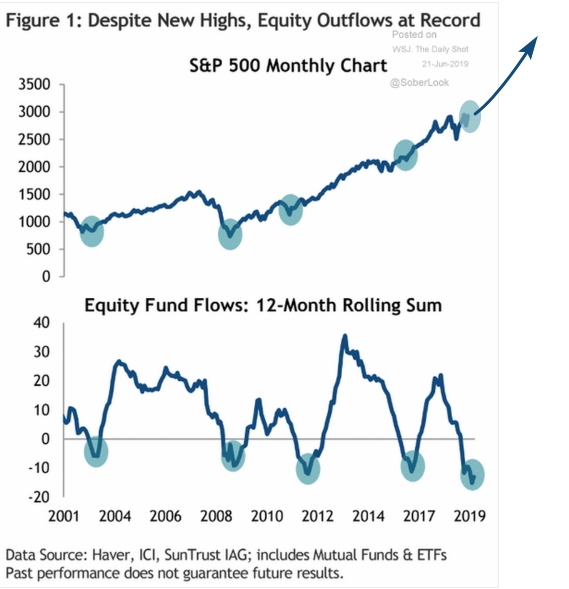

На ZeroHedge в одной из последних публикаций (посвященной детальному разбору почему «страховочное» снижение ставки ФРС в этом году не сработает, в отличие от ситуации 1995 года) выложили сильнейший индикатор для фондового рынка из серии «посмотри и сделай наоборот». Речь о денежном потоке в фонды акций, который находится на минимумах за последние несколько десятилетий:

(Денежный поток в фонды американских акций находится на минимумах за последние несколько десятилетий. Сверху — динамика индекса S&P 500, снизу — денежный поток в фонды американских акций, суммарное значение за 12 мес в млрд $)

Как видно из графика — инвесторы всегда выводили свои средства из фондов акций в моменты разворота рынка для очередного рывка вверх. Так что перед нами типичный контрариан индикатор, подающий выраженный сигнал о надвигающейся волне роста на фондовом рынке США. Ждем снижения ставки от Пауэлла в июле, сделки Трампа с Китаем и можно покорять новые вершины. И вполне возможно, что это совсем не шутка…

____

мой блог/яндекс-дзен

«Умные деньги» уходят с фондовых рынков

- 03 июня 2019, 23:44

- |

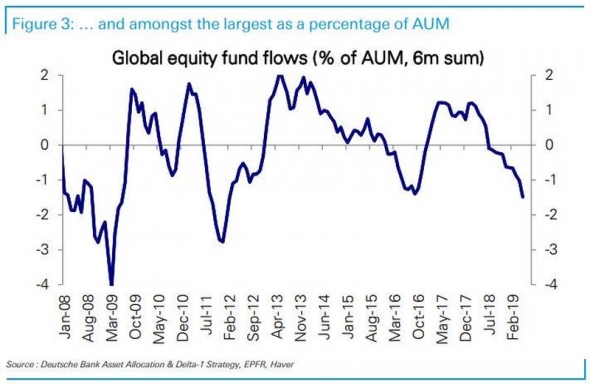

На ZeroHedge выложили обзор от Deutsche Bank с информацией о денежных потоках в акционерные и облигационные фонды. Картина выходит достаточно впечатляющая, отток средств инвесторов из фондов акций за последние шесть месяцев находится на максимумах с момента европейского долгового кризиса 2010–2012 годов:

(Денежные потоки в фонды акций в % от средств под управлением, суммарное значение за последние 6 месяцев)

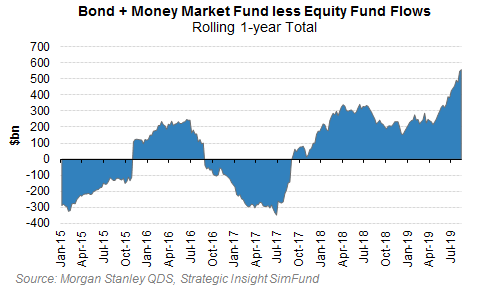

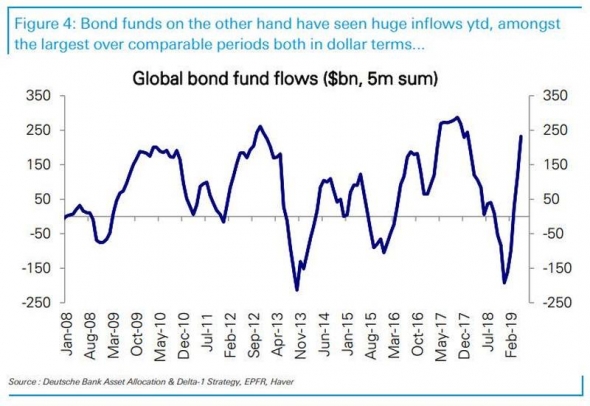

В абсолютном значении отток за последние полгода составил $237 млрд. Куда уходят эти деньги? Правильный ответ — в облигационные фонды и фонды денежного рынка (вкладывают в краткосрочные долговые обязательства, например в казначейские обязательства США):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал