фонды

Фонд акций ****ы. Состав и изменение с начала года.

- 16 июня 2018, 19:40

- |

Кстати, чтобы узнать цены акций на конец года, я зашел в котировки акций на смартлабе и выбрал дату 29.12.2017

(в наших котировках можно посмотреть итоги торгов на любую дату, но не раньше начала 2016 года вроде)

Далее, я занес ручками этот портфель в портфели на смартлабе (вы тоже можете так сделать):

https://smart-lab.ru/q/watchlist/dr-mart/4359/

Получилось, что прирост портфеля составил с начала года 5,25% без учета дивидендов:

Доха по невыплаченным дивидендам составляет 4,6%:

Правда есть нюанс. Когда дивиденды отсекутся, доходность прироста акций испарится из-за див.гэпов.

Лучшие портфели акций на конец года были у Credit Suisse и БКС:

Посмотреть их структуру можно тут:

https://smart-lab.ru/q/watchlist/dr-mart/

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 19 )

Российский фонд продал акции соцсети TradingView

- 24 мая 2018, 16:25

- |

Американский фонд Insight Venture Partners вместе с партнерами вошел в социальную сеть TradingView, объединяющую инвесторов и трейдеров. В результате сделки, размер которой составил $37 млн, ранний инвестор TradingView российский фонд iTech Capital продал часть своей доли.

www.kommersant.ru/doc/3635936?from=four_tech

Мексика. Нефть. Популизм.

- 06 апреля 2018, 11:06

- |

Аааа! что это такое вообще?! Это же верх популизма! Просто зашкаливает. Поясню:

Нефтяной реформе в Мексике 5 лет, кратко суть в том, что был создан единый фонд, чисто нефтяной. Он занимался разработкой контрактов, лицензий, налогов. Все новые месторождения распределяются крайне рыночно: аукцион ONLINE! Ведется чёткий учёт, статистика и вся информация в открытом доступе — на сайте.

И тут появляется какой-то хрен и считает, что он со своими экспертами проверит всё лучше, чем миллионы людей, у которых была эта возможность все 5 лет. Более того, он серьезно считает, что рынок хуже оценил стоимость контрактов, чем группка чиновников, как было раньше?!

Пока цена на нефть была низкой, реформы отлично шли и политики благоприятствовали приходу эффективных частных компаний. Как только нефтяные цены пошли вверх — сразу захотели пересматривать правила игры. Так что, ещё раз обращаю внимание всех: вкладывать можно и нужно в компании независимые и эффективные, они обладают технологиями и их экспансия — вопрос времени. В настоящее время держу APC и COP.

Шок волатильности на S&P 500 распространился на другие рынки

- 16 февраля 2018, 17:55

- |

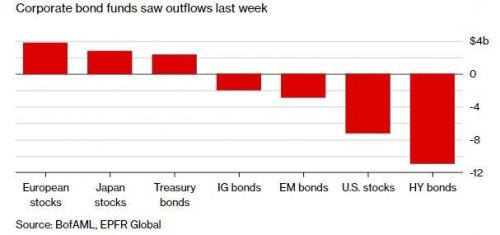

Согласно данным BofA облигационные фонды за прошлую неделю испытали отток средств величиной в $14.1 млрд ($10.9 млрд. ушло из фондов мусорных облигаций) — второй по величине отток средств за всю историю наблюдений. До этого мощный отток средств происходил во время выборов президента США и девальвации китайского юаня.

Эту тенденцию подтверждает и отчет от Lipper, за прошедшую неделю инвесторы вывели $6.3 млрд. из фондов облигаций с высокой доходностью — второй по величине отток за всю историю наблюдений и пятая подряд неделя с оттоком средств инвесторов (суммарный отток за этот период составил $15 млрд. по данным Bloomberg).

( Читать дальше )

ФНБ РФ

- 30 января 2018, 08:31

- |

Фонд национального благосостояния России (ФНБ) сформирован 1 февраля 2008 года после разделения Стабилизационного фонда на Резервный фонд и Фонд национального благосостояния. Фонд является частью механизма пенсионного обеспечения граждан Российской Федерации на длительную перспективу.

Резервный мы как бы прокушали, хотя на всю сумму фактически Минфин купил долларов, и теперь эти деньги где-то там лежат и чего-то там ждут. Хочу показать почему ФНБ трогать никто не хочет и почему бюджетное правило дошло до планки 40$, и не будет расти с ростом цен на нефть.

( Читать дальше )

Хэдж фонды вампиристический кровосос прибылей

- 29 ноября 2017, 12:07

- |

“Hedging activity surged in Q3 2017 as oil producers rushed to lock in rising prices for future production… 33 of the largest upstream companies with active hedging programs… added 897,000 bpd (annualized) of new oil hedges during Q3 2017, up 147 percent from Q2 2017,” Wood Mackenzie said.

«Хеджирование выросло в третьем квартале 2017 года, когда производители нефти бросились блокировать рост цен на будущую продукцию… 33 из крупнейших компаний-лидеров с активными программами хеджирования… добавили 897 000 баррелей в сутки (в годовом исчислении) новых контрактов для хэджирования нефти в третьем квартале 2017 года, свыше 147 процентов со второго квартала 2017 года », — сказал Вуд Маккензи, из CNBC.

В среднем 3 квартал 2017 года это цена на Brent 52 доллара. Вот за такую цену удалось хэдж фондам прикупить ежесуточно 897 000 баррелей.

Сейчас то, что захэджировано тогда уже давно продано с огромными прибылями. И теперь им не на чем заработать деньги.

Компании производители так же как и раньше хэджируют, но гораздо меньше, потому что цена высокая и им хочется сразу продать по спотовой цене. А хэдж фонды снижают тем самым лонги порядка 3 процентов за неделю до 21 октября. Скорее всего это наметившаяся тенденция. И им хочется дальнейшего роста. Чтобы получать деньги еще.

( Читать дальше )

Вопрос новичка - Котировка в минус

- 05 октября 2017, 13:43

- |

Это как понимать?!

И почему вроде стабильный актив так ныряет?

Снова ETF пугают меня...

- 16 сентября 2017, 14:52

- |

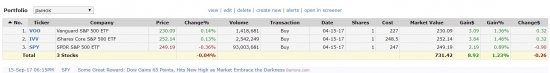

Вообщем, вчера заметил такую штуку:

Я сравниваю свой портфель с индексом через три фонда — ETF, которые, по идее, должны следовать точно за индексом. Вчера один вдруг показал отрицательный результат. Это что вообще такое?! Они там управляют или где?!

Возможно, это какой-то сбой, подскажите, что это.

Как найти хорошего управляющего капиталом?

- 17 августа 2017, 11:13

- |

Для того, чтобы инвестировать заработанные деньги, необходим опыт и достаточное количество времени. Успешным бизнесменам, как правило, не хватает ни того, ни другого. Ситуация усложняется еще и тем, что на рынке инвестирования представлен чрезвычайно широкий выбор инструментов. Если вы не являетесь экспертом в сфере вложения средств, эти рекомендации будут вам полезны. Следуя им, вы сможете правильно выбрать управляющую компанию и оптимальный финансовый продукт.

Вначале – официальная часть.

Приступая к рассмотрению предложения инвестиционной компании, начните с формальностей. Ознакомьтесь с полным перечнем предоставляемых услуг, проверьте наличие лицензий. Постарайтесь понять, совпадает ли общая стратегия фонда с вашими целями и устремлениями. Не лишним будет поинтересоваться и рейтингом, если таковой существует. В то же время, не стоит слепо доверять этим показателям, ведь обанкротиться или лишиться лицензии может компания с любым рейтингом.

( Читать дальше )

Кто обыгрывает рынок? Секреты инвесторов

- 21 июля 2017, 18:17

- |

В последние годы модной стала идея о том, что никому не под силу обыграть рынок – ни фонду, ни частным инвесторам. Именно поэтому пассивным фондам массово стали передаваться активы в управление. Многие, кто видел хотя бы толику истины в гипотезе эффективного рынка, изменили свои взгляды: «Лучше покупайте паи ETF, они уберегут от непредсказуемости рынка». Но так ли это на самом деле? Попробуем разобраться.

Многие считают, что инвестирование, основанное на анализе компаний и отраслей, которые они представляют – бессмысленно и тратить на него деньги и время не стоит. И аргументы в лице тех, кому удалось добиться успеха, не работают, так как эти люди считают, что этим инвесторам просто улыбнулась пресловутая удача и ничего более. Однако эта точка зрения является ошибочной и может сыграть злую шутку. Многочисленные исследования позволяют сделать вывод о том, что некоторые инвесторы получают более высокие по доходности результаты, чем индекс S&P 500. Что же они знают такого, что недоступно их коллегам?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал