фонды

Что интересного сейчас в позиции фондов? CTFC COT

- 18 июля 2017, 20:01

- |

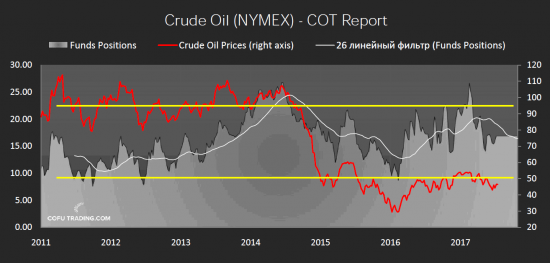

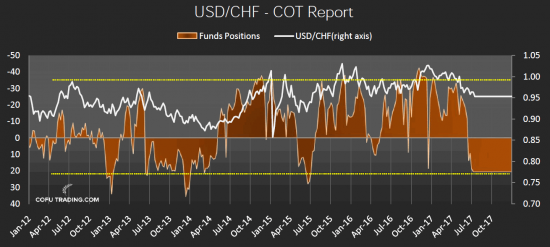

- Областью обозначена чистая лонговая\шортовая позиция фондов.

- Белая линия — график цены соответствующего инструмента.

- Желтые горизонтальные линии — экстремальные уровни чистой бычьей\медвежьей позиции, часто эти моменты совпадают с разворотом цены.

Особого внимания сейчас заслуживают пары USD/CHF, USD/JPY, AUD/USD, NZD/USD. По товарам пока ничего интересного.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Пассивные vs активные фонды.

- 12 июля 2017, 15:23

- |

Усиливается ощущение, что в мире управления активами теперь существует Vanguard, а рядом с ним все остальные, отмечает MarketWatch. Это обусловлено, в частности, переходом предпочтений инвесторов на «пассивные продукты», которые просто следуют за движением таких индексов, как Standard & Poor's 500, с активно управляемых инвестиций, нацеленных на то, чтобы обгонять темпы роста рынка.

Статистика неоднократно показывала, что фонды пассивных инвестиций демонстрируют более хорошие результаты, чем активные, особенно в долгосрочной перспективе. При этом, что немаловажно, комиссия пассивных фондов обычно бывает ниже. Так, Vanguard берет $4 с каждых $10 тыс. инвестиций, что считается одним из самых низких показателей в отрасли.

По данным Morningstar, которая изучила результаты 852 фондов, всего 5 из них в этом году зафиксировали приток средств в объеме свыше $10 млрд. Отток инвестиций был отмечен у более чем половины фондов — у 439, в том числе крупнейшие потери понес Franklin Templeton Investments — $11,24 млрд.

( Читать дальше )

Кому принадлежит большой бизнес в США?

- 16 мая 2017, 13:52

- |

Кому принадлежит большой бизнес? Сегодня ответ должен быть таким: пассивным инвесторам.

Они – крупные акционеры в большом количестве фирм по всему миру. В США три крупнейших пассивных инвестиционных компании все вместе являются акционерами 40% всех фирм.

В ролике есть русские субтитры

( Читать дальше )

ПУШЕЧНОЕ мясо!

- 05 апреля 2017, 14:05

- |

Иностранный инвестор VS Российский!

Любопытная ситуация сложилась за последние месяцы. Иностранцы покупают ОФЗ, меняя доллары на рубли (керри трейд) и также покупают наши адр (расписки на наши акции). И получают отличную прибыль и от укрепляющегося рубля и от роста стоимости (в долларах) наших акций, индекс ртс почти на хаях. А что делают наши инвесторы? В основном покупают доллар, который падает, а также покупают акции на ммвб, которые тоже падают. Многие акции потеряли в рублях 10-30% своей стоимости за последние 3 месяца.

Крупнейшие американские фонды рулят на мировых рынках. И создают ту реальность, которую мы видим на мониторах. А все остальные участники рынка по сути — пушечное мясо. И наш Цб тоже. Кому интересно как ЦБ поиграл на форексе, можете почитать, писал на эту тему пару дней назад http://smart-lab.ru/blog/390534.php

Финансовые дилетанты США и России

- 06 марта 2017, 16:16

- |

Вложить свои деньги в акции или облигации, и получать постоянный доход-мечта.

Как это происходит в Америке я, по правде сказать, не знаю, я просто работала СВОЮ работу и откладывала деньги. Да, просто откладывала деньги на депозит, и хотела чтобы к пенсии у меня была прибавка.По СВОЕЙ работе я училась в институте, читала разные журналы, изучала как улучшить тех.процессы, уменьшить расходы, разбиралась как оформлять налоги… и т.д.

И скорее всего американский человек тоже читал, считал, изучал по СВОЕЙ работе. Но, заработав, он пошёл в «фонды для дилетантов» — вангарды и спайдерсы (не уверена что правильно пишу, но как-то так). Он, наверно, даже брокерский счёт не открывал, ещё раз скажу: я не знаю, как там в Америке.

Я — тоже дилетант, но российский.Чтобы дорасти до «американского дилетанта»мне предлагается:

( Читать дальше )

Корпоративные методики управления риском в частном трейдинге

- 02 марта 2017, 13:47

- |

Де-факто индивидуальный трейдинг зачастую становится синонимом потерь и непрофессионализма. К сожалению, реальность такова, что у институциональных структур различной степени сложности или даже у сплоченных команд — шансов добиться успеха на этом поприще значительно больше, чем у индивидуально взятого трейдера. Тема институционализации частных трейдеров, формирования команд и работы над эффективным подходом к трейдингу — очень широка и интересна, однако остановимся на одной из важнейших составляющих любой работы, связанной с финансовыми продуктами (да что уж там, связанной с любой деятельностью или бизнесом) — управлением и оценкой рисков.

Управление и оценка риска внутри финансовых институтов носит системный и всеобъемлющий характер, а «рисковая полиция» является ключевым звеном любого трейдинг-деска. Однако, индивидуальные трейдеры — далее ИТ — сильно недооценивают всю глубину вопроса. В 90 из 100 резюме и предоставленных такими трейдерами трек-рекордах мы всегда видим одни и те же проблемы, заключающиеся в отсутствии понимания вопроса оценки риска как такового: начиная с совершенно неспособных генерировать постоянную альфу торговых систем, имеющих прибыль в моменте из-за синусоидального характера кривой доходности этих торговых систем и заканчивая системами со стабильными альфой и бетой, но огромным

( Читать дальше )

Сколько денег осталось у нефтяных фондов или все относительно...

- 28 февраля 2017, 16:13

- |

СМИ все чаще публикуют информацию про рекордные чистые длинные позиции фондов – 586 тысяч контрактов (Options and Futures с сайта timingcharts), но сама по себе информация как мне кажется бесполезна, так как все относительно. Гадать сколько всего денег у фондов для выдергивания нефти выше — бессмысленно и все, что остается — смотреть в прошлое на самые крупные скопления длинных позиций в 2011 году (которое вызвало коррекцию около 30%) и 2014 году (падение до 27$ по WTI) и оценивать текущую ситуацию в сравнение с ними.

Формула расчёта предельно проста – кол-во контрактов (net position) * на среднюю цену WTI в период набора позиции + немного субъективизма)

Можно прикрутить к формуле, что касается денег — DX, M2 и инфляцию. К позициям производителей — уровень добычи, потребления и запасов, для измерения нынешних позиций относительно ситуации на рынке, а не просто цифр. Имеет ли смысл копать в этом направлении на ваш взгляд? Для меня важно ваше мнение, поговорить не с кем относительно рынка :)

Фонды акций за год потеряли более 92 млрд. долларов

- 27 октября 2016, 19:35

- |

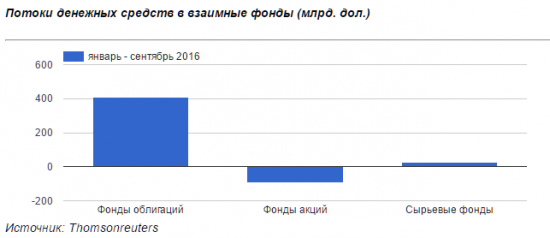

Инвесторы всего мира предпочитают консервативную стратегию и выбирают облигации. В сентябре фонды, вкладывающие средства в долговые бумаги, привлекли 37,9 млрд. долларов, месяцем ранее чистый приток превысил 67 млрд.

А вот фонды акций участники рынков не жалуют — в первый день осени они вывели из них 2,6 млрд. долларов. С начала года чистый отток капитал из данного вида фондов составил 92,5 млрд. долларов. Спекулянты в 2016 г. предпочитали сырье акциям. Однако в последние месяцы их интерес немного ослаб — в сентябре чистый поток средств в сырьевые фонды опустился до нуля.

Основными бенефициарами нестабильности на финансовых рынках были фонды облигаций — за 9 месяцев 2016 г. они привлекли почти 410 млрд. долларов новых инвестиций.

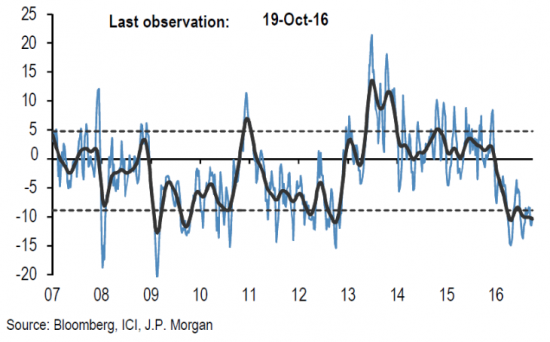

Резюме

О том, что участники рынков пессимистичны на счет будущего фондовых площадок, говорит и разница между потоками средств в фонды акций и в фонды облигаций. На сегодняшний день она отрицательная и близка к минимумам десятилетия. Причем держится практически весь 2016 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал