фундаментальный Анализ

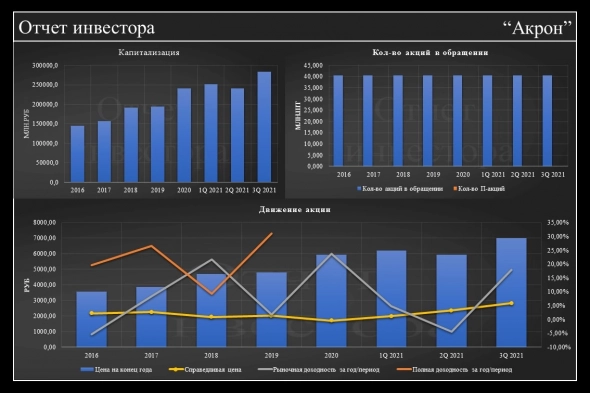

Фундаментальный анализ по Акрон

- 13 декабря 2021, 10:30

- |

Выкладываю фундаментальный анализ по Акрон

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Хит-парад акций, обновление 11.12

- 11 декабря 2021, 22:38

- |

Приветствую!

Публикую обновление чарта акций иностранных компаний, построенного на основе индикаторов фундаментального анализа. Верхние позиции хит-парада приведены на картинке ниже. Добавил столбец справа, показывающий изменение позиции компании по сравнению с прошлой неделей.

Немного изменил систему начисления баллов. В скринере на данный момент анализируются всего 4 показателя роста, тогда как 7 показателей доходности и 9 показателей риска/рентабельности. Чтобы сбалансировать вклад темпов роста компаний в итоговый рейтинг, я в 2 раза увеличил начисление баллов за темпы роста. Из-за этого изменения позиции компаний в таблице существенно сдвинулись, поднялись вверх быстрорастущие компании.

Полный чарт 600 компаний приведен в гугл-таблицах.

С описанием системы ранжирования акций Вы можете ознакомиться в посте smart-lab по ссылке.

( Читать дальше )

Фундаментальный анализ по British American Tobacco

- 10 декабря 2021, 08:27

- |

Выкладываю фундаментальный анализ по British American Tobacco

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Фундаментальный анализ по Уралкалий

- 09 декабря 2021, 08:00

- |

Выкладываю фундаментальный анализ по Уралкалий

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Фундаментальный анализ по "Роснефть"

- 07 декабря 2021, 08:21

- |

Выкладываю фундаментальный анализ по Роснефть

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Северсталь, прогноз финансовых результатов на 4-й квартал 2021 года, дивидендов и справедливой цены за акцию - даунсайд от 20%

- 06 декабря 2021, 10:33

- |

Всем привет, на следующей неделе 10-го декабря последний день, когда акция Северстали торгуется с дивидендом 85,93 руб., самое время для традиционного прогноза, который строится c лагом в один месяц из-за временного сдвига между принятием заказа и отгрузке потребителю к индексным ценам LME Steel HRC FOB China. И большая ответственность, так как предыдущий прогноз на 3-й квартал 2021 года дал погрешность 0,08% в расчете дивидендов.

Так же попробуем учесть следующие изменения:

- Продолжения действия временной 15% пошлины до конца 2021 года

- «Северсталь» перешла на суточное количество плавок в производстве конвертерной стали до 86 на ЧерМК — +5% к производству стали

( Читать дальше )

📛 Проблемы, риски и негативные факторы Черкизово:

- 06 декабря 2021, 00:10

- |

Вэтом посте рассматриваем риски Черкизово. Мы не очерняем компанию, просто плюсы будут описаны в другом посте

🔥 Пожар на «Алтайском бройлере».

3 июля 2021 года на курином цехе Черкизово на Алтае произошел пожар, из-за которого пострадала значительная часть производства. К концу октября компаниязакончила восстановительные работы. Они заняли чуть более 3 месяцев и позволили вернуться на мощность 4 тыс. голов курицы в час.

Компания прогнозировала, что за 2-3 месяца (до конца января 2022г) цех вернется на свою базовую мощность — 6 тыс. голов. В ближайшие же 2 года компания хочет выйти на уровень 10,5 тыс. голов.

Проблема пожара в том, что это привело а) к падению производства; б) потребовало серьезных инвестиций на ремонт (1 млрд. руб.); в) утраченное оборудование замещалось оборудованием, которое должно было пойти на новые инвест проекты, что замедлило реализацию инвестиционной стратегии.

( Читать дальше )

Анализ и прогноз по доллару США

- 04 декабря 2021, 09:42

- |

В данном выпуске подробнее остановился на таком детерминанте ценообразования валютного курса, как «рыночные ожидания», много о политике ФРС и рисках для ее реализации. Порассуждал на тему ценовых моделей их отличая от макроэкономических моделей и сложности их построений.

( Читать дальше )

Фундаментальный анализ АФК Система

- 03 декабря 2021, 21:53

- |

Выкладываю фундаментальный анализ по АФК Система

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Чистая прибыль Illumina под давлением из-за поглощения Grail

- 03 декабря 2021, 12:05

- |

Illumina (ILMN) опубликовала отчёт за 3 кв. 2021 г. (3q21) 4 ноября. Выручка взлетела на 39,5% до $1,1 млрд. Рост к 3q19 составляет 22,2%. Скорректированная чистая прибыль в расчёте на 1 акцию (adjusted EPS) составила $1,45 по сравнению с $1,02 в 3q20. Аналитики в среднем ожидали, что выручка будет $1,04 млрд и adjusted EPS $1,13. По итогам 2q21 выручка составила $1,13 млрд (-1,8% кв/кв).

За 9 мес. 2021 г. выручка подскочила на 45,5% и достигла $3,3 млрд, в сравнении с аналогичным периодом 2019 г. рост составляет 28,4%. Adjusted EPS $5,2 против $3,28 за 9 мес. 2020 г. и $4,87 в 2019 г. Свободный денежный поток (FCF) составил $125 млн по сравнению с $547 млн за 9 мес. 2020 г. Денежные средства и эквиваленты и к/с фин. вложения на конец квартала составили $1,3 млрд. “Чистый долг / LTM EBITDA” ниже 1х.

Структура выручки. За 9 мес. 2021 г. продуктовая выручка (product revenue) взлетела на 52,5% до $2,9 млрд. По отношению к 2019 г. продуктовая выручка выросла на 37%. Сервисная и прочая выручка выросла на 11% и составила $424 млн. В сравнении с 2019 г. снижение сервисной выручки составляет 10,5%. Доля сервисной выручки в совокупной выручке Illumina — 12,7%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал