фундаментальный анализ

История квартальных отчётов

- 22 ноября 2021, 18:16

- |

На investing.com есть, но данные по MTLR eps, например, явно неверные.

- комментировать

- Комментарии ( 3 )

Скринер недорогих растущих качественных компаний

- 22 ноября 2021, 10:32

- |

Приветствую, уважаемые смартлабовцы!

Наконец, я закончил разработку своего фундаментального скринера иностранных акций. В данном посте описываю основную идею созданной системы. Скринер анализирует финансовые отчеты компаний, торгуемых на Санкт-Петербургской фондовой бирже, и выстраивает их в рейтинг по инвестиционной привлекательности. Скринер решает следующие задачи:

1) Первоначальный отбор компаний. Отбрасываются компании с убывающей выручкой, с хроническими убытками и др.

2) Расчет комплексных финансовых индикаторов, например, усредненной за несколько лет прибыли, усредненной рентабельности, разброса доходов относительно среднего значения и др. Внесение этих данных в таблицу для анализа.

3) Ранжирование компаний одновременно по всему списку индикаторов.

Вышеперечисленные пункты стимулировали разработку данного скринера акций и являются его преимуществами по сравнению со скринерами, которые можно найти в интернете. Какие индикаторы я использую в анализе? Инвестиционная привлекательность акции определяется тремя составляющими: доходностью, темпом роста и риском. Текущую доходность можно характеризовать мультипликаторами стоимости компании (в скобках указано обозначение индикатора в таблице итоговых результатов ранжирования):

- цена/прибыль (P/E),

- цена/балансовая стоимость (P/BV),

- полная стоимость/операционная прибыль (EV/EBIT),

- полная стоимость/продажи (EV/S),

- полная стоимость/свободный денежный поток (EV/FCF),

- Дивиденд/цена, дивидендная доходность (Див.дох.),

- Выкуп акций/цена, доходность по выкупу акций (Выкуп).

( Читать дальше )

Фундаментальный анализ по "AMD"

- 22 ноября 2021, 08:36

- |

Всем доброе утро!

Выкладываю фундаментальный анализ по AMD

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Фундаментальный анализ по "Мечел"

- 20 ноября 2021, 08:31

- |

Всем доброе утро!

Выкладываю фундаментальный анализ по Мечел.

мое мнение и дополнение в самом низу.

Всем приятного просмотра.

( Читать дальше )

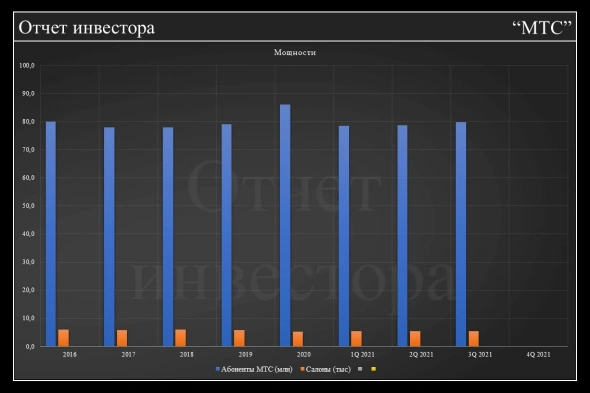

Фундаментальный анализ по "МТС"

- 18 ноября 2021, 08:39

- |

Всем доброе утро!

Фундаментальный анализ по МТС, новость про дивиденды ниже.

Мое мнение и дополнения в самом низу.

Всем приятного просмотра и прочтения.

( Читать дальше )

Фундаментальный анализ по "Совкомфлот"

- 17 ноября 2021, 09:37

- |

Всем доброе утро!

Выкладываю фундаментальный анализ по Совкомфлот.

Мое мнение и дополнения в самом низу.

Всем приятного просмотра и прочтения.

( Читать дальше )

Что ждет финансовые рынки на текущей неделе?

- 16 ноября 2021, 13:52

- |

Такого вы не найдете в СМИ!!!

В этом выпуске затронул тему инфляции в США, т.к. это архиважно для оценки перспектив финансовых рынков. Отчеты СОТ на недели не вышли, поэтому выпуск чуть урезанный.

( Читать дальше )

Фундаментальный анализ по HeadHunter

- 16 ноября 2021, 09:06

- |

Всем доброе утро!

Фундаментальный анализ по компании HeadHunter, включая 3Q 2021г.

Всем приятного просмотра и прочтения.

В сегменте клиентов с ключевыми счетами выручка увеличилась на 97,1%, или на 48,8% в среднем за два года, в основном за счет увеличения ARPC.

( Читать дальше )

Фундаментальный анализ по Русагро

- 15 ноября 2021, 14:36

- |

Всем добрый день!

Фундаментальный анализ по «Русагро», включая 3Q 2021г.

Мое мнение можно посмотреть в самом низу.

( Читать дальше )

Фундаментальный анализ по AstraZeneca

- 14 ноября 2021, 15:05

- |

Всем добрый день!

Фундаментальный анализ по «AstraZeneca», включая 3Q2021г.

Мое мнение можно прочитать в самом низу.

Приятного просмотра.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал