фундаментальный анализ

Усиленные Инвестции: таблица параметров и итоги недели 11-18 января 2019

- 21 января 2019, 00:17

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- КузТК подскочила на 5.4%1 на фоне роста индекса Мосбиржи на 0.9%, несмотря на укрепление рубля. Позитивен рост цен на энергетический уголь в Австралии и ЕС. Целевая цена в итоге выросла на 7%, а потенциал роста увеличился на 2%. «Русский уголь» ведет переговоры о приобретении КузТК (Коммерсантъ).

- Акции Фосагро подорожали на 2.1%, несмотря на укрепление рубля. Позитивны рост цен на DAP на базисе Tampa, NPK и карбамид снижение цен на аммиак. Мы проанализировали отчетность за 3кв18, которая в целом нейтральна. Однако мы скорректировали среднесрочные прогнозные цен на DAP вниз и прогноз расходов на материалы и услуги, в том числе из-за увеличившегося индекса цен производителей. Целевая цена снизилась на 10.5%, а потенциал роста уменьшился на 12.4%. Компания покинула тройку наиболее привлекательных, уступив место Русалу. РФПИ планирует вложение средств в проект Фосагро в Сербии (

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Достучаться до небес

- 20 января 2019, 13:22

- |

Добрый день, уважаемые читатели.

Российский рынок настолько тормоз, что предновогоднее ралли у него идет в январе. 18 января мы закрылись достаточно сильно, а на вечерней сессии фьючерс и вовсе пробил значение 2500. Писать на росте всегда сложнее, чем на падении, но все же обсудим ряд событий прошедшей недели.

Текст не является индивидуальной инвестиционой рекомендацией и не может выступать как побуждение к покупке/продаже финансовых инструментов. Воспринимать позицию автора необходимо критически, т.к. она, как и многое в нашем бренном мире, может быть лишь оптической иллюзией.

Конечно, сейчас не время для покупок. Рынок должен выдохнуть после безоткатного движения. Я понемногу подрезаю позиции, взятые на локальных низах, за неделю высвободилось примерно 10% от счета (с учетом ранее взятого плеча чуть менее 4%, итоговый объем свободных средств стал составлять 7 с небольшим процентов). Новые фьючерсные продажи планирую только при перехае индекса в районе 2550-2600, нужно будет посмотреть по ситуации.

( Читать дальше )

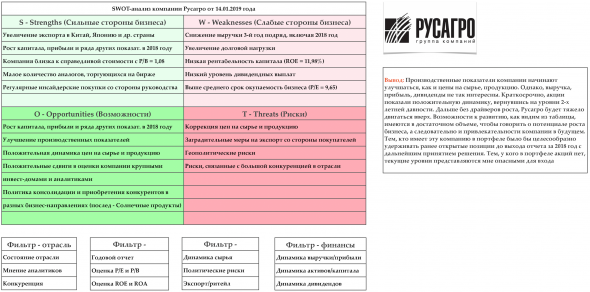

Русагро - SWOT-анализ и выводы по компании

- 16 января 2019, 15:52

- |

Напоминаю, что это исследование носит субъективный характер. Для принятия решения о покупке/продаже, необходимо пользоваться дополнительными фильтрами.

Итак, собственно, сама таблица (выводы, для удобства, есть в ней же и в конце статьи):

Вывод:

Производственные показатели компании начинают улучшаться, как и цены на сырье, продукцию. Однако, выручка, прибыль, дивиденды не так интересны. Краткосрочно, акции показали положительную динамику, вернувшись на уровни 2-х летней давности. Дальше без драйверов роста, Русагро будет тяжело двигаться вверх. Возможности к развитию, как видим из таблицы, имеются в достаточном объеме, чтобы говорить о потенциале роста бизнеса, а следовательно и привлекательности компании в будущем. Тем, кто имеет эту компанию в портфеле было бы целесообразно удерживать ранее открытые позиции до выхода отчета за 2018 год с дальнейшим принятием решения. Тем, у кого в портфеле акций нет, текущие уровни представляются мне опасными для входа.

Спасибо за внимание и пока, пока.

Усиленные Инвестиции: Новогодние поздравления и итоги 2018 года

- 14 января 2019, 01:14

- |

Уважаемые коллеги, поздравляем с новогодними праздниками!

Желаем счастья, удачи и новых успехов.

Оглядываясь на уходящий год, хотели бы коротко подвести его итоги и поделиться ожиданиями на 2019 г.:

- Устойчивость системы подтвердилась доходностью 29.6% в рублях с начала года (при ростеиндекса Мосбиржи на 12.3%), в пересчете на доллары доходность составила 7.4%.

При этом в феврале мы распродали часть портфеля, продолжая торговлю в течение года без заемных средств и с запасом денежных средств на счетах, что позволило существенно сократить риски; максимальная просадка портфеля в рамках года не превышала 5%, против 11% для индекса Мосбиржи) - Наиболее успешными идеями, в которые мы входили на существенные доли в прошедшем году, можно назвать:

- Лукойл (рост с учетом дивидендов 57% с начала года)

- КузТК (рост с учетом дивидендов 52% с начала года)

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги двух недель с 29 декабря 2018 по 11 января 2019

- 14 января 2019, 00:18

- |

Уважаемые коллеги, представляем итоги двух последних недель и направляем таблицу параметров по ценным бумагам:

- КузТК подскочила на 5.3%1 на фоне роста индекса Мосбиржи на 3.0%, несмотря на укрепление рубля. Негативны снижение цен на энергетический уголь в Австралии и ЕС и рост ставок предоставления полувагонов. Целевая цена в итоге снизилась на 36%, потенциал роста уменьшился на 39%. Целевая доля снизилась. Чиновникам было поручено до 31 марта подготовить и представить председателю президентской комиссии по ТЭК Владимиру Путину аргументированный доклад для обсуждения вопроса об отмене импортных пошлин для российского угля с китайской стороной (Финмаркет). Президент РФ Владимир Путин на встрече с главой Минэнерго Александром Новаком заявил, что надо окончательно сформулировать поручения по развитию угольной отрасли. По словам Александра Новака в ближайшее время в развитие угольной отрасли и в развитие портовой инфраструктуры будет вложено около 1.5 трлн. Рублей (РИА Новости

( Читать дальше )

2 800 - новое многолетнее дно индекса Мосбиржи

- 13 января 2019, 01:05

- |

И уже от нескольких специалистов повезло услышать экзотическую точку зрения, объясняющую происходящее, с точки зрения ФА.

Вопрос:

«Почему российский рынок, находясь на уровне 2 500 пунктов, не падает ни на падении нефти, ни на падении американских рынков?»

Ответ:

«Потому что российский рынок акций сейчас на многолетнем дне».

Обоснование:

1. Те значения индекса, которые были достигнуты в 2014 году, до основной волны девальвации рубля, были многолетним дном нашего рынка, на тот момент. Это уровень около 1 400 пунктов по индексу МБ.

2. Весь рост 2015-2018 — это просто переоценка этого многолетнего дна под доллар по 60 руб. вместо доллара по 30 руб.

3. В этой системе координат, учитывающей фундаментальное влияние девальвации 2014 года, мы сейчас находимся на 2 500 и, в то же время, мы на дне. И существенно ниже уровней 2 500-2 800 мы не будем ещё много лет.

При достижении уровня 2 800 по индексу МБ переоценка рынка более-менее завершится. И на том уровне мы застрянем в боковике до тех пор, пока не появятся новые фундаментальные причины для роста. Связанные или с новыми девальвациями, или с новым циклом удорожания нефти, или, о чудо, с экономическим ростом в России.

Справочник Инвестора (январь 2019)

- 12 января 2019, 19:33

- |

Лист из справочника про нефть и газ выглядит примерно так:

Проделал очень большую работу, надеюсь всем понравится. Информация будет очень полезна тем, кто использует и понимает фундаментальный анализ

Если что-то непонятно — спрашивайте, буду рад подсказать, конструктивная критика — велком)

Ссылка на полную версию в пдф: http://investorville.ru/wp-content/uploads/2019/01/Справочник-Инвестора_январь_2019.pdf

Старт 2019

- 12 января 2019, 13:37

- |

Добрый день, уважаемые читатели, рад приветствовать вас в 2019 году!

Согласно последним изменениям законодательства я обязан вас уведомить, что настоящий текст не является инвестиционной рекомендацией, а только личным мнением автора, где-то даже возможно плодом его воспаленного воображения. Поэтому перед вложением своих средств в те или иные рыночные инструменты проконсультируйтесь со своим лечащим врачом изучите все факты и примите самостоятельное решение.

Ну что ж, с каким настроем мы входили в новый год и что из этого получилось. Ожидалось, что с начала года пойдет скупка валюты — валюта только падала. Негатив по нефти значительно выкуплен. Америка практически вернулась назад. А наши бумаги показывали также неплохую волатильность, многие выросли.

В целом наш индекс все еще в канале, в очередной раз подошел к сопротивлению, до которого вырос безоткатно, поэтому в пятницу я продал несколько фьючерсов при значении индекса 2444.

( Читать дальше )

Российские Акции с Идеальным Финансовым Балансом

- 09 января 2019, 19:10

- |

Содержание сегодняшнего Прямого Эфира по российскому рынку:

05:50 — Татнефть ( TATN )

11:50 — Сургутнефтегаз ( SNGS )

18:12 — Магнитогорский Мет. Комбинат ( MAGN )

25:05 — Распадская ( RASP )

31:55 — Башнефть ( BANE )

41:02 — ИнтерРАО ( IRAO )

46:20 — КазаньОргСинтез ( KZOS )

50:10 — НижнекамскНефтеХим ( NKNC )

53:05 — МосЭнерго ( MSNG )

56:05 — Ответ на вопрос зрителя: АФК Система ( AFKS )

59:30 — Ответ на вопрос зрителя: Группа ЛСР ( LSRG )

01:03:45 — Ответ на вопрос зрителя: ГазпромНефть ( SIBN )

01:09:25 — Розыгрыш Приза!

Спасибо авторам

- 08 января 2019, 10:14

- |

P.S. книга противоречит идее покупать не отдельные бумаги, а ETF. Здесь как раз идет упор на выбор акций на основе фундаментальных показателей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал