фундаментальный анализ

Удобряем портфель! Свежие облигации: Акрон 001Р-05 (флоатер)

- 23 октября 2024, 18:50

- |

Снова «плывунец», снова от крупного эмитента. Все торопятся набрать денег в долг до объявления ключевой ставки, а я соответственно спешу сделать фирменный разбор свежего выпуска. Завтра Акрон предложит нам удобрить наши инвест-портфели очередным флоатером с привязкой к КС.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Россети, Совкомбанк, ВТБ_Лизинг, КАМАЗ, ВИ.ру, Атомэнергопром, Р_Вижн, ДОМ.РФ, Делимобиль, ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🧪А теперь — помчали смотреть на новый выпуск Акрона!

🌱Эмитент: ПАО «Акрон»

🧪ПАО «Акрон» — один из крупнейших мировых производителей минеральных удобрений. Входит в ТОП-3 производителей азотно-фосфорно-калийных удобрений в Европе и в ТОП-10 в мире.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Если индикатор Баффета работает...

- 23 октября 2024, 11:45

- |

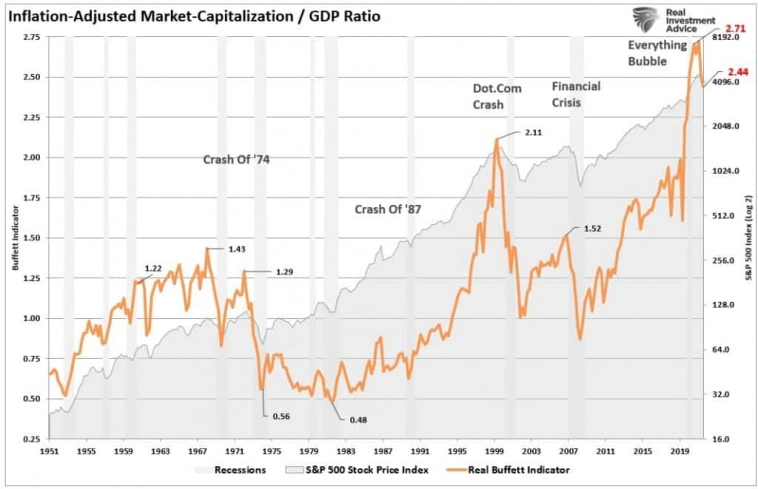

Для справки, индикатор Баффета это просто соотношение двух цифр — рыночная капитализация всех местных компаний поделенная на ВВП страны. Некоторые люди по непонятной мне причине считают, что это отношение должно составлять 1. И якобы маркеткап любой страны колеблется вокруг этого соотношения к ВВП, равному 1 и стремится к нему, в этом как бы и состоит «индикация» индикатора Баффета )

Так вот, если индикатор Баффета работает (т. е. стремится к 1), то получается, что индексы фондовых рынков в реальном выражении в среднем должны расти со скоростью роста ВВП соответствующих стран (США) или регионов (ЕС), то есть на 1-2-3% в год, то есть с той же скоростью, что растут так называемые развитые страны. Но большинство долгосрочных инвесторов почему-то ждет, что в долгосроке индексы будут давать им, как в прошлом, по 5-7% в год… Почему так?

Получается, либо индикатор баффета сними, либо повышенную относительно роста ВВП доходность надень )).

А если индикатор Баффета не работает… то никто никому ничего не должен )).

( Читать дальше )

Мой расчет компании Русснефть при консервативном и ожидаемом развитии по методу дисконтированных денежных потоков на 3 квартал 2024 года.

- 23 октября 2024, 07:17

- |

Настоящий текст не является индивидуальной инвестиционной рекомендацией и не представляет собой предложение о покупке или продаже финансовых инструментов или услуг. Автор не несет ответственности за возможные убытки, которые могут возникнуть в результате операций или инвестирования в финансовые инструменты, упомянутые в данном материале. Рекомендую не полагаться на представленную информацию как на единственный источник при принятии инвестиционных решений.

Этот текст иллюстрирует мою личную ежедневную аналитику и расчеты, которые я использую для отбора акций. Хотя многие аналитики предпочитают отчеты по МСФО, я сознательно выбрал другой путь и сосредоточился на использовании РСБУ. Такой подход предполагает более строгие правила ведения бухгалтерского учета, что значительно упрощает применение моей модели расчетов, поскольку все компании следуют единым стандартам.

Метод дисконтированных денежных потоков основывается на суммировании всех будущих денежных потоков, приведенных к текущему моменту времени, после чего из полученной суммы вычитается долг компании. В результате этого процесса мы получаем чистую стоимость бизнеса.

( Читать дальше )

Мой расчет компании КуйбышевАзот при консервативном и ожидаемом развитии по методу дисконтированных денежных потоков на 3 квартал 2024 года.

- 22 октября 2024, 07:04

- |

Настоящий текст не является индивидуальной инвестиционной рекомендацией и не представляет собой предложение о покупке или продаже финансовых инструментов или услуг. Автор не несет ответственности за возможные убытки, которые могут возникнуть в результате операций или инвестирования в финансовые инструменты, упомянутые в данном материале. Рекомендую не полагаться на представленную информацию как на единственный источник при принятии инвестиционных решений.

Этот текст иллюстрирует мою личную ежедневную аналитику и расчеты, которые я использую для отбора акций. Хотя многие аналитики предпочитают отчеты по МСФО, я сознательно выбрал другой путь и сосредоточился на использовании РСБУ. Такой подход предполагает более строгие правила ведения бухгалтерского учета, что значительно упрощает применение моей модели расчетов, поскольку все компании следуют единым стандартам.

( Читать дальше )

До 21,5% купонами от "синих" банкиров! Свежие облигации: ВТБ Лизинг 001Р-02

- 21 октября 2024, 08:56

- |

Соскучились по лизинговым эмитентам? Готовится к размещению необычный второй выпуск облигаций от ВТБ Лизинг. Сбор заявок уже завтра, 22 октября. Компания упорно гребёт против основного течения — купон у нового выпуска снова будет фиксированный, на фоне целого «моря» флоатеров. Другие интересные нюансы — в обзоре.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски КАМАЗ, ВИ.ру, Атомэнергопром, Р_Вижн, ДОМ.РФ, Делимобиль, ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск ВТБ Лизинг!

🚐Эмитент: АО «ВТБ Лизинг»

🚛ВТБ Лизинг — одна из крупнейших универсальных лизинговых компаний России, входит в группу ВТБ.

( Читать дальше )

Усиленные Инвестиции: итоги недели 11-18 октября

- 21 октября 2024, 01:38

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель вырос на 1.5%, против индекса Мосбиржи -0.1%. Рынок остается высоковолатильным на ожидании следующего решения по ставке ЦБ РФ – 25-го октября (след. пятница). Рынок закладывает повышение до 20-21%

- Валютная позиция снизилась на 0.6%, несмотря на просадку цен на нефть – за неделю Brent -6.0%

- Лукойл 25-го октября рекомендует дивиденды по результатам 9 мес. 2024 года (Интерфакс)

- X5 Groupпозитивно отчиталась по операционным результатам за 2024 q3:

— Чистая выручка +22.7% г/г, сопоставимые продажи (LFL) +13.8%

— Выручка «Чижика» +99.8% г/г

— Выручка цифровых бизнесов +55.0% г/г

— Чистая розничная выручка «Пятёрочки» +17.2% г/г

— Трафик группы (LFL) +2.2% г/г, средний чек (LFL) +11.4% г/г

— Открыто 581 новых магазинов X5 или +2.3% кв/кв - СД ТКС предложил сменить название холдинга на Т-Технологии (Пресс-релиз компании)

- Поучаствовали на небольшую долю в IPO OZONФармацевтика с учетом информации о переподписке >3x и справедливой оценке по мультипликаторам.

( Читать дальше )

Свежие облигации: КАМАЗ БО-П13 (флоатер). Берём или нет?

- 20 октября 2024, 07:32

- |

Заход на третий круг в нынешнем году! Легендарный грузовико-строитель, многократный триумфатор знаменитого ралли «Париж-Дакар» КАМАЗ снова выходит на долговой рынок пополнить и так уже немаленькую линейку своих бондов. В этот раз ребята из КАМАЗа предлагают второй подряд флоатер с привязкой к ключевой ставке, заявки на который соберут 22 октября.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ВИ.ру, Атомэнергопром, Р_Вижн, ДОМ.РФ, Делимобиль, ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚚А теперь — поехали смотреть на новый выпуск КАМАЗа!

🚍Эмитент: ПАО «КАМАЗ»

🚚КАМАЗ — крупнейший производитель тяжёлых грузовиков в РФ. Компания образована в 1969 г. для производства большегрузных автомобилей. Штаб-квартира в Набережных Челнах (Татарстан).

( Читать дальше )

Как (и надо ли) читать аналитиков?

- 18 октября 2024, 06:51

- |

Трейдеры Иволги ничего не пишут, потому что их день начинается с терминала и заканчивается терминалом. У них нет возможности.

Но те, кто непосредственно с торгами не связан, пишут и в Иволге. Мы тоже часть индустрии обзоров и прогнозов рынка.

Для чего она нужна, интуитивно понятно. • Напоминать и заинтересовывать. Напоминать, чтобы инвесторы / клиенты совершали сделки и платили комиссии. Заинтересовывать, чтобы привлекать новых клиентов.

• Рациональное, но невыгодное для брокера, поведение на рынке – это обычно купить и забыть. Аналитика должна с него сбивать (не так категорично, но, в сущности, так).

• Главный парадокс рыночной аналитики – сами аналитики. В отличие от упомянутых трейдеров (и не только), у них обязательно есть время, и задача что-то и постоянно писать. В лучшем случае они будут описывать биржевую ситуацию, что даже полезно. Но • почти всех тянет именно что на прогнозы. Не обладая сверхспособностями по угадыванию будущего, эксперты плодят прогнозы, которые могут сбыться лишь случайно. Случай подворачивается редко. Но люди пишут годами, и ничего.

( Читать дальше )

Moderna испытывает проблемы из-за падения выручки вакцины от covid-19

- 17 октября 2024, 20:36

- |

Moderna (MRNA) опубликовала отчёт за 2 кв. 2024 г. (2Q24) после закрытия рынков 1августа. Выручка за квартал составила $241 млн в сравнении с $344 млн во 2Q23. GAAP чистый убыток -$1,28 млрд против убытка $1,38 млрд годом ранее. Чистый убыток в расчёте на 1 акцию с учётом потенциального размытия (diluted EPS) -$3,33 в сравнении с убытком -$3,62 за 2Q23. Согласно IBES, консенсус-прогноз аналитиков: выручка $132 млн и EPS -$3,36.

За 6 мес. 2024 г. чистый операционный денежный поток -$2,26 млрд в сравнении с -$2,14 млрд годом ранее. Денежные средства и эквиваленты и краткосрочные инвестиции составили на конец года $8,5 млрд. Долгов нет.

Итоги 2023 г. Выручка рухнула на 64,4% до $6,85 млрд, в сравнении с $19,3 млрд в 2022 г. Чистый убыток на 1 акцию -$12,33 против прибыли $20,12 годом ранее.

Корпоративные новости:

Во 2Q24 компания зафиксировала продажи вакцины от COVID-19 (Spikevax) на сумму $184 млн.

В 2024 г. Moderna ожидает очень низкие продажи вакцин в Европе.

В мае компания получила одобрение FDA (Управление по санитарному надзору за качеством пищевых продуктов и медикаментов) на продажи вакцины от RSV (респираторно-синцитиальный вирус). mRESVIA (mRNA-1345) стала первой вакциной от RSV, которая разработана при использовании технологии mRNA.

( Читать дальше )

Мой расчет компании Распадская при консервативном и ожидаемом развитии по методу дисконтированных денежных потоков на 3 квартал 2024 года.

- 14 октября 2024, 07:36

- |

Настоящий текст не является индивидуальной инвестиционной рекомендацией и не представляет собой предложение о покупке или продаже финансовых инструментов или услуг. Автор не несет ответственности за возможные убытки, которые могут возникнуть в результате операций или инвестирования в финансовые инструменты, упомянутые в данном материале. Рекомендую не полагаться на представленную информацию как на единственный источник при принятии инвестиционных решений.

Этот текст иллюстрирует мою личную ежедневную аналитику и расчеты, которые я использую для отбора акций. Хотя многие аналитики предпочитают отчеты по МСФО, я сознательно выбрал другой путь и сосредоточился на использовании РСБУ. Такой подход предполагает более строгие правила ведения бухгалтерского учета, что значительно упрощает применение моей модели расчетов, поскольку все компании следуют единым стандартам.

Метод дисконтированных денежных потоков основывается на суммировании всех будущих денежных потоков, приведенных к текущему моменту времени, после чего из полученной суммы вычитается долг компании. В результате этого процесса мы получаем чистую стоимость бизнеса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал