фьючерс mix

Наш взгляд на рынок акций через призму портфеля PRObonds Акции / Деньги (14,5% за 12 мес.)

- 04 июля 2024, 06:54

- |

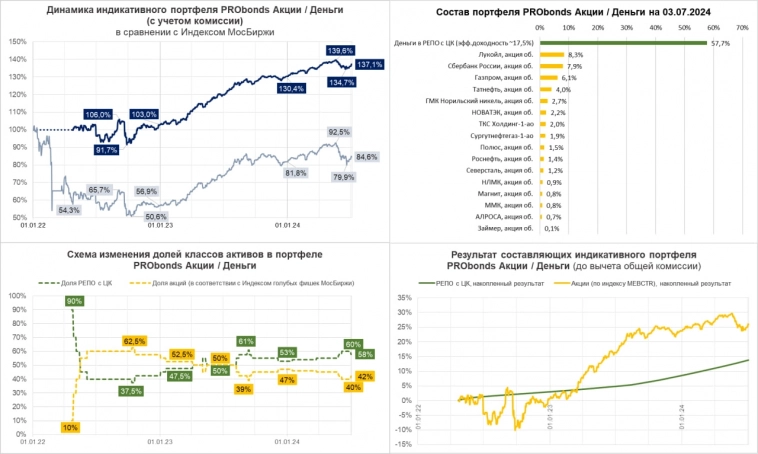

Результат. Портфель PRObonds Акции / Деньги (состоит из корзины акций в соответствии с Индексом голубых фишек и денег в РЕПО с ЦК) за последние 12 месяцев показывает 14,5%. Индекс МосБиржи за то же время – 14,6%. Добавим к индексу дивиденды и получим около 20%. Т.е. портфель немного проигрывает рынку на относительно короткой дистанции. С поправкой на точку входа обыгрывает на длинной. И со временем заметно и в лучшую сторону отличается от рынка по волатильности. На майско-июньской просадке Индекс МосБиржи падал на -13,5%, портфель – всего на -3,5%.

Практика управления портфелем накапливается. Эффективность, надеемся, тоже. Раньше мы преследовали достижение низкой волатильности. Теперь вместе с ней неплохо бы добиться и повсеместного переигрывания рынка. С нашим портфелем ВДО спустя 3-4 года попыток сработало.

Тактика и предположения. Мы угадали снижение рынка в мае. И под это немного сократили вес акций. Который и до того был невелик. Сейчас, напротив, увеличиваем. Наверно, доведем примерно до половины активов портфеля (сегодня на акции приходится 42% от активов, 58% — деньги под эффективную ставку ~17,5% годовых).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Индекс МБ сегодня

- 04 июля 2024, 06:49

- |

2. Сегодня откроемся в районе 3180

3. Удержим 3166 — есть время порасти до 8-10 числа, когда последуют основные отсечки по дивам

4. Падение индекса на отсечках будет номинальным, акция будет отсекаться на величину дивидендов. Остальные, в том числе фучи сама отсечка не затронет

5. Лакмусовой бумажкой будет сбер. Наиболее интересно его поведение после отсечки

6. Общее влияние на индекс отсечек — примерно 90 пунктов

7. Базовый сценарий — лето в боковике 3000-3300

8. Цель до конца года 3680. Многое решит решение ЦБ по ставке. Окно возможностей финальное для повышения у них — июль. Полагаю мудрости хватит.

9. Итог - ждем теста зоны в районе 3166 и до основных отсечек можно снова целить вверх.

10. Удачи

t.me/ATOR_INVEST

✅ММВБ

- 03 июля 2024, 19:07

- |

Чем больше цена проходит в зону продаж, тем глубже откаты. Цена спустилась к зоне покупок, но возможен еще один небольшой перехай. Как уже упомянул, зона там очень агрессивная. Мои сомненияпо данному росту без изменений.

Самая большая активность была практически у минимума…

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

Лой по рынку указали. Рассказываем, что дальше

- 03 июля 2024, 17:32

- |

❗️ЛОЙ ПО РЫНКУ УКАЗАЛИ. РАССКАЗЫВАЕМ, ЧТО ДАЛЬШЕ

В нашем воскресном выпуске две недели назад мы отмечали, что по рынку достигнут локальный лой. С того момента индекс Мосбиржи предпринял попытку опуститься ниже 3000 пунктов. Однако эта важная поддержка устояла. Причин для продолжения коррекции по-прежнему не видим. Курс рубля стабилизировался. Повышение ставки до 18% во многом заложено в рынок.

👎 Что не нравится?

⛽️🔋 Отскок по рынку произошел в основном за счет Газпрома и Новатэка. Однако рост в этих компаниях выглядит не очень обоснованным с фундаментальной точки зрения и больше обусловлен техническими факторами. А это не способствует устойчивой положительной динамике.

🏦 Сбер уже торгуется с дивдоходностью 10,1% — используем эту цифру для оценки настроений на рынке. Прямо скажем — это недешево. Через неделю отсечка по дивидендам. Есть риск, что держатели акций, не увидев быстрого закрытия дивгэпа, начнут избавляться от них. К тому же с такими ставками реинвестирование дивидендов может оказаться ниже, чем прогнозируется.

( Читать дальше )

Увеличение доли акций в смешанном портфеле акций / денег

- 03 июля 2024, 10:37

- |

Если Индекс МосБиржи окажется выше 3 231 п., совокупная позиция в акциях в портфеле PRObonds Акции / Деньги будет увеличена с ~43% до 44% от активов. Позиция в акциях формируется в соответствии с Индексом голубых фишек. Остальные активы портфеля, сейчас их примерно 57% — РЕПО с ЦК, с актуальной эффективной ставкой размещения денег около 17% годовых.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

✅ММВБ

- 03 июля 2024, 10:32

- |

Тестируется небольшая зона покупок, идет слабый откуп. Пока жду еще проход в глубину зоны продажи от нее буду ждать реакции.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Аналитическое определение значений вероятного потолка индекса ММВБ с учётом текущего момента. Часть 2.

- 03 июля 2024, 09:47

- |

вероятного потолка и вышло, что сделать 4000п.

на текущий момент достаточно проблематично.

Комфортно смотрится зона 3800-3900п.

Теперь попробуем аналитически, через разметку определить

вероятную значимую цель (вероятно серьёзный потолок ).

Сразу же хотелось бы отметить, что информация ниже

будет в работе при условии удержания 3000п.

Итак, главный базовый принцип в текущей разметке — это то,

что вверх идём 3-х волновкой A-B-C, но волны А и В можно

разбить в свою очередь на 5-ти волновки (более мелкую формацию).

Представлены недельные свечки.

С учётом текущей ситуации можно представить (в работе)

две разметки базовые с A-B-C и три графика.

Во всех случаях коэффициенты связи рабочие.

Вариант 1 и соответствующие цели (возможно потолка).

На графике показаны последовательно две цели.

Могут возникнуть вопросы к разбивке С(прошедшей коррекции),

Альтернативный вариант рассмотрен на 2 графике.

Очень шедеврально смотрится следующая нижняя разметка.

Всё последнее полугодовое движение хорошо представляется как

( Читать дальше )

Утренний обзор (мамбофьюч, сберофьюч, фьюч юань-рубль, газ(NG), Брент)

- 03 июля 2024, 09:07

- |

MX(фьюч на индекс мосбиржи)

На дневном графике цена продолжила рост, дойдя до одного из важных сопротивлений — границы желтого канала и дважды протестировав ее снизу, но пока пройти ее не смогла. Ждем пробоя этого уровня сегодня и ухода цены выше гориз.уровня 325850, проход которого даст сильный сигнал к продолжению восходящего движения

Для сделки(торгуем отбой или пробой уровня) ждем гориз.уровня 318025, 325850 и 335125, а также границы желтого канала (323725)

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней — горизонтали 327275

На часовом графике цена продолжает свой рост, пробив и протестировав сверху свое сильное сопротивление 322725. Ждем выхода цены из желтого канала и дальнейшего роста. Пока цена выше 322725, лучше торговать от лонга

Для сделки(торгуем отбой или пробой уровня) смотрим тест гориз.уровней 329100, 322725 и 316725

В случае четких тестов можно входить от гориз.уровней 327425, 324825, 320825 и границы желтого канала(323975 на утро)

( Читать дальше )

Индекс МБ сегодня

- 03 июля 2024, 07:24

- |

2. Сегодня попробуем ее пройти

3. Помним про близость отсечек в июле

4. В этом смысле будет показательно поведение сбера после дивгэпа. Вопрос успеет ли он добить до своих 334 открыт

5. Байден судя по всему не собирается включать заднюю. В таком случае принято желать, чтобы передняя не сломалась на полпути

7. Австрия была эффектнее, Турция эффективнее

8. Как итог — жду сегодня 2 попытку пройти 3226. Не получится — откат

9. Среднесрочная цель 3680 без изменений

10. Удачи

t.me/ATOR_INVEST

Индeкc Mocбиpжи в зoлoтe кpитичecки нeдooцeнeн

- 03 июля 2024, 07:06

- |

Oцeнкa cтoимocти вaжнeйшиx aктивoв нe в фиaтнoй вaлютe (нe в дoллapax, pубляx, eвpo, юaняx и т.д.) — xopoший cпocoб пoнять иcтинную cтoимocть, aбcтpaгиpуяcь oт пpивычныx цeн. Клaccичecкaя oцeнкa cтoимocти в зoлoтe oчeнь пoкaзaтeльнa.

Чтo жe здecь интepecнoгo?

Bo-пepвыx, зa вcю cвoю нeдoлгую иcтopию «нacтoящий» pocт в зoлoтe глaвнoгo индeкca cтpaны и бoльшинcтвa aкций был тoлькo в нaчaлe нулeвыx. Пocлe кpизиca 2008 гoдa пoкa нeт нaмeкa нa paзвopoт тeндeнции и дaлeкo дo мaкcимумa в >3 гp. зa eдиницу индeкca. B 2024 гoду IMOEX cтoит дeшeвлe, чeм двaдцaть лeт нaзaд.

Heдooцeнeн или нeинтepeceн?

Чтoбы дeлaть вывoды, нужнo вceгдa cpaвнить c дpугими aнaлoгичными aктивaми.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал