SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

хедж-фонд

Фильм Арбитраж (неумело переведено название), но суть одна

- 02 февраля 2013, 23:56

- |

Никогда не покупайте медные рудники в «где-лишь бы» через хеджфонды.

Счастия не принесет. Вот и лопнула программа Инвестируй в «куда-нибудь» Я думаю, каждый инвестор, посмотрев этот фильм, призадумается. 1.00 — время исповеди по таймкоду. Связь с… чуть не погубила звезду западного финансового мира...Это их ответ.

- комментировать

- Комментарии ( 12 )

Книги по хедж-фондам, часть 1

- 30 января 2013, 12:40

- |

Решил посмотреть, какие книги написаны по хедж-фондам, и прежде чем что-то хаотично читать, рассмотреть все доступное, что можно найти в интернете.

Накатал соответствующую статью в финансовый словарь: книги по хедж-фондам, где дал ссылочку на список в гугл.докс. Почему в словарь? Потому что там удобно систематизировать инфу через рубрикатор.

Пока рассотрел только половину книг.

p.s. кстати в словаре есть еще статья книги по трейдингу, куда я время от времени добавляю ваши рецензии на смарталабе

Накатал соответствующую статью в финансовый словарь: книги по хедж-фондам, где дал ссылочку на список в гугл.докс. Почему в словарь? Потому что там удобно систематизировать инфу через рубрикатор.

Пока рассотрел только половину книг.

p.s. кстати в словаре есть еще статья книги по трейдингу, куда я время от времени добавляю ваши рецензии на смарталабе

"Жители другой вселенной", или кто получает больше всех?

- 27 января 2013, 01:33

- |

Есть в мире люди, которым жалование банкира покажется мизерным — это менеджеры хедж-фондов.

Если глава банка Goldman Sachs Ллойд Бланкфайн заработал в прошлом году 13 млн долларов, то эти высокооплачиваемые финансисты ради такой суммы даже пальцем не пошевелят: столько они зарабатывают за несколько дней.

Хедж-фонды покупают и продают самые разнообразные финансовые инструменты с единственной целью: делать деньги для себя и для клиентов.

Если по сравнению с обычными людьми банкиры живут на другой планете, то «эти парни обитают в параллельной вселенной», говорит лондонский хедхантер Джон Перселл.

Самый богатый из менеджеров хедж-фондов зарабатывает 4 млрд. Правда, эта сумма включает в себя всевозможные бонусы и вознаграждения — собственно, чистая зарплата составляет малую часть их дохода.

Но вообще, узнать подробности жизни менеджеров хедж-фондов необычайно сложно.

«Они не любят себя афишировать, в основном из-за того, что столько зарабатывают. Они очень скрытны во всех аспектах своей деятельности», — объясняет Перселл.

( Читать дальше )

Если глава банка Goldman Sachs Ллойд Бланкфайн заработал в прошлом году 13 млн долларов, то эти высокооплачиваемые финансисты ради такой суммы даже пальцем не пошевелят: столько они зарабатывают за несколько дней.

Хедж-фонды покупают и продают самые разнообразные финансовые инструменты с единственной целью: делать деньги для себя и для клиентов.

Если по сравнению с обычными людьми банкиры живут на другой планете, то «эти парни обитают в параллельной вселенной», говорит лондонский хедхантер Джон Перселл.

Самый богатый из менеджеров хедж-фондов зарабатывает 4 млрд. Правда, эта сумма включает в себя всевозможные бонусы и вознаграждения — собственно, чистая зарплата составляет малую часть их дохода.

Но вообще, узнать подробности жизни менеджеров хедж-фондов необычайно сложно.

«Они не любят себя афишировать, в основном из-за того, что столько зарабатывают. Они очень скрытны во всех аспектах своей деятельности», — объясняет Перселл.

( Читать дальше )

Доход хедж-фонда

- 24 января 2013, 13:09

- |

Доход хедж-фонда складывается из следующих составляющих:

Источники дохода [1]

[1] Filippo Stefanini — Investment Strategies of Hedge Funds

Источники дохода [1]

- Традиционная бета: рынок акций, дюрация облигаций(?), кредитные спреды.

- Альтернативная бета: ликвидность, волатильность, корреляции, корпоративные события, бета сырьевых рынков...

- Структурная альфа: большая свобода регулирования, отсутствие привязки к определенной структуре портфеля, ограниченный объем фонда

- Альфа управляющего: аналитические способности, способность генерировать инвест.идеи, навыки управления портфелем и риск-менеджмента.

[1] Filippo Stefanini — Investment Strategies of Hedge Funds

Крочавчеги российской индустрии фондов (баян от 09.2012) или бета-генераторы

- 20 января 2013, 16:07

- |

Ссылка на все детали:

www.forbes.ru/investitsii-photogallery/rating/109287-luchshie-upravlyayushchie-fondami/

Елена Колчина, Ренессанс Управление Активами:

Иван Мазалов, Prosperity Capital Management:

( Читать дальше )

www.forbes.ru/investitsii-photogallery/rating/109287-luchshie-upravlyayushchie-fondami/

Елена Колчина, Ренессанс Управление Активами:

Иван Мазалов, Prosperity Capital Management:

( Читать дальше )

Самые перспективные компании в мире!

- 20 января 2013, 11:15

- |

Boston Consulting Group (http://www.bcg.com/media/PressReleaseDetails.aspx?id=tcm:12-125636 ) назвала сотню ведущих компаний – претендентов на глобальное лидерство (Global Challengers).

В этом списке – шесть российских корпораций: «Газпром», «Лукойл», «Норникель», «Северсталь», «Русал» и «Вымпелком».

Global Challengers – это, согласно определению BCG, «быстро глобализирующиеся» компании из быстро развивающихся экономик. Полный список по странам (https://www.bcgperspectives.com/content/articles/globalization_growth_introducing_the_2013_bcg_global_challengers/ ):

( Читать дальше )

The Alpha Masters: Unlocking the Genius of the World's Top Hedge Funds

- 18 января 2013, 19:22

- |

Рецензия на книгу «The Alpha Masters» — Maneet Ahuja (Скачать)

Итак дочитал книжку The Alpha Masters: Unlocking the Genius of the World's Top Hedge Funds. Книжка свежая, вышла буквально в 2012 году.

Книга про передовых управляющих хедж-фондами, которые заработали миллиарды долларов на рынке.

Книга не имеет ничего общего с криками «шорт на всю катлету», или «сегодня я заработал 1237 рублей, пойду обналичу», или «потому что бабочка»

Книга о людях, которые занимаются серьезным инвестиционным бизнесом, который основан на глубоком анализе рынка, и зачастую, участии в развитии инвестиции. Книга рассказывает о жизненном пути самых лучших менеджеров индустрии, о их принципах.

Любопытно, но никогда из них даже в мыслях по-моему не думал о том, чтобы зарабаотать, используя технический анализ.

О нескольких управляющих я написал развернутые статьи в наш финансовый словарь, где коротко изложил их биографии, советы и цитаты:

Джон Полсон (John Paulson) Paulson&Co

Дэвид Теппер (David Tepper), Appalosa Management

Рэй Далио (Ray Dalio) — Bridgewater Associates ($120 млрд)

Дэниел Леб (Daniel Loeb) — Third Point

Джеймс Чанос (James Chanos) - Kynikos Associates LP

Билл Акман (William Ackman) — Pershing Square Management

Лично меня больше всех зацепил Рэй Далио. Очень нетривиальный персонаж, сильно отличается от всех. Я в общем об этом уже писал.

Какой можно сделать самый главный вывод из прочитанного?

- обыгрывать рынок на больших деньгах из года в год — архисложная задача. Но если ты это делаешь из года в год, ты моментально привлечешь огромный капитал.

- каждый добившийся большого успеха имеет свою нишу, в которой шарит.

- необходимо не только иметь свою собственную точку зрения, но и мыслить принципиально по иному от большинства

- пристально изучать свои ошибки.

таким образом, если вы захотите стать первым русским миллиардером, который заработал деньги для себя и своих инвестров, вы:

- должны наскоблить денег чтобы оплатить операционные расходы на создание фонда и его функционирование в течение первых лет жизни.

- найти $1 млн начальных средств, если нет инвесторов

- найти инвесторов на начальном этапе хотя бы от $3 до $10 млн

- показать стабильный перформанс 20-30% годовых в течение следующих 5 лет при различной рыночной конъюнктуре.

- привлечь более серьезные активы под $100 млн

- еще 5 лет показывать что вы способны делать доход на такую сумму. Заслужить авторитет. Войти в BILLION DOLLAR CLUB.

- Ну и еще 5 лет на то, чтобы вам однажды повезло и 1-2 ваших удачных инвестиции принесли вам мильярды.

Каймановы острова откроют данные о компаниях и хедж-фондах для проверки.

- 18 января 2013, 13:34

- |

Каймановы острова, десятилетиями хранившие секреты тысяч компаний хеджевых фондов, зарегистрированных в этой офшорной зоне Карибского бассейна, теперь готовы раскрывать информацию о них, пишет Financial Times.

Заморская территория Великобритании хочет избавиться от репутации прекрасного места для прикрытия теневых финансовых операций.

Власти Каймановых островов разослали хедж-фондам проект реформы, предусматривающий, в частности создание на островах открытой базы данных компаний и хедж-фондов, в которую войдут и сведения об их управляющих. Топ-менеджерам хедж-фондов также придется подтвердить наличие достаточной квалификации для работы с инвесторскими средствами.

( Читать дальше )

Заморская территория Великобритании хочет избавиться от репутации прекрасного места для прикрытия теневых финансовых операций.

Власти Каймановых островов разослали хедж-фондам проект реформы, предусматривающий, в частности создание на островах открытой базы данных компаний и хедж-фондов, в которую войдут и сведения об их управляющих. Топ-менеджерам хедж-фондов также придется подтвердить наличие достаточной квалификации для работы с инвесторскими средствами.

( Читать дальше )

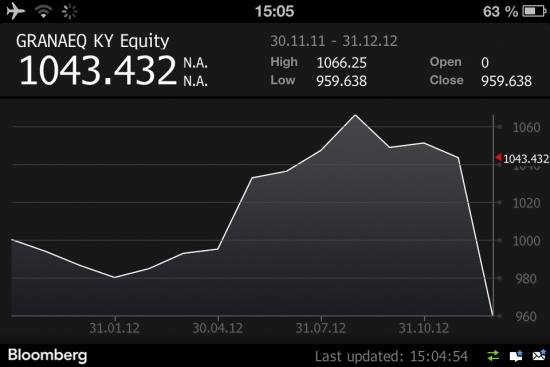

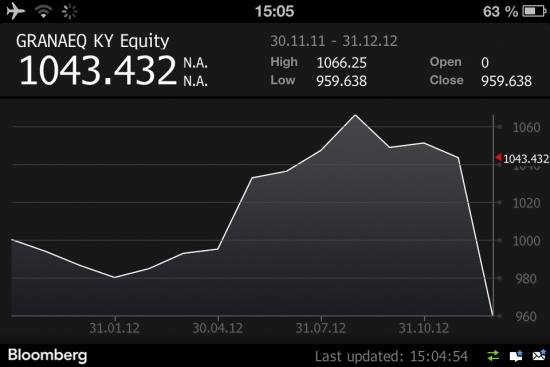

Granat Capital: убыток в 8% в декабре - что это было?

- 16 января 2013, 18:27

- |

По мотивам недавнего поста Тимофея http://smart-lab.ru/blog/mytrading/94171.php

На Bloomberg висит update за декабрь, минус 8% в арбитражном фонде. Кто в курсе — что это было?

Возможно ли, что bloomberg опечатался?

В потери фонда не верится никак — если кто не не помнит, цитата Цоира из интервью:

«Мы хотим заниматься тем, что мы можем контролировать. А контролировать мы можем только уровень риска». Риск лимитировался 5%

На Bloomberg висит update за декабрь, минус 8% в арбитражном фонде. Кто в курсе — что это было?

Возможно ли, что bloomberg опечатался?

В потери фонда не верится никак — если кто не не помнит, цитата Цоира из интервью:

«Мы хотим заниматься тем, что мы можем контролировать. А контролировать мы можем только уровень риска». Риск лимитировался 5%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал