цБ рф

📌 ЦБ РФ: необходимость долгосрочной жесткой политики для стабильности экономики

- 05 февраля 2025, 12:07

- |

Ребят, всем доброго и хорошего дня ✨

В продолжение вчерашней темы:

📌 АНАЛИТИКИ ЦБ РФ ВИДЯТ НЕОБХОДИМОСТЬ В ДЛИТЕЛЬНОМ ПЕРИОДЕ ПОДДЕРЖАНИЯ ЖЕСТКИХ ДЕНЕЖНО-КРЕДИТНЫХ УСЛОВИЙ — ДОКУМЕНТ

📌 СОХРАНЕНИЕ КЛЮЧЕВОЙ СТАВКИ В ДЕКАБРЕ СТАЛО ПОЛОЖИТЕЛЬНЫМ СИГНАЛОМ ДЛЯ ФИНРЫНКА И ВЫЗВАЛО РОСТ ЦЕН НА РЫНКАХ АКЦИЙ — АНАЛИТИКИ ЦБ

Большинство ждет сохранение ставки — напомню, на текущий момент мои ожидания такие же 👀

Надеюсь Банк России не решит нас удивить и не будет действовать по принципу «большинство ошибается»…

Но в целом мне нравится, что аналитики ЦБ отметили позитивный эффект для рынка акций из-за сохранения ставки — надеемся, что они продолжат двигаться в этом направлении.

И вот еще что: Кто ждет снижение ставки 14 февраля — кто вы и чем аргументируете такую позицию? 😅

- комментировать

- Комментарии ( 14 )

Ставки по депозитам и ключевая ставка ЦБ. Февраль 2025 г.

- 05 февраля 2025, 11:48

- |

ставки размещения в Департаменте финансов Москвы снижаются.

Что будет с ключевой ставкой и валютным курсом?

- 05 февраля 2025, 11:00

- |

КАКОЕ РЕШЕНИЕ ПРИМЕТ БАНК РОССИИ НА ЗАСЕДАНИИ 14 ФЕВРАЛЯ?

Анализ поступающих данных перед заседанием Банка России 14 февраля 2025 г. не позволяет с уверенностью прогнозировать будущую траекторию ключевой ставки, поскольку текущие темпы инфляции остаются высокими, а инфляционные ожидания сохраняют тенденцию к повышению. В то же время наблюдается значительное замедление темпов кредитования, особенно в розничном секторе.

Решение Банка России сохранить ключевую ставку без изменений на заседании 20 декабря 2024 г. было неожиданным для рынка: фактически произошел некоторый пересмотр подходов к борьбе с высокой инфляцией. В условиях ускорения инфляции (в ноябре ее темпы выросли до 1,43% м/м, а недельный показатель в начале декабря достигал 0,50%) регулятор в декабрьском пресс-релизе на первый план выдвинул чрезмерное ужесточение денежно-кредитных условий (доходности ОФЗ указывали на ожидания дальнейшего повышения ключевой ставки) и значительное замедление роста кредитования.

Недавно опубликованный обзор Банка России по денежно-кредитным условиям в декабре 2024 г.

( Читать дальше )

Облиги продолжают лить

- 05 февраля 2025, 10:41

- |

Облиги продолжают лить. И льют в основном юрики, в преддверии заседания ЦБ РФ по ставке (14 февраля). Кстати, гепчик уже закрыли. Да и перепроданность по RSI на дневке там такая, что рука просится купить😜 А дальше уж каждый сам решает.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

Банк России снизил лимит по валютным свопам с 10 млрд до 5 млрд юаней

- 05 февраля 2025, 10:16

- |

Это пятое снижение, начиная с 15 октября, когда лимит был снижен до 25 млрд юаней с 30 млрд юаней, 21 октября — до 20 млрд юаней, 5 ноября — до 15 млрд юаней и 11 ноября — до 10 млрд юаней.

Лимит был повышен 6 августа с 20 млрд юаней до 25 млрд юаней, 7 августа — до 30 млрд юаней на фоне повышенного спроса на китайскую валюту.

По информации ЦБ, максимальный объем этих операций был зафиксирован 30 августа (35,2 млрд юаней), затем за три недели он снизился до уровня 20 млрд юаней и в течение месяца колебался в интервале 15-20 млрд юаней.

В этой динамике отразилось сначала повышение Банком России с 16 сентября процентной ставки для операций валютный своп по продаже юаней за рубли (превышение по отношению к O/N SHIBOR (Overnight Shanghai Interbank Offered Rate) было увеличено с 5,5 процентного пункта до 12 п.п.), затем с 28 октября уравнивание процентных ставок по продаже юаней как по юаням, так и по рублям для расчета своп-разницы с ключевой ставкой ЦБ, которая была повышена до 21,00%.

( Читать дальше )

Падение индекса RGBI - ждем повышения ставки ЦБ?

- 05 февраля 2025, 09:15

- |

RGBI с начала года неизменно находится в даунтренде, и уже пошли разговоры о повышении стаки ЦБ. Готовимся к худшему?

🤔 О чем сигнализирует динамика?

🏦 Основная, но не единственная причина – новые выпуски облигаций. В конце января Минфин зарегистрировал сразу 7 выпусков суммарным объемом до 350 b₽. Это не так много, но и индекс падал не более чем на 0,5% за день. Напомним, что размещения увеличивают предложение на рынке государственных бондов, снижая их стоимость.

📈 Потенциальная причина – повышение ставки ЦБ на февральском заседании. Мнение появилось в среде частных инвесторов и, по сути, является следствием их взгляда на падение индекса.

‼️ Делать вывод об изменении ставки на основании одного индекса невозможно.

❇️ Для этого как минимум нужно рассмотреть индекс RUSFAR. Грубо говоря, он показывает, под какой % можно занять деньги на бирже. На данный момент показатель равен 20,4%, никакого роста индекса нет.

✳️ Во-вторых, доходности банковских депозитов остаются на уровнях 20-22%. Средние ставки по полугодовым вкладам за неделю снизились на 0,05 п.п., по годовым – выросли на 0,01 п.п. Повышение ставок в отдельных банках не является сигналом, к тому, что они ждут повышения ставки ЦБ. Скорее всего это специфическая история, связанная с потребностями в фондировании.

( Читать дальше )

Инфляция в России 9,52? Как росстат и ЦБ нас дурят

- 05 февраля 2025, 07:00

- |

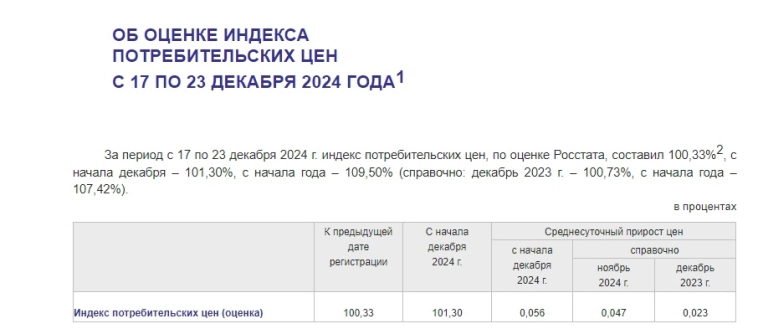

Инфляция в Росси 9,52 как заявляет ЦБ РФ и Росстат?

На бумаге да оно так и есть, но есть одно НО, мне кажется и я считаю, что нас очень сильно дурят.

Смотрите? что получается

с 17 по 23 декабря, инфляция за год 9,5, все хорошо, но дело в том что у нас остается еще одна неделя в году с 24 декабря по 31 декабря.

И что мы видим в январском отчете? ИНФЛЯЦИЯ за год 9,52, то есть за последнюю неделю, когда должен быть разгон, у нас получилось красивое число 0,02

( Читать дальше )

ЦБ РФ. О чем говорят тренды. Февраль 2025.

- 05 февраля 2025, 02:47

- |

Возвращение инфляции к цели может потребовать поддержания жестких денежно-кредитных условий продолжительное время.

( Читать дальше )

План ЦБ: «Ставка + Терпение» не подразумевает повышение ставки, во всяком случае пока. Но RGBI падать продолжит.

- 04 февраля 2025, 21:19

- |

После небольшой эйфории на паузе ЦБ, рынок облигаций стабильно снижается 1,5 месяца. Растущие доходности в облигациях уже снова начали давить на акции. Сохранение динамики будет давление усиливать. Что в целом отлично для дивидендных инвесторов в акции, но сейчас не об этом.

Сейчас в разных каналах вижу, что есть опасения, что ключевую ставку будут поднимать на заседании ЦБ 14 февраля.

Коллеги видимо плохо слушали ЦБ. Новый (с декабря) план ЦБ: «Ставка + Терпение» не подразумевает повышение ставки, во всяком случае пока, так как ключевой триггер для роста ставки теперь является ускорение кредитования (которое сейчас тормозит), а уже следом рост инфляции (которая не особо тормозит) и рост инфляционных ожиданий (которые вообще растут) по важности.

( Читать дальше )

Ключевую ставку поднимут с 21 до 22–23% уже 14 февраля, на следующем заседании ЦБ — считают финансисты

- 04 февраля 2025, 19:52

- |

В ЦБ уже заявили, что снижение возможно не раньше второй половины года, но только при условии стабилизации экономики.

— — — — — — — —

Знаете, что Хомяк подумал…

Что все будет решаться по мере решений Трампа. Да, вот так вот, все зависимо 🤷♂️

Сейчас на слуху торговые войны Трампа с другими странами, он пригрозил также ЕС и БРИКС новыми пошлинами… В общем, если эту тему НЕ разрулят и пошлины заработают — новому витку инфляции быть, и нас это стороной не обойдет! Тогда и повышение ставки ЦБ очень может быть…

А вот если ситуация стабилизируется, новых пошлин и санкций не будет, нефть будет снижаться (или хотя бы стоять на месте), то скорее всего инфляция будет постепенно «угасать», и у ЦБ не будет причин для повышения ставки.

Так оно или нет — уже скоро узнаем 🤝 А вы свое мнение в комментах пишите !

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал