читать

Будничный обзор обычного рынка.

- 30 июня 2015, 16:50

- |

Сегодняшний день на российском фондовом рынке очень показателен. Мы не повелись ни на ожидания решения греческих вопросов, ни на падающую Америку. Так, с утреца для порядка сделали пару шагов в сторону общих мировых тенденций, и зажили своей жизнью. Нет, вы не подумайте, наш рынок не зажил самостоятельно. Просто, наконец, народ увидел, что наш рынок – это нефть. А с нефтью ничего особенного не происходит – «боковик» 56/58 68/71 доллар за баррель. Так же ничего не происходит и с нашим рынком.

Я видела, как одна трейдерица в какой-то социальной сети обиделась на старшего коллегу, который сделал, якобы, неверный прогноз по динамике рынка в понедельник. Он тоже сказал, что ничего особенного не происходит. И даму это возмутило на фоне падающего на 2,5% фьючерса на индекс РТС. Но разве это не было ожидаемо? Ничего и не происходит, все движется как и положено в рамках нисходящего тренда. Если для вас это что-то особенное, то вы не торговали последние 4 года.

Ну, да ладно! Для лирики сейчас не время. Я несколько пересмотрела список акций, которые меня интересуют на средний срок. И решила сконцентрироваться не на тех, по которым сигнал может поступить раньше, а на тех, на которых, когда он придет, не будет или не успеет сформироваться даже краткосрочный нисходящий тренд (на дневном срезе бумаг).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

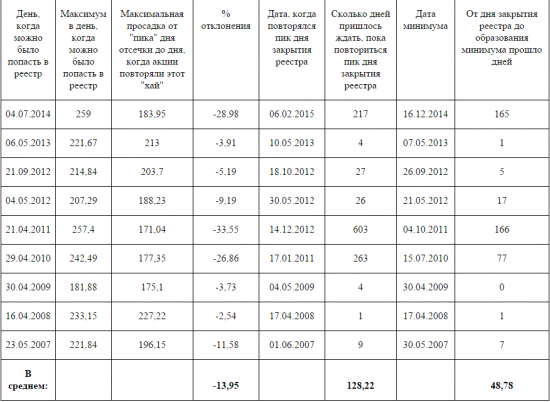

История поведения акций «Роснефти» после закрытии реестров

- 25 июня 2015, 18:06

- |

В чате мои трейдеры обсуждают политику под соусом экономики, а я, ожидая входа в среднесрочный портфель акций от поддержек, тихонько «шорчу» индекс РТС. Нстроение, как и самочувствие, неважное. И я бы сегодня и не выползла обзор писать, но уже два дня валяется заготовка на злободневную тему — закрытие реестра в «Роснефти». У отметки 245 по бумагам рисовался«лонг», но я на него «не подписалась», так как возможная доходность там была небольшой. Да и размер позиции не мог составить более 5% в ожидании отсечки.

Почему? Потому, что бумаги «Роснефти» одни из немногих, которые реально оправдывают мифы про страшные падения акций после дивидендных отсечек.

Судите сами.

Таблица 1. История поведения акций «Роснефти» после закрытии реестров.

Показатель среднего снижения цены и срок восстановления бумаг – худший, если не по рынку, то по отрасли. И для особо дотошных сравним гэпы после отсечки с размером дивиденда.

( Читать дальше )

В ожидании новых инвестиционных идей

- 23 июня 2015, 18:53

- |

Строить прогнозы — дело неблагодарное и бестолковое. Ведь рынок всегда идет вправо и наверх. Плюс, в прогнозы подмешивается желание сделать все попроще. Лично я лишь ищу сигналы, в которых оптимальное соотношение риска на доход.

Тем не менее, я надеялась, что наши акции пройдут нисходящие тренды 2015 года, и возникнут простые сигналы для среднесрочной покупки. Увы, похоже, будет развиваться сценарий с покупками по более дешевым ценам.

С психологической точки зрения покупать акции после падения проще, но с технической - возможно, придется «разбавляться» над краткосрочными нисходящими трендами. Это серьезно усложняет выбор размера позиции, да и следить за этими бумажками нужно в два раза дольше.

Это так утомляет! Особенно, когда живешь в таком темпе четыре года. Но, деваться некуда. Тем более, что сегодня последняя акция из портфеля убежала, и там теперь скучает пара ОФЗ.

Не справился «ВТБ» с уровнем 8 копеек (61,8% Фибоначчи к падению бумаг с января 2011 года по март 2014 года). Сложный рубеж — берем на заметку. И в случае двухдневного закрытия бумаг над ним будем повторять попытки пополнить портфель этими акциями, с целью как минимум до пика 2011 года. Иначе для покупок рассмотрим уровень 50% Фибо указанной растяжки 7,1 копейки. Также, как точку входа в среднесрочный «лонг» рассмотрим восходящий тренд ноября 2014 года.

( Читать дальше )

Паутина на «Северстали» ждет «шортистов»

- 19 июня 2015, 19:08

- |

Среди моих клиентов есть и инвесторы, и спекулянты. Причем, мои спекулянты торгуют не только фьючерсами, как я, но и акциями. Что со мной делают спекулянты по акциям? Ведь всем известно, что я не спекулирую акциями с октября 2010 года, как только у меня появился для спекуляций срочный счет.

Все просто – если инвестор не «уже» в «лонге» есть повод подумать о «шорте» спекулянту. Исходя из глобального положения тренда инвестор может помочь спекулянту с выбором размера позиции и сроком ее удержания. Вот и весь секрет!

Почти всегда спекулянту есть чем поживиться, если у меня сработал «стоп» или «тейк-профит». Вот, разве что, кроме последнего случая с «Северсталью». Разберем вчерашний график под микроскопом.

Вчера, в районе 575, где у меня сработал инвестиционный «стоп», «шортить» было несколько неудобно из-за неприемлемого риска на доход. Казалось бы, после отскока в район 598-600 рублей будет совсем другое дело. Здесь цели спекулянт пусть ставит уже сам — умеренные вчерашние донышки, или амбициозные 530 рублей — уровень коррекции по Фибоначчи 76,4% к падению бумаг в 2008 году. Все так, если бы не одна пикантная подробность, это узел из трех сопротивлений в районе 615-620 рублей. Не успеете перевернуться, а тут переворот очень ловкий должен быть, разметает на «стопы» страшно.

( Читать дальше )

Так много девушек хороших, вот только тянет на плохих!

- 18 июня 2015, 18:24

- |

Так много девушек хороших, вот только тянет на плохих! Вот сегодня хорошая девочка «Северсталь» принесла нам от 3 до 6% за полтора месяца от позиций среднесрочного портфеля по ней. А плохая, хоть и любимая девочка «Газпром нефть» сбивает моих биржевых трейдеров с верного пути.

Вместо того, чтобы наметить перезаход в «Северсталь», многие озабочены дивидендной игрой по «Газпром нефти». Удивительно, ведь в «Газпром нефть» люди входили по «технике», а выбежать из нее хотят даже не по «фундаменту», а вообще не пойми как. Я потакать этим играм под дивиденды не буду. Хотя для особо страдающих без дополнительной информации дивидендную историю «Газпром нефти» сделала. Да, эти бумаги часто проседают после отсечки (от пика этого дня) в среднем с 2003 года на 14,5% и на восстановление им требуется в среднем до 72 дней. Дно достигается в среднем на 26 день. Но это общая тенденция акций, выходящих за 20-30-е места по объему торгов за год. Для заметки, у большинства «голубых фишек» показатели по просадкам после отсечек и срокам восстановления в два раза меньше.

( Читать дальше )

Технический срез «Сбербанка» под домашним соусом

- 17 июня 2015, 18:58

- |

Вот, думаю, может, в кружок макраме записаться? А то все мое окружение — одни трейдеры. Нужно же периодически отдыхать от их общества – элементарно чтобы после передышки голова лучше варила. Многие мои клиенты жалуются, что в семье не принимают или не понимают их увлечение торговлей. Эх, мне бы ваши проблемы! Открываете домочадцам брокерские счета, ну, или хотя бы отправляете их на обучение, и проблем нет. Все сидят по углам со своими терминалами, ковыряются в графиках потихоньку.

У меня другая проблема, в моем доме и окружении перебор торговцев на один квадратный метр. И почему-то тихо воткнуться в свои Квики/Транзаки могут не все из них. Одному дивидендную историю «Алросы» подавай, другому — в астрал с Фибоначчи выходи и инфу по рынку из первых уст добывай. Ужас какой-то!

Ну да ладно, так веселей. Прорвемся!

По заказу моих домочадцев-спекулянтов — график обыкновенных акций «Сбербанка». Тут целых две Фибо, как вы любите, к восходящему тренду 2009-2011 года и к нисходящему тренду ноября 2013 года-декабря 2014 года. Они то и замучили бедные бумаги в совокупности с нисходящим трендом 2013 года.

( Читать дальше )

Четырехлетний нисходящий тренд на индексе РТС: рояль в кустах

- 16 июня 2015, 17:58

- |

Дорогие друзья, любимые читатели, очень вас прошу не обижаться, если я не отвечаю на ваши комментарии на биржевых ресурсах. Физически невозможно за ними всеми уследить. Если у вас реальный вопрос ко мне, а не просто желание «поговорить о жизни», то пишите на мой рабочий е-мейл afanaseva@corp.finam.ru. Письмо на этот адрес - гарантия того что, я его увижу. Еще более оперативно я отвечаю на вопросы клиентов, которые подписаны на персональную поддержку – skype, viber, whatsapp. Быстро! Удобно! Индивидуально!

Ну, а пока вы определяетесь, как вам удобнее держать со мной обратную связь, отвечу моим читателям, потерявшим четырехлетний нисходящий тренд на РТС, который я недавно упомянула в одном из обзоров акций.

Посмотрите на мой график. Вот он, родименький, от апреля 2011 года. Никуда не делся, нарядился в канал, подтягивается к 1150 пунктам. Со временем только круче становится.

Конечно, многие трейдеры-однодневки видят только рост от декабря 2014 года. Ибо забывают, что нужно всегда знать, где твое полотенце… ОЙ! Иметь перед глазами самый большой действующий тренд и желательно видеть тот, который был до него (это помогает строить уровни Фибоначчи).

( Читать дальше )

«Ростелеком» неожиданная идея для среднесрочного портфеля

- 15 июня 2015, 19:28

- |

Сегодня, честно признаюсь, ждала более горячего денька на рынке. Экспирация + ставка =гремучая смесь! Думаю, все помнят 15-17 декабря прошлого года? Надеюсь, завтра так же не долбанет?

Хотя мне, по большому счету, веселье с проливами на рынке было бы на руку. Так как список бумаг, готовящихся на покупку, растет, а сигналов, окончательно утвердивших их в портфель, нет. Сегодня, кстати, к стандартному набору: префы Сургутнефтегаза, «НЛМК», ГМК «Норильский никель», «Лукойл», «Газпром», «Мосбиржа», «Новатэк», «Магнит», «Транснефть»-ап примкнул неожиданный возможный фаворит — «Ростелеком». Меня могут заинтересовать обыкновенные акции эмитента после двухдневного закрепления над отметкой 98-100 рублей с целью 135-140 рублей. На уровне 98-100 рублей на недельном срезе лежит линия 61,8% по Фибоначчи к падению бумаг с ноября 014 года по март 2015 года и медленная скользящая средняя (ЕМА 100).

Ну, а что? Если и покупать «слабачков», то хотя бы тех, которые пробили нисходящие тренды. «Ростелеком» не только сумел избавиться от всех своих долгосрочных и среднесрочных трендов, но и нарисовал симпатичный вариант пусть и скромного, но восходящего тренда.

( Читать дальше )

Фигуры неопределенности на акциях «Роснефти»

- 11 июня 2015, 13:52

- |

На российском фондовом рынке, невзирая на четырехлетний нисходящий тренд на индексе РТС, достаточно много бумаг в сильных долгосрочных восходящих трендах. Причем, на них нет и намека на то, что их ужалили негативные тенденции апреля-мая 2015 года.

Я неоднократно перечисляла список этих бумаг в своих недавних обзорах. В частности, две такие акции уже в моем среднесрочном портфеле – «ВТБ» и «Северсталь». Их разбавляет пара ближних и дальних ОФЗ. Еще ожидается покупка из серии бумаг с подобной технической картинкой – «НЛМК», префы «Сургутнефтегаза», «ЛУКОЙЛ», начала приглядываться к «Транснефти»-ап. Также жду сделки в ГМК «Норильский никель», но эта бумага из другой оперы, увы, там пока действует молодой нисходящий тренд февраля 2015 года.

Ждать фильтры и уровни в указанных бумагах можно еще долго. Поэтому список должен быть шире. Я пролистала графики наших эмитентов и остановилась на «Роснефти». К сожалению, здесь среднесрочной торговой идеей, которую я так ждала, не пахнет. Зато, мой вариант отрисовки графика «Роснефти» должен помочь тем, кто не понимает, почему завяз в этих акциях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал