яПОНИЯ

Криптобиржи Mr. Exchange и Tokyo GateWay вынуждены приостановить свою работу в Японии

- 29 марта 2018, 14:55

- |

Как известно, с недавнего времени Агентство финансовых услуг Японии (FSA) усилило надзор за незарегистрированными площадками. В результате такого давления в стране закрылись еще две криптобиржи.

Как сообщает издание Nikkei, Mr. Exchange и Tokyo GateWay уже отозвали свои заявки, раннее поданные в FSA. Без них биржи не смогут предоставлять свои услуги местным клиентам.

Представители обеих бирж пока не дали официальный комментарий по этому поводу. Но напомним, что в начале этого месяца регулятор направил Mr. Exchange приказ, в котором говорилось об обязательном усилении их системы безопасности в связи с кражей токенов NEM на бирже Coincheck в размере $500 млн.

Пока средства пользователей не будут сняты или возвращены иным образом, биржи не смогут выйти из бизнеса.

Подробнее: asia.nikkei.com/Markets/Currencies/More-Japanese-cryptocurrency-exchanges-to-close

Отметим, что в этом месяце японский регулятор принял необходимые меры для прекращения работы двух криптовалютных бирж – FSHO и Bit Station. По сообщениям, у них были выявлены проблемы с безопасностью и в области борьбы с отмыванием денег. И этот список будет пополняться, поскольку FSA уже дала нескольким биржам шанс добровольно закрыться до того, как ведомство прикажет им сделать это.

Источник

- комментировать

- Комментарии ( 0 )

Переговоры окончены, Binance получила официальное предупреждение от регулятора Японии

- 23 марта 2018, 13:26

- |

Похоже, активный диалог между FSA Японии и криптобиржей Binance, о котором говорил вчера CEO биржи Чангпен Чжао в своем Twitter-аккаунте, не увенчался успехом.

Сегодня на официальном сайте регулятора был опубликован документ, подтверждающий предположения, появившиеся на днях в СМИ. Оригинал документа можно найти здесь: www.fsa.go.jp/policy/virtual_currency02/Binance_keikokushilyo.pdf

В тексте еще раз приводится информация о грозящих бирже санкциях, если та не зарегистрирует свою деятельность на территории Японии. Теперь, конечно, информация передана на совсем другом уровне, что, по логике вещей, может повлечь за собой ряд последствий как для самой биржи, так и для Binance Coin.

Впрочем, стоит заметить, что на данный момент валюта никак не отреагировала на сообщения FSA и торгуется практически на прежнем уровне в районе $9,8 за монету.

Оперативно отреагировал на сообщение из Японии СЕО Binance Чангпен Чжао, который, сославшись на китайскую пословицу, призвал пользователей не волноваться: «Не стоит переживать. Некоторые плохие новости в долгосрочной перспективе превращаются в хорошие. У китайцев есть даже такая поговорка. Новые (часто лучшие) возможности появляются во времена перемен», — написал Чангпен Чжао в своем Twitter-аккаунте, оригинал сообщения доступен здесь: twitter.com/cz_binance/status/977003379435085825.

( Читать дальше )

CEO Binance: «Мы договариваемся с Японией, не верьте слухам»

- 22 марта 2018, 17:52

- |

Агентство финансовых услуг Японии (FSA) находится в активном диалоге с криптобиржей Binance и не выносило никаких предупреждений о лицензии, о чем сообщил генеральный директор биржи Чангпенг Чжао в своем Twitter-аккаунте.

Ранее японское информационное агенство Nikkei заявило, что Binance якобы получила извещение о необходимости наличия лицензии для продолжения работы в стране. В тексте упоминалось, что биржа якобы нарушает местный закон о платежных услугах и тем самым ставит под угрозу интересы инвесторов. СЕО Binance назвал такие заявления «безответственными», подчеркнув, что появившиеся в СМИ новости далеки от реальности.

«Nikkei показали непрофессиональное отношение к журналистике. Мы находимся в конструктивном диалоге с FSA Японии и мы не получали от них никаких предупреждений. Для представителей агентства нет никакого смысла говорить что-то журналистам прежде, чем сказать это нам» — заявление CEO Binance доступно в Twitter: twitter.com/cz_binance.

( Читать дальше )

Японские компании повышают зарплаты сотрудников рекордными темпами за 20 лет

- 22 марта 2018, 16:02

- |

Ежегодное повышение зарплат в Японии в 2018 году составит порядка 2,3-2,4%, полагают некоторые аналитики, и если их прогноз сбудется, рост будет рекордным за 20 лет, пишет Nasdaq.

Вместе с тем ранее премьер-министр страны Синдзо Абе призывал компании увеличить зарплаты сотрудникам на 3%, чтобы достичь таргетируемого роста потребительских цен на уровне 2%.

Отмечается, что за последние четыре года средний рост зарплат в Японии составлял около 2%. В прошлом году был зафиксирован рост на 2,11%, в 2015 году – на рекордные с 1998 года 2,38%.

Крупнейшая промышленная компания Японии Toyota Corp. сообщила в среду, что она намерена увеличить ежемесячные выплаты работникам на 3,3%, или на 11,7 тыс. иен ($110). Вместе с тем в эту сумму входит не только базовая зарплата, но и различные бонусы. В прошлом году компания повысила выплаты на 3%, в позапрошлом – на 2,4%.

Nissan планирует поднять выплаты на 2,4%, включая прибавку к базовой зарплате в размере 3 тыс. иен, конкурирующая Honda обещает увеличить базовые зарплаты сотрудников на 1,7 тыс. иен.

Мартовские переговоры между компаниями и профсоюзами Японии, известные как “шунто”, являются важным показателем будущего роста потребительских цен в стране.

В. Гусев о менеджменте с "человеческим лицом"

- 06 марта 2018, 08:47

- |

( Читать дальше )

Агенство финансовых услуг Японии проверит все криптовалютные биржи страны

- 03 февраля 2018, 17:00

- |

Агентство финансовых услуг Японии (FSA) объявило о полномасштабной проверке всех криптовалютных бирж на территории страны. Помимо этого, был официально озвучен список всех площадок, претендующих на получение лицензии.

Список состоит как из бирж имеющих, лицензию, так и только претендующих на ее получение. Первые 11 лицензий были выданы в сентябре прошлого года, еще 5 в декабре. Весь список официально лицензированных бирж Японии выглядит так: Money Partners, Quoine, Bitflyer, Bit Bank, SBI Virtual Currencies, GMO Coin, Bittrade, Btcbox, Bitpoint, Fisco Virtual Currency, Zaif,Tokyo Bitcoin Exchange, Bit Arg Exchange Tokyo, FTT Corporation, Xtheta Corporation, Bitocean.

Стоит отметить, что до своего заявления о грядущих проверках, FSA никогда не раскрывала список площадок, желающих получить официальную лицензию. В этот список входит и печально известная Coincheck, которая была недавно взломана. Помимо Coincheck в список вошли: Minnano Bitcoin, Payward Japan, Lemuria Bitcoin Exchange (Bitcrements), Campfire Corporation, Tokyo Gateway, Lastroots Corporation, Debit, Eternal Link, FSHO Corporation, Kirin Corporation, Bit Station, Blue Dream Japan, Mr. Exchange, Bmex Corporation и Bitexpress Corporation.

( Читать дальше )

Центральные банки закручивают гайки: такого повышения процентных ставок не было с 2006 года

- 30 января 2018, 12:38

- |

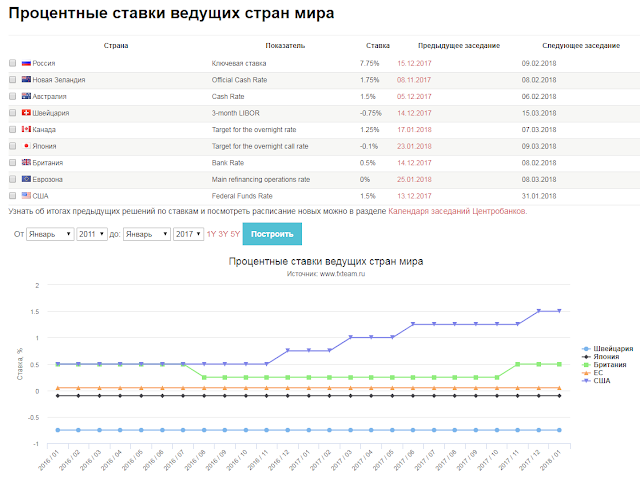

На фоне тотального роста мирового ВВП процентные ставки в странах с развитой экономикой в 2018-м году повысятся в среднем не менее, чем до 1%. Настолько резко ставки не поднимались с 2006-го года.

( Читать дальше )

Печальная история Coincheck привлекла внимание властей Японии к другим криптобиржам

- 29 января 2018, 14:56

- |

После кражи $534 млн в криптовалюте NEM с биржи Coincheck японское агентство финансовых услуг (FSA) обратило свое внимание на другие биржи. Целью будущих проверок площадок станет попытка предотвращения повторения истории с Coincheck.

В первую очередь, от Coincheck требуется предоставить FSA отчет об уязвимости, которая привела к крупному хищению, чтобы такого не повторилось в будущем. Помимо всего прочего, FSA предложило Coincheck разработать меры безопасности для клиентов. Отчет должен быть готов к 13 февраля.

Случившееся сподвигло агентство задуматься о проверке других торговых площадок и криптобирж, говорится на страницах asia.nikkei.com/Politics-Economy/Economy/Hacked-Japan-cryptocurrency-platform-hit-with-improvement-order

Напомним, что представители Coincheck пообещали возместить утраченные средства своим клиентам. Специалисты компании также узнали, что украденная криптовалюта NEM не была обменяна на фиат. В теории специалисты Coincheck могли бы идентифицировать онлайн-адрес, который хранит украденные монеты, однако владелец и место его проживания все равно останутся неизвестными.

( Читать дальше )

Взломанная биржа Coincheck объявила о выплате компенсаций

- 27 января 2018, 20:21

- |

Сегодня биржа Coincheck опубликовала в собственном блоге заявление, согласно которому все 260.000 пострадавших клиентов биржи получат денежную компенсацию в иенах за утерянные монеты NEM.

На данный момент биржа окончательно оценила размер похищенных средств и количество пострадавших клиентов. Для того чтобы оценить размеры компенсации, Coincheck использовала средневзвешенную цену NEM с момента заморозки торгов на своей площадке до публикации заявления. В своих расчетах компания использовала статистику биржи Zaif, так как именно на ней самый большой объем торговли NEM к фиату.

Исходя из полученных данных стоимость каждой монеты была установлена на отметке $0,81. Именно по такой цене и будет выплачиваться компенсация за каждую утраченную монету. На данный момент биржа готовится объявить о дате начала выплат. Также биржа отмечает, что на выплаты будут использованы только собственные средства компании Coin Check Co., Ltd.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал