Anthem

iDoctor на связи: телемедицина завоевывает мир

- 05 августа 2020, 14:30

- |

Рынок оказания удаленных медицинских услуг совершил серьезный, но вынужденный рывок в 2020 году. По оценкам MarketsandMarkets, объем рынка телемедицины в начале 2020 года оценивался в $25,4 млрд, а к 2025 году он должен вырасти до $55,6 млрд. Однако никаких взрывных показателей бы не было, если бы почва не была подготовлена заранее.

По данным опроса American Well, использование средств телемедицины врачами выросло на 340% в период между 2015 и 2018 гг. При этом спрос на удаленные услуги врачей существовал уже давно: по данным опросов, уже в 2017 году порядка 77% пациентов хотели бы иметь возможность консультироваться с врачом онлайн. Так почему же они этого не делали? Основная проблема, которую American Telemedicine Association называла в качестве тормозящего фактора, было то, что удаленные услуги врачей не покрывали стандартные страховые планы, в частности, наиболее популярная в США страховка Medicare. Буквально за несколько месяцев COVID-19 изменил расстановку сил в отрасли и дал зеленый свет телемедицине по всем фронтам. Крупнейшие страховые компании включили в страховые планы не только удаленные консультации с терапевтом, но и вообще всю линейку услуг, которые можно оказывать только удаленно.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 4 )

🏆День 10 - S&P 500 марафон🏆

- 02 июля 2020, 00:55

- |

🏆День 10 — S&P 500 марафон🏆

Всем привет!🤘

Сегодня мы рассмотрим еще 5 компаний и пропустим Apple: завтра сделаю отдельный обзор на Apple и скажу все, что я о ней думаю😠. Так что погнали, пробежимся — кто у нас здесь.

1️⃣ Analog Devices Inc. (ADI)

Производит процессоры и микросхемы, которые преобразуют цифровые сигналы в звук, видео и изображения. Под брендом Analog Devices продают усилители, цифровые преобразователи, сигнальные процессоры, микросхемы для обработки аудио и видео, источники опорного напряжения и вычислительные синтезаторы

Основана 1965 г.

Цена акции: 120,37 USD

Кап. = 44,13 млрд $

P/E = 40,17

Долг/свой капитал = 0,83

Долг/EBITDA = 3,84

Рост выручки за 5/10 лет = 74,41%/91%

Рост приб. за 5/10 лет = 95,12%/91% (скачок в прибыли в 2 раза компания сделала последние 2 года)

Рост акций за 5/10 лет = 82%/280%

Дисконтир. стоим. относительно обл. США (3%) = 121$

Платят дивиденды раз в кв. ≈ 0,62$

( Читать дальше )

Отрасль Electronic Gaming: обзор Electronic Arts (EA), Activision Blizzard (ATVI)

- 12 июля 2019, 16:39

- |

5 причин инвестировать в главного медицинского страховщика США.

- 22 августа 2017, 13:58

- |

Крупная американская компания Anthem, оказывающая услуги медицинского страхования, удачно отчиталась за 2-й квартал и первое полугодие 2017 года. Anthem является одной из ведущих компаний в области здравоохранения, предоставляя качественное медицинское страхование более чем 74 миллионам человек, обслуживаемым также его дочерними компаниями. Компания также предоставляет услуги страхового обслуживания стоматологических и фармацевтических услуг и зрения и предлагает широкий спектр сетевых планов страхования мелким и крупным компаниям, частным лицам, а также рынку medicaid и medicare.

Чистая прибыль за второй квартал 2017 года составила 855,3 млн. долл. Чистая прибыль на акцию составила 3,16долл., скорректированная чистая прибыль составляла 3,37 долл. за акцию во втором квартале 2017 года по сравнению с скорректированной чистой прибылью в размере 3,33 долл. за акцию в квартале предыдущего года.

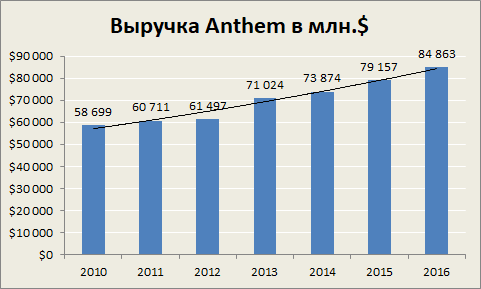

Выручка компании составила 22,2 млрд.$ во втором квартале 2017 года, увеличившись на 0,9 млрд. долл., или на 4,3%, по сравнению с 21,3 млрд. долл. в предыдущем квартале. Рост выручки связан с увеличением ставок страховых премий для покрытия общих затрат в бизнесе компании. Кроме того, увеличение было обусловлено более высоким уровнем охвата застрахованных и самофинансируемых компаний в Medicaid и Medicare. В годовом аспекте выручка растет с 2010 года, а среднегодовой темп роста выручки составил порядка 5,83%.

Медицинская регистрация составила 30,4 млн. человек на 30 июня 2017 года, увеличившись на 0,6 млн. человек, или на 1,6%, с 39,8 млн. человек на 30 июня 2016 года. Среднегодовой тем роста количества медицинских регистрация начиная с 2010 составляет порядка 2%.

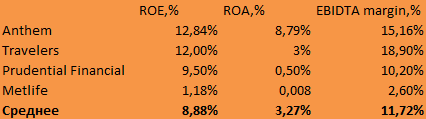

По показателям рентабельности у компании все также хорошо. Рентабельность активов (ROA) составляет 8,79%, а рентабельность капитала (ROE) составляет порядка 12,84%. Такие показатели являются лучшими в секторе страхования. Маржинальность EBIDTA составила 15,16%. Расчеты показывают, что компания является одной из самых эффективных компаний сектора, если не самой эффективной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал