BUYBACK

Средняя цена выкупа акций Apple - 131 долл.

- 08 января 2019, 11:49

- |

Напомню, что у Баффетта примерно средняя цена 145-150.

Ну и несколько красивых картинок на тему Apple.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Транснефть - на заседании совета директоров в I квартале 2019 года рассмотрят вопрос о buyback

- 26 декабря 2018, 17:13

- |

Глава компании Николай Токарев:

«Мы вчера на совете директоров эту тему предварительно обсудили. В первом квартале, как было принято решение предыдущего заседания, в первом квартале следующего года эта тема будет вынесена в повестку совета директоров. Все ее поддержали, она признана правильной, справедливой и актуальной для компании»

https://1prime.ru/energy/20181226/829583045.html

Темпы выкупа еще раз подчеркивают готовность Лукойла реализовать buyback - Sberbank CIB

- 26 декабря 2018, 13:30

- |

Выкупленный объем «ЛУКОЙЛа» оказался на уровне наших ожиданий; совокупный объем выкупа может составить около $1 млрд, как мы и прогнозировали на этот год.Sberbank CIB

Темпы выкупа, в три с лишним раза превышающие средний показатель за три месяца, еще раз подчеркивают готовность компании реализовать программу. Если эти темпы сохранятся, программа объемом $3 млрд будет завершена в 1П19, что окажет хорошую поддержку акциям в ближайшее время.

Регулятор ограничивает объем выкупа 25% среднесуточного оборота за 20 дней, предшествовавших выкупу. Менеджмент недавно дал понять, что выкуп акций ускорится и программу планируется завершить в следующем году.

Есть сервис, где можно посмотреть покупки и продажи акций топ менеджерами, крупными инвесторами и бай-бэки акций и историю всего этого?

- 08 декабря 2018, 10:24

- |

Магнит устал в байбек.

- 15 ноября 2018, 21:55

- |

Buyback «Ленты»: спекулятивный драйвер роста на ближайший год

- 30 октября 2018, 11:32

- |

Тимур Нигматуллин, аналитик «Открытие Брокер»

«Лента» опубликовала операционные результаты за 3 квартал 2018 года и раскрыла планы программы обратного выкупа расписок.

Квартальный отчёт

Торговые площади (доля гипермаркетов 93,2% и 6,8% – супермаркетов) увеличились на 17,2% год к году. Выручка прибавила 12,5%. Средний чек по всей сети составил 1,025 тыс. руб., снизившись на 6,3% год к году. Количество чеков выросло на 20% год к году до 98,3 млн. Сопоставимые продажи в зрелых магазинах сети снизились на 0,6% год к году: количество чеков упало на 0,3%, размер среднего чека сократился на 0,3%.

Динамика LFL лучше рынка. Например, в 3 квартале сопоставимые продажи гипермаркетов у X5 сократились на 2,5% год к году («Магнит» перестал раскрывать данные по гипермаркетам из-за реорганизации, а O`KEY, по всей видимости, не планирует в ближайшее время публиковать результаты на фоне смены CEO). Проблема в том, что рынок сам по себе очень слабый. Гипермаркеты особо чувствительны к макроэкономическим циклам из-за широкого ассортимента, высокого чека и покупателей, использующих личный автотранспорт. По данным Росстата, в конце 3 квартала 2018 года произошло ухудшение рыночной конъюнктуры. В сентябре из-за ускорения инфляции и других причин реальные располагаемые доходы снизились на 1,5% год к году. Для сравнения, за 9 мес. 2018 года рост составил 1,7% год к году. Оборот продовольственной розницы в реальном выражении в сентябре стагнировал год к году (за январь-сентябрь прибавил 1,8%).

( Читать дальше )

Что такое buyback blackout period? Чем собираются реанимировать американский рынок?

- 29 октября 2018, 13:16

- |

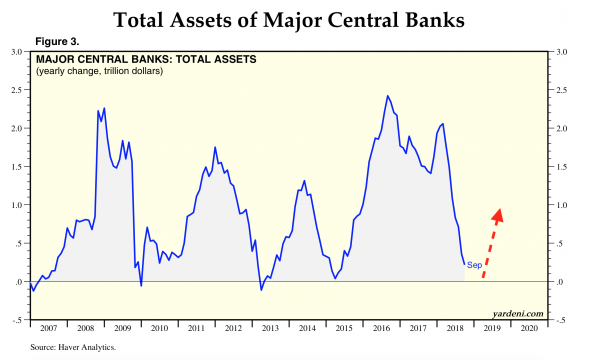

Сегодняшний обзор начнем со следующего графика:

На нем показаны годовые изменения в балансах активов мировых центральных банков. Другими словами волны, которые образует политика ЦБ, представляют собой впрыскивания денег в экономику, т.е. монетарное смягчение. Поразительно, но каждый раз, когда изменение доходило до нулевого уровня, банки возобновляли покупку активов в ответ на экономические вызовы.

Сейчас, когда ФРС находится в разгаре ужесточения политики, ЕЦБ приостанавливает покупку бумаг, а ЦБ Японии ищет выходы из порочного круга дефляции, мировая экономика может вновь начать диктовать необходимость мягкой политики, и первые сигналы к этому уже даны. Взять ту же коррекцию на фондовом рынке с США.

10 лет непрерывного роста, обернулись резней в октябре. Сейчас лишь 20% мировых активов, оставили инвесторов в плюсе. Остальные стали убыточным вложением:

( Читать дальше )

История одного выкупа. Разбор buyback «Аэрофлот».

- 21 сентября 2018, 22:44

- |

Данная статья основана на реальных событиях. Речь пойдет о недавно завершившемся buyback от компании «Аэрофлот». Используя этот пример, я постараюсь рассказать о механизме обратного выкупа акций по требованию акционеров согласно российскому законодательству.

Компания «Аэрофлот» безусловно является лидером российского рынка авиаперевозок и лучшей авиакомпанией Восточной Европы. К тому же ее финансовые показатели значительно улучшились с 2016 г. по итогам которого, группа «Аэрофлот» показала чистую прибыль 38,8 млрд. руб. по МСФО против убытка в 6,5 млрд. руб. годом ранее и начала снова выплачивать дивиденды. Я купил один лот лидера отрасли в марте 2018 г., по цене 149,70 руб. за одну акцию в надежде, что ее показатели будут продолжать радовать инвесторов и акции пойдут в гору. Возможно все так бы и случилось, если бы не выросла цена на авиакеросин, но сейчас не об этом. Стоимость акций «Аэрофлот» в августе в моменте опускалась до 98 руб. за штуку. Я наблюдал отрицательную доходность по сделке в -33,5% без учета полученных дивидендов, и это меня ужасно огорчало. Поводов для возврата цены на прежние уровни я не видел, как и не вижу сейчас.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал