COVID-19

Операционные показатели Аэрофлота в мае не принесли существенных сюрпризов - Газпромбанк

- 23 июня 2020, 13:52

- |

В то же время можно отметить небольшое улучшение темпов снижения по сравнению с темпами, зафиксированными в апреле. Так, темпы снижения количества перевезенных пассажиров и объема перевозок в мае (-93,9% г/г и 94,2% г/г) оказались несколько менее существенными, чем в апреле (- 95,2% и -95,6% соответственно). Кроме того, несколько улучшился и показатель загрузки кресел (45% по сравнению с 35% в апреле).

В целом операционные показатели группы в мае не принесли существенных сюрпризов. Более важными для инвестиционной истории «Аэрофлота» являются показатели следующих месяцев (которые должны прояснить темпы восстановления бизнеса «Аэрофлота»), а также дальнейшая информация по докапитализации компании, возможность которой обсуждалась в прессе (Reuters, Коммерсант) без указания источников.Гончаров Игорь

Степанов Денис

«Газпромбанк»

- комментировать

- Комментарии ( 0 )

Ослабление карантинных мер поможет Аэрофлоту постепенно возобновить полеты - Атон

- 23 июня 2020, 11:05

- |

Пассажиропоток обвалился в мае на 94% г/г до 305.6 тыс. человек, в том числе, снизился на 99.3% на международных направлениях (составив всего 15.6 тыс. пассажиров) и на 89.4% — на внутренних направлениях (до 290 тыс. пассажиров). Пассажирооборот сократился на 94.2% г/г до 730 млн пасс*км, а коэффициент занятости кресел провалился до 30.1%. За 5M20 пассажиропоток Аэрофлота снизился на 47.8% г/г, а коэффициент занятости кресел составил 68.8%.

Результаты оказались ожидаемо слабыми из-за транспортных ограничений в свете распространения COVID-19 в мире, и большая часть парка Группы Аэрофлот в прошлом месяце была на земле. После резкого падения трафика в апреле и мае Группа планирует постепенно возобновлять полеты в июне, поскольку карантинные меры ослабляются. Тем не менее, мы по-прежнему не рекомендуем покупать акции компании, так как восстановление будет слишком долгим.Атон

Ущерб Норникеля от аварии не является существенным с точки зрения денежных потоков компании - Альфа-Банк

- 22 июня 2020, 17:14

- |

Наш прогноз цены основан на 50%-м соотношении метода ДДП и му льтипликаторов EV/EBITDA на у ровне 7,5x (25%) и P/E на у ровне 10x (25%) за 2021г. Больший вес оценки методом ДДП (50%) обоснован 10-летней стратегией органического роста, представленной компанией в ходе Дня инвестора 2019. Согласно нашим ожиданиям, EBITDA компании должна превысить $8 млрд по итогам 2020 г., обеспечив дивидендную доходность в двухзначном выражении при коэффициенте дивидендных выплат на у ровне 60% EBITDA, который останется без изменений при отношении чистого долга к EBITDA ниже 1,8x (0,8x на 30 июня).

( Читать дальше )

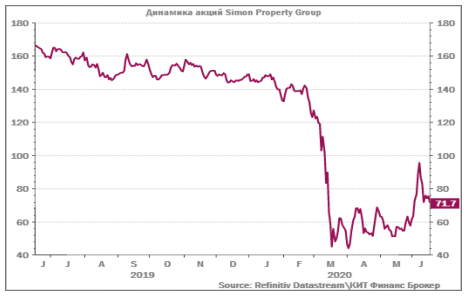

Покупка бумаг Simon Property на текущих уровнях может стать интересной идеей для инвесторов - КИТ Финанс Брокер

- 19 июня 2020, 13:02

- |

Акции компании потеряли более 80% капитализации после объявления пандемии коронавируса и введения режима самоизоляции. Закрытие торговых центров, снижение потребительской способности и банкротства ритейла негативным образом сказались на деятельности Simon. Мы считаем, что по мере снятия ограничений и перезапуска экономики, а также на фоне низких процентных ставок акции фонда будут переоценены рынком. Покупка бумаг на текущих уровнях может стать интересной идеей для среднесрочных инвесторов, делающих ставку на восстановление потребительского спроса. Потенциал роста акций оцениваем в 30%

( Читать дальше )

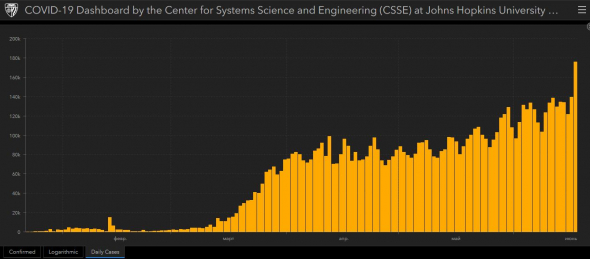

COVID-19 - новые хаи. Надежда на V- или U-образный сценарий слабеют

- 18 июня 2020, 20:39

- |

Рынки просели на фоне ухудшения ситуации с коронавирусом. В последние несколько суток в мире наблюдается резкое увеличение новых случаев заболевания.

Чем больше правительства стран снимают карантинные ограничения, тем быстрее растет количество заболевших — это ослабляет надежды на сценарий V- или U-образного восстановления экономики.

Сейчас:

Бразилия — на 2м месте (зараженных в день как на топе в США).

Индия (и это особенно тревожно) — на 4-м.

Страхи по поводу второй волны COVID-19 убеждают рынок в сохранении масштабных денежных вливаний ведущими центральными банками:

- Банк Англии расширил свою программу покупки активов с 625 млрд фунтов стерлингов до 725 млрд фунтов.

- Председатель ФРС Джером Пауэлл в течение двух дней говорил с Конгрессом о том, что стимулирующие меры потребуются в течение длительного периода. Соответственно, условия для carry trade будут сохраняться.

- Народный банк Китая снизил ставки по двухнедельным сделкам обратного РЕПО, используемых для вливания денежных средств в банковскую систему.

Рон Пол: «Вторая волна» COVID-19 - еще один обман?

- 17 июня 2020, 20:30

- |

Теперь, после того как тысячи предприятий, многие из которых принадлежат черным, превратились в руины, и ни в чем не повинным людям в городах больше некуда ходить по магазинам, чтобы купить предметы первой необходимости, основные средства массовой информации прекратили свою работу по безостановочному освещению протестов. Внезапно на прошлой неделе все они одновременно приняли новую историю страха, чтобы напугать массы: среди нас была «вторая волна» коронавируса. Он был нацелен на те штаты, которые осмелились «открыть» свою экономику и начать возвращение к относительно нормальной жизни.

Теперь, после того как тысячи предприятий, многие из которых принадлежат черным, превратились в руины, и ни в чем не повинным людям в городах больше некуда ходить по магазинам, чтобы купить предметы первой необходимости, основные средства массовой информации прекратили свою работу по безостановочному освещению протестов. Внезапно на прошлой неделе все они одновременно приняли новую историю страха, чтобы напугать массы: среди нас была «вторая волна» коронавируса. Он был нацелен на те штаты, которые осмелились «открыть» свою экономику и начать возвращение к относительно нормальной жизни.Техас, Флорида и Калифорния были выбраны, чтобы напугать остальную часть страны, заставляя думать, что, если вы осмелитесь покинуть свои дома, вы заразитесь коронавирусом и умрете. Был «всплеск» в коронавирусных «случаях», они утверждали. Забавно, примерно месяц назад они требовали, чтобы мы массово увеличили тестирование, которое привело бы к такому «всплеску» в случаях коронавируса, которые они сейчас используют, чтобы напугать власти, чтобы восстановить невероятно разрушительные приказы о пребывании дома.

( Читать дальше )

Федрезерв собирает портфель из корпоративных бондов - что это значит для акций?

- 16 июня 2020, 12:33

- |

ФРС сообщил, что переходит к покупкам корпоративных облигаций напрямую с рынка и намеревается собрать широкий и диверсифицированный портфель и облигаций американских компаний.

Что это значит в практическом смысле? Последствия можно разделить на два типа — технические и психологические. Во-первых, трейдеры на рынке фиксированной доходности будут пытаться предугадать выбор ФРС и действовать на опережение. Во-вторых, сигнал очевидного перевеса покупателей означает, что для коротких позиций растет вероятность оказаться на неверной стороне рынка, сдвигает игровое поле в пользу покупателей. Стабилизация основного рынка финансирования компаний в США означает что у них не возникнет проблем с привлечением средств, так как присутствие на рынке ФРС пусть даже в виде потенциального покупателя с безграничной покупательной способностью будет сдерживать стоимость заимствований на низком уровне.

Так отреагировал кредитный рынок на сигнал о поддержке от ФРС:

( Читать дальше )

Первая волна и не заканчивалась…

- 15 июня 2020, 15:36

- |

Режим самоизоляции позволил некоторым странам выйти на плато в темпах заражения Covid-19, однако, как только страны начали ослаблять ограничения, заболеваемость вновь перешла в рост. Несмотря на дневные перепады, кривая новых случаев демонстрирует четкий повышательный тренд, который начал усиливаться примерно с конца мая:

СМИ заговорили о второй волне, но похоже, что это лишь продолжение никуда не уходившей первой волны, после недолгой паузы.

Рост заболеваемости Covid-19 опосредовал свое негативное воздействие на рынок через два основных фактора — угрозу локдауна и длительность закрытых границ. Первый эксперимент с локдауном показал, что это болезненная и крайне дорогостоящая мера, ставящая на грань состоятельности правительства как заемщиков. На мой взгляд, повторный локдаун возможен только лишь в том случае, если темпы заболеваемости создадут непомерную нагрузку на службы здравоохранения. Сейчас запас прочности у них, несомненно, выше поэтому превентивные локдауны уже точно не приоритетная мера, т.к. время для создания больничных резервов достаточно было выиграть один раз. Поэтому без признаков сильного ускорения в тренде, рост заболеваемости пока лишь инфоповод для «второй волны».

( Читать дальше )

Снижение туристической активности из-за вспышки COVID-19 может поддержать продуктовый ритейл - Атон

- 15 июня 2020, 13:55

- |

По оценкам Национального рейтингового агентства, снижение туристической активности в связи со вспышкой COVID-19 может поддержать продуктовый ритейл. Этим летом россияне будут тратить больше денег внутри страны, поскольку им пришлось отказаться от своих планов на отдых. Потенциально это может принести ритейлерам дополнительные 80 млрд руб. Между тем, НРА отмечает, что эффект для розничного товарооборота не будет существенным. Согласно базовому сценарию, он может увеличиться на 6.2% г/г (против 6.6% в 2019).

Мы считаем, что потребители, которые этим летом отказались от отдыха за границей, могут поддержать результаты ритейлеров за 2К20 и 3К20. Мы также ожидаем, что домохозяйства продемонстрируют определенный сдвиг предпочтений в сторону формата продуктовых дискаунтеров.Атон

ФРС против Covid-19

- 14 июня 2020, 07:04

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал