DOW JONES

Тарить ли фонду в США?

- 27 февраля 2021, 08:18

- |

- комментировать

- ★1

- Комментарии ( 3 )

Обвал рынка близок | 3 признака падения рынка | Трейдер Вадим Глазун

- 26 февраля 2021, 19:10

- |

Обвал рынка близок, 3 признака падения рынка которые на это указывают.

Американский рынок показывает устойчивый рост уже на протяжение 11 лет, стоит ли ждать продолжения роста?

( Читать дальше )

Падение фондовых рынков отменяется!!!

- 25 февраля 2021, 13:43

- |

Dow Jones новый хай! Нефть растёт, я не удивлюсь если и 100+$ будет, сейчас постоянно будут открываться шорты, а на них, как мы знаем хорошо растут. ММВБ пока буксует, но это временное явление. Жду зелёных «палок» (бар роста). Не те уровни у бумаг РФ, что бы падать, не те.

Ссылки:

Телеграмм канал - @milzhenyacash

Моя доходность на comon - Comon

Желаю всем прибыльной торговли и знайте, что на рынке есть только спрос и предложение.

выделение $1,9 трлн. (9% ВВП) давно отыграно рынком, институционалы сокращают позиции, мелкие участники набирают

- 24 февраля 2021, 08:21

- |

Бюджетный комитет палаты представителей США

23 02 2022 утвердил законопроект

о выделении $1,9 трлн на борьбу с коронавирусом.

Это решение было принято комиссией

по результатам голосования

19 голосами «за» и 16 «против».

Лидер сенатского большинства Чак Шумер сообщил, что документ будет отправлен Байдену на подпись

до истечения срока действия

федерального пособия по безработице 14 марта.

Учитывая, ВВП США около $21 трлн,

$1,9 трлн — это почти 9% ВВП.

В 2021г. будет очередной рекорд дефицита бюджета США.

Решение ожидаемой и уже отыграно рынком.

Рынки пытаются упасть.

Институционалы сокращают позиции, мелкие участники рынка (NON Reportable) набирают позиции.

Теория.

Обработка.

( Читать дальше )

Рекордно бычий настрой за счет мелких (розничных участников): max call / put в NASDAQ:почему розничные участники рынка могут слить счет, почему падение NASDAQ может быть резким

- 23 февраля 2021, 13:54

- |

Еще год назад их было только 4 млн. В январе физ.лица вложили в акции на Мосбирже ₽28,5 млрд.

Даже ЦБ РФ уже предупреждает (чтобы, когда миллионы людей потеряют деньги,

потом сказать, что они предупреждали).

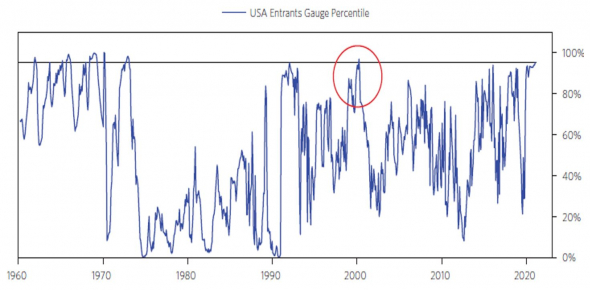

В США много новичков с опытом торговли менее 1 года.

Информация из статьи Рэя Далио (Ray Dalio Stock Market Bubblе ?)

На рынке США много новых участников рынка с опытом торговли менее 1 года.

( Читать дальше )

CFTC: анализ по DowJones, Nasdaq: толпа входит, институционалы потихоньку выходят, обработал данные с сайта CFTC

- 20 февраля 2021, 11:53

- |

Сделал слайды: теория и моя обработка информации, скачанной с сайта CFTC.

Еженедельно по законам США крупные участники рынка отчитываются перед CFTC о своих позициях.

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

DOW JONES, NASDAQ:

УЛУЧШАЕТСЯ НАСТРОЕНИЕ МЕЛКИХ УЧАСТНИКОВ (РОСТ ЛОНГОВ У НАРОДА),

ИНСТИТУЦИОНАЛЫ ВЫХОДЯТ.

Сделал слайды.

Теория.

Изменения позиций по категориям участников рынка за последние 12 недель.

( Читать дальше )

Почему за этим «отличным» индикатором фондового рынка нужно следить сейчас (перевод с elliottwave com)

- 15 февраля 2021, 16:10

- |

Более 25 аналитиков Elliott Wave International регулярно анализируют более 100 рыночных индикаторов, чтобы подписчики могли предвидеть важные события. Многие из них являются «техническими» индикаторами. Другие связаны с «сентиментом». Давайте сосредоточимся на ключевом показателе настроений, который имеет звездный послужной список. Как говорится в книге «Перспектива Пректера»: «На протяжении десятилетий крупные иностранные покупки на фондовом рынке США служили отличным индикатором крупных вершин». Этот индикатор также работает по всему миру. Например, в конце 1980-х, после многих лет безразличия, иностранные инвесторы стали нетто-покупателями японских акций. Это произошло прямо перед зенитом одного из крупнейших бычьих рынков всех времен. Но, возвращаясь к США, показатель сильных иностранных покупок (или продаж) определенно действовал в 2007 году. Вернемся к этому графику и комментариям к августовскому финансовому прогнозу волн Эллиотта 2007:

Более 25 аналитиков Elliott Wave International регулярно анализируют более 100 рыночных индикаторов, чтобы подписчики могли предвидеть важные события. Многие из них являются «техническими» индикаторами. Другие связаны с «сентиментом». Давайте сосредоточимся на ключевом показателе настроений, который имеет звездный послужной список. Как говорится в книге «Перспектива Пректера»: «На протяжении десятилетий крупные иностранные покупки на фондовом рынке США служили отличным индикатором крупных вершин». Этот индикатор также работает по всему миру. Например, в конце 1980-х, после многих лет безразличия, иностранные инвесторы стали нетто-покупателями японских акций. Это произошло прямо перед зенитом одного из крупнейших бычьих рынков всех времен. Но, возвращаясь к США, показатель сильных иностранных покупок (или продаж) определенно действовал в 2007 году. Вернемся к этому графику и комментариям к августовскому финансовому прогнозу волн Эллиотта 2007:( Читать дальше )

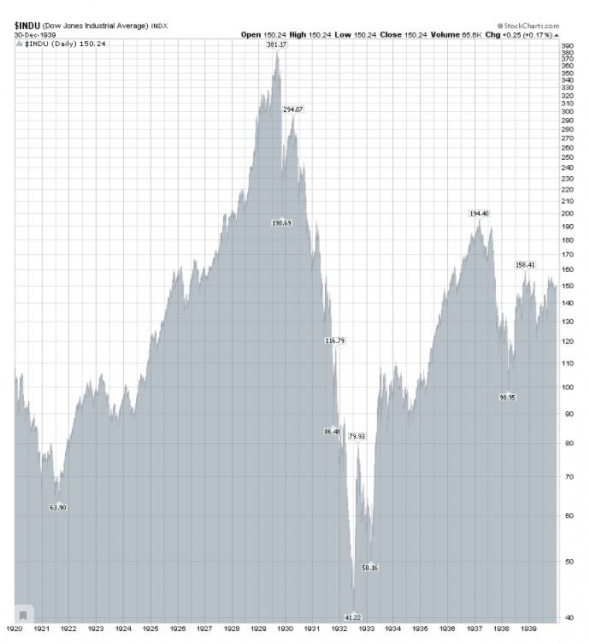

Dow Jones, Великая Депрессия и сходство с сегодняшним днем, что было в 2008г. (торгую с 2007)

- 11 февраля 2021, 19:18

- |

«Возможно, котировки ценных бумаг и снизятся, но не будет никакой катастрофы».

Ирвинг Фишер, 5 сентября 1929 года.

3 сентября 1929г. Dow Jones = 381,17 (около 25 лет это был исторический максимум по Dow Jones).

Заголовки газет в 1929г. (до падения):

«Котировки поднялись, так сказать, на широкое горное плато.

Вряд ли в ближайшее время, или даже вообще, возможно их падение на 50 или 60 пунктов, как это предсказывают медведи.

Я думаю, что в ближайшие месяцы рынок ценных бумаг значительно поднимется».

Ирвинг Фишер, всемирно известный аналитик, доктор экономических наук, 17 октября 1929 года.

Что началось осенью 1929года и продолжалось 4 года, ВЫ слышали много раз.

Индекс Dow Jones.

( Читать дальше )

07.02.2021 — Dow Jones

- 07 февраля 2021, 11:43

- |

h4.

Красный вариант – развивается волна 3’of 3*of 5

Сиреневый вариант – развивается волна 3”of 3’of 5* of 3

и этот вариант сейчас совпадает по направлению с красным вариантом.

Все рекомендации по трейдингу даются в форме таблицы Воскресной рассылки, примеры которой можно посмотреть здесь: Воскресная рассылка

Рекомендации по трейдингу даются только членам Клуба и в закрытом режиме.

Большие таймфреймы здесь: Weekly, Daily

Прогноз:

В краткосрочной перспективе жду обновление локального максимума 31264

Что ждет фондовый рынок США?

- 04 февраля 2021, 16:00

- |

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал