SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ECN

Уйти или остаться? Часть 2. Выхода нет.

- 19 июля 2013, 21:13

- |

В своей прошлой статье я размышлял на тему

грядущих изменениях на Московской бирже с появлением ECN под сокращенным названием BEX (Бест Экзекьюшн). Вот ссылка: http://smart-lab.ru/blog/128066.php — топик набрал почти +100 и более 100 комментариев, хотя и был написан вечером в пятницу.

Основной тезис, который я выдвинул, заключается в том, что изменится механика движения цен инструментов. Другими словами, рынок станет двигаться по-другому, как-то иначе.

Почему?

1. Обороты Московской биржи условно поделяться на 2 части. Клинеты BEX (клиенты 5 брокеров, входящих в состав ОАО «Бест Экзекьюшн») смогут видеть 100% заявкок в своих стаканах, а клиенты оставшихся фондовых брокеров будут видеть в своих стаканах только 60%, плюс, то, что сам BEX не смог свести самостоятельно в своих 40%.

2. По моим прогнозам, текущая ситуация будет провоцировать клинетов фондовых брокеров переходить в BEX, чтобы не оказаться в ситуации «неполного стакана».

3. Также я полагаю, что найдутся и те, кого не устроит подобная ситуация «неполного стакана», при этом человек не захочет торговать через так называемый dark-pool, который не регулируется законодательно. Это повлечет отток денег с рынка.

Выводы, к которым я пришел,

не утешительные. Мало того, что изменится механика движения цен инструментов, думаю, вслед за появлением ECN последует спад ликвидности.

Часть 2. Выхода нет.

Я абсолютно уверен, что даже среди клиентов брокеров, входящих в состав BEX, найдутся такие, кто не захочет торговать в созданном ECN. Нет, не только потому, что разрешения у частного трейдера никто не спрашивал о его переводе в ECN или хотя бы не уведомил. И даже не потому, что дарк-пул это dark-pool, который не регулируется законодательством РФ. Есть еще одна интересная причина...

Рыночные неэффективности

Трейдеры делают деньги за счет устранения рыночных неэффективностей, делая рынок более эффективным, более рыночным. Примерами рыночных неэффективностей могут служить позднее отыгрывание локальным рынком тенденций глобального рынка, недооцененность той или иной бумаги/компании, а также ошибки других участников рынка.

Чем более развит рынок, тем более эффективна площадка, тем потенциально выше на ней конкуренция и больше ликвидности. На развивающихся площадках потенциальные доходы выше, так как там больше рыночных неэффективностей. В силу того, что развивающиеся площадки менее эффективны, в этом и заключаются повышенные риски отностительно развитых рынков.

Мысль: трейдеры делают деньги не из воздуха, а за счет устранения рыночных неэффективностей. Мы делаем рынок более рыночным — это наша трейдерская миссия.

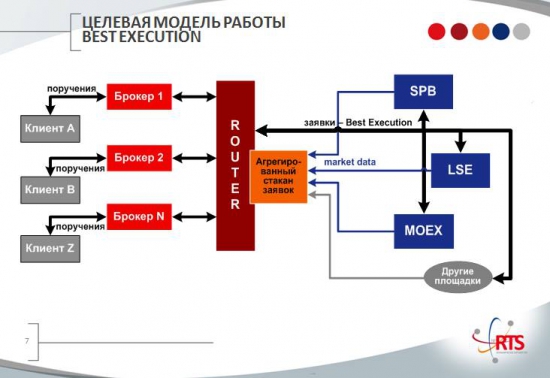

Заявленная схема работы BEX

НП РТС заявляет, что именно так работает BEX. Выше официальная версия целевой модели. А где подвох?

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 43 )

Новые стандарты торговли в ECN

- 18 июля 2013, 14:54

- |

Всем известно, что торговля бывает разной, что есть не только разные торговые стили и стратегии, которые используют трейдеры, но и разные методологии исполнения ордеров со стороны брокера.

Много пересудов на форумах по вопросам что, например, лучше, исполнять лимитные ордера как лимитные или отправлять их в виде маркетов в момент активации. В первом случае гарантируется цена, но не гарантируется исполнение, т.е. ордер не может проскользить в минус, но может не исполниться или исполниться частично, если не его заливку не хватило времени или ликвидности. Во втором случае гарантируется исполнение, но не гарантируется цена, т.к. пока маркет ордер идет до поставщика цена может измениться как в лучшую, так и в худшую сторону, поэтому проскальзывание может быть не только положительным, но и отрицательным. Гарантировать и то, и другое могут только кухни, которые ничего не выводят, а исполняют у себя по своим котировкам.

Разные компании работают с разными технологиями, одни исполняют лимитами, другие маркетами. Так же и трейдеры, одних устраивает такой метод, других другой. И тот и другой варианты имеют право на жизнь. Вот и приходится трейдерам бегать по компаниям и подбирать, где их система работает лучше.

Компания GKFX решила привнести новый стандарт работы в отрасль и предоставить клиенту возможность выбрать разные типы исполнения в рамках одной компании, более того, в рамках одного типа счета. Мы уверены, что такой гибкий подход будет только на пользу как компании, так и ее клиентам.

Конечно, мы бы не стали городить огород из-за одного параметра. Мы решили в рамках данного сервиса реализовать гораздо больше идей по гибкой настройке торговли. Например, некоторые компании стали защищать своих клиентов от исполнения стоп ордеров на больших гэпах, но минус в том, что компания сама определяет какой уровень гэпа для клиента является большим, а все мы прекрасно понимаем, что одному 10 пунктов много, другому 50 мало. Мы решили предоставить клиенту возможность самому определять уровень гэпа, который он считает большим. Например, клиент выставил 30 пунктов, тогда в случае, если гэп перепрыгнул стоп ордер на 30 или более пунктов, этот ордер просто удаляется и, таким образом, клиент не получает почти гарантированное большое проскальзывание.

Еще в этом сервисе мы даем клиентам возможность отменять связанные ордера, если они попадают в гэп, отказаться от частичного исполнения и убрать запись размеров проскальзываний в комментарии к ордерам (если это мешает корректной работе советников, которые используют комментарии в своей логике).

Подробнее о настройках торговли в GKFX ECN

А так же предлагаем посмотреть видео ролик с объяснением что это и зачем нужно.

С уважением, Дмитрий Раннев

Генеральный директор Компании GKFX

C чем едят ECN дейтрейдеры?

- 12 июля 2013, 19:35

- |

Решил немного осветить тему американских электронных торговых систем. В интернете уже достаточно много всевозможной информации на эту тему, но она достаточно поверхностная и зачастую не дает понимания функционирования ECN, как части инфраструктуры рынков NYSE, NASDAQ и AMEX. Еще большую путаницу в голову трейдеров вносят псевдо ECN форекс-брокеров.

Что же представляет из себя американский фондовый рынок?

Грубо говоря, американские рынки состоят из множества электронных торговых площадок, на которых идет торговля акциями. Например, возьмем акцию INTC (Intel Corp.) которая имеет листинг на бирже NASDAQ. Торговля же данной акцией проходит не только на NSDQ, но и на других площадках (ARCA, BATS, Direct Edge, NYSE) и биржах, таких как BOSX, PASX, PHLX. В зависимости от наличия заявок на покупку и на продажу на разных площадках цена акции может быть разной. Для того, чтобы покупатель или продавец получал лучшую цену при покупке или продаже акций существует правило NBBO (National Best Bid and Offer) или по-русски правило лучшего бида и оффера. Именно это правило связывает все разрозненные ECN воедино и позволяет получить лучшую цену за счет раутинга заявок при отправке маркет ордера.

( Читать дальше )

Как выглядит правильная ECN

- 04 июля 2013, 12:57

- |

Хотим предложить Вашему вниманию небольшой видеорлик, который показывает и рассказывает как выглядит GKFX ECN.

В этом ролике отражена очень важная особенность, по которой можно отличить ECN от STP и тем более от кухни. В настоящей ECN вы можете (должны) видеть свой лимитный ордер в системе и влиять им на спред по компании.

О том как это выглядит и о других особенностях ECN смотрите в ролике.

gkfx.ru

В этом ролике отражена очень важная особенность, по которой можно отличить ECN от STP и тем более от кухни. В настоящей ECN вы можете (должны) видеть свой лимитный ордер в системе и влиять им на спред по компании.

О том как это выглядит и о других особенностях ECN смотрите в ролике.

gkfx.ru

Уйти или остаться? Альтернативный взгляд

- 02 июля 2013, 21:49

- |

Жила-была Московская биржа… Дела в 2013 году у нее так себе: капитализация рынка падает, ликвидность падает, иностранные деньги не приходят — время такое в мире, скажем, не самое благоприятное.

Жили-были отечественные брокеры… Дела в 2013 году тоже не ахти: новые счета на открываются, деньги на маркетинг не выделяются, мероприятия не проводятся — в общем, трейдинг не популяризируется, все позиции проиграны форекс брокерам.

Вот схематично изображены 100% оборотов Московской биржи.

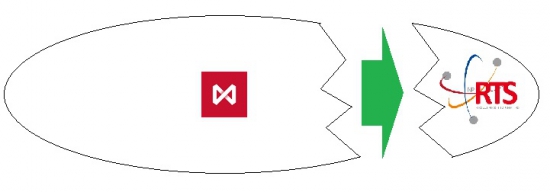

И тут ряд брокеров решают объединиться в единый фонд ECN, так называемый Dark Pool, чтобы заработать денег. Забирая с собой значимую часть оборотов. Схематично это выглядит так.

Назвали себя брокеры во главе с НП РТС —

( Читать дальше )

GKFX ECN - Форекс без конфликта интересов

- 11 апреля 2013, 14:24

- |

Торговля на Форекс в ECN-системе, не имеющей аналогов.

Одна из главных особенностей GKFX ECN — присутствие клиентских ордеров в «стакане цен».

Клиенты GKFX ECN могут видеть свои и чужие ордера в системе, влиять на спред и торговать друг с другом без спреда. Более того, в GKFX ECN отсутствуют ограничения на выставление отложенных ордеров и трейдеры могут выставлять лимитные ордера внутри спреда.

GKFX ECN не вмешивается в процесс торговли трейдеров и приветствует скальперские стратегии, гарантируя отсутствие реквот и моментальное исполнение сделок, а, благодаря особенностям ECN-системы, клиенты GKFX ECN могут получить исполнение по лучшей цене, чем они указали в ордере.

Проявляя свою прозрачность и клиентоориентированность, специалисты GKFX ECN добавили в МТ4 сервис отображения в комментариях к ордерам размеров проскальзываний при открытии и закрытии.

В Компании GKFX ECN отсутствует минимальный депозит, необходимый для активации торгового счета, а минимальный лот, доступный для торговли составляет — 0,01 (1 000 единиц базовой валюты).

( Читать дальше )

Forex. Получиться ли на нем заработать. (День 5 - 6.)

- 03 апреля 2013, 21:43

- |

Всем доброго времени суток!

И так прошел 6 день моей публичной торговли.

После 4-го дня, когда пара евро доллар была мало ликвидна и волатильность была никакая, то я не смог выжать профита и мне намекнули на то что был очень хороший день для поднятия денег и я задумался. В общем решил перейти на ECN брокера, там и спред намного ниже, есть стакан (хз какой от него толк, он напоминает больше анимацию в углу экрана), да и котировки показываются в формате 1.12345

В общем для торговли внутри дня — плюсы на лицо!

Скачал новый для себя терминал cTrader. Первые впечатления приятные, да и 5 день прошел больше как ознакомительный с терминалом! В общем по этому я о нем и не стал ничего писать.

А вот сегодня — день 6 — был довольно интересен.

Еще за последние дня, для себя извлек урок. Что я постоянно шел против настоящего движения. И немного пересмотрев свою торговлю, начал искать точки входа по такому принципу:

Если последние движение рынка было вверх, то я жду откат и на нем входу вверх. В принципе как все и говорят! так как рынок движется волнами, то это наверное самый разумный вариант, а если я открыл позицию на откате и цена дальше откатывается — то я усредняюсь.

( Читать дальше )

И так прошел 6 день моей публичной торговли.

После 4-го дня, когда пара евро доллар была мало ликвидна и волатильность была никакая, то я не смог выжать профита и мне намекнули на то что был очень хороший день для поднятия денег и я задумался. В общем решил перейти на ECN брокера, там и спред намного ниже, есть стакан (хз какой от него толк, он напоминает больше анимацию в углу экрана), да и котировки показываются в формате 1.12345

В общем для торговли внутри дня — плюсы на лицо!

Скачал новый для себя терминал cTrader. Первые впечатления приятные, да и 5 день прошел больше как ознакомительный с терминалом! В общем по этому я о нем и не стал ничего писать.

А вот сегодня — день 6 — был довольно интересен.

Еще за последние дня, для себя извлек урок. Что я постоянно шел против настоящего движения. И немного пересмотрев свою торговлю, начал искать точки входа по такому принципу:

Если последние движение рынка было вверх, то я жду откат и на нем входу вверх. В принципе как все и говорят! так как рынок движется волнами, то это наверное самый разумный вариант, а если я открыл позицию на откате и цена дальше откатывается — то я усредняюсь.

( Читать дальше )

Счета NDD и ECN от Альпари. Кто пробовал ?

- 07 марта 2013, 23:05

- |

Интересуют следующие вещи

1) Качество исполнения ордеров

2) Как решать вопрос с налоговой (Для Беларуси)

3) Какие есть подводные камни для данного вида счетов

1) Качество исполнения ордеров

2) Как решать вопрос с налоговой (Для Беларуси)

3) Какие есть подводные камни для данного вида счетов

Хоткеи и настройки ордеров.

- 17 декабря 2012, 22:22

- |

Решил написать немного про настройку хоткеев и ордеров. Все пишут, почему бы и мне не написать?! Немного лирики. Хоткеи для трейдера — это тоже самое, что и стамеска для плотника, важный инструмент, который должен быть настроен четко для себя. Набор хоткеев и их расположение определяется прежде всего стилем торговли трейдера, размером позиции и возможностями терминала. Я торгую на Takion, поэтому мое описание будет полностью соотвествовать тем хоткеям, которые можно настроить в Такионе. Для комфортной работы у меня настроено несколько групп горячих клавиш:

( Читать дальше )

( Читать дальше )

SDG OpenBook - открытая книга рынков

- 26 ноября 2012, 16:39

- |

Что такое Open Book? Это программа, которая показывает вам глубину лимитных ордеров на всех электронных рынках для выбранной акции. Одна из доступных на рынке «открытых книг» — это Open Book от компании SDG.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал