ESG

Фонды акций на индексы ESG/устойчивого развития

- 15 апреля 2021, 09:18

- |

Соответствие факторам ESG/устойчивого развития становится всё более весомым при принятии решений как для частных, так и для институциональных инвесторов. За 2019–2020 гг. число фондов, инвестирующих в соответствии с принципами ESG, выросло на 40% (по данным Morningstar) и достигло 4153, а вложения в них средств увеличились на 175%, что соответствует совокупному притоку $1 трлн за два года.

Несоответствие принципам устойчивого развития уже оказывает влияние на российские компании. Так, генеральный директор АО «РЖД» Олег Белозеров заявил о том, что иностранный инвестфонд направил компании письмо, в котором сообщил, что вынужден ограничить свое участие в приобретении облигаций РЖД, размещенных в конце 2020 г. В качестве причины фонд указал высокую долю доходов от перевозки углеводородов в структуре выручки. И вероятнее всего количество таких случаев на российском рынке будет расти.

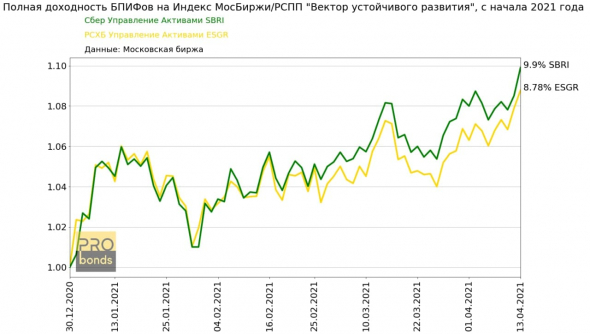

C 18 мая 2020 года Московская Биржа рассчитывает Индекс МосБиржи — РСПП Вектор устойчивого развития полной доходности брутто MRSVT. На данный момент на рынке существуют 2 БПИФа, инвестирующих в акции индекса: От Сбер Управление Активами (SBRI) и от РСХБ Управление Активами (ESGR)

Результаты БПИФов с начала года:

• SBRI Доходность 9.9% Максимальная просадка -4.68%

• ESGR Доходность 8.78% Максимальная просадка -4.69%

- комментировать

- Комментарии ( 2 )

ESG-размещения и российские эмитенты

- 10 февраля 2021, 10:36

- |

Объем активов в европейских ESG-фондах. Источник: Morningstar

Инструменты “зеленых” и “социально ответственных” инвестиций пока далеки от популярности среди российских заемщиков, но предстоящий эксперимент РЖД в размещении зеленых облигаций можно считать началом тенденции выхода крупных заемщиков на этот рынок. Судя по не состоявшейся (из-за технических тонкостей признания выпуска как ESG) попытке продать выпуск “социальных” облигаций госмонополии крупнейшему облигационному фонду в мире PIMCO, со стороны западных инвесторов есть интерес к российским активам, соответствующих стандартам устойчивого развития.

ESG-агенда набирает обороты по всему миру, хоть и к этому можно относиться по-разному. Несмотря на то, что про реальный эффект на экономику и экологию таких целевых инвестиций можно говорить пока оценочно, в 2020 году только европейские фонды устойчивого развития преодолели планку в 1 триллион евро активов, увеличив за год их количество на 51%.

( Читать дальше )

ESG тренды устойчивого развития в инвестициях и корпорациях и ESG фонды - роль нарратива в экономике, виды, есть ли прибыльность в новой этике и книги по теме

- 16 декабря 2020, 21:09

- |

https://t.me/Keynes_and_Buffet

В 1970-м году Милтон Фридман опубликовал в New York Times статью “Социальная ответственность бизнеса — это приносить прибыль”. Как и другие работы Фридмана это эссе восхищает элегантностью аргументации и общей релевантностью — все таки держатель акций ожидает растущих дивидендов и их приумножение задача менеджмента. Однако, общая трактовка эпохи монетаризма была такова, что любые попытки социальной политики для welfare state ( общества всеблагого состояния) и в корпорациях жестко критиковались под предлогом того, что следует различать этические принципы, благотворительность и бизнес. Более того, растущие экономики Запада в 70-80х, экономическая политика которых была пропитана идеями Чикагской Школы (т.е. Фридман, монетаризм), производили контраст с коммунистическим СССР, поэтому отчасти, столь жесткое неприятие социально-этических мер в бизнесе было продиктовано необходимостью поддержки курса Рейгана и Тэтчер ( почему именно они — их советником по экономической политике был Фридман, что очень заметно, вспомнив некоторые фразы Тэтчер, ставшие крылатыми — об налогоплательщиках, например). Конечно же, такие идеи доминировали и при оценке компаний и при общем понимании этических принципов — они попросту исключались.

( Читать дальше )

Нужна ли инвестору этика и философия? Александр Силаев

- 03 декабря 2020, 20:57

- |

У меня инженерные мозги. Это помогает, с одной стороны. С другой — я чувствую пробелы в гуманитарных знаниях. В данный момент нахожусь в поисках ответов на важные вопросы. Интересуюсь мнением более умудренных опытом коллег-инвесторов.

Мы беседуем с Александром Силаевым, частным инвестором, трейдером и бывшим преподавателем философии. Александр написал трилогию книг: «Деньги без дураков», «Философия без дураков»,

( Читать дальше )

ESG БПИФ от РСХБ что такое и с чем едят

- 30 ноября 2020, 15:49

- |

Так как пока не вижу смысла выходить на иностранный рынок, торгую только на ММВБ, поэтому изначально новость воспринял весьма положительно, но дьявол кроется в мелочах. Недавно появился етф на тему ESG (Environmental, Social, и Governance) —экологическое, социальное и корпоративное влияние компании.

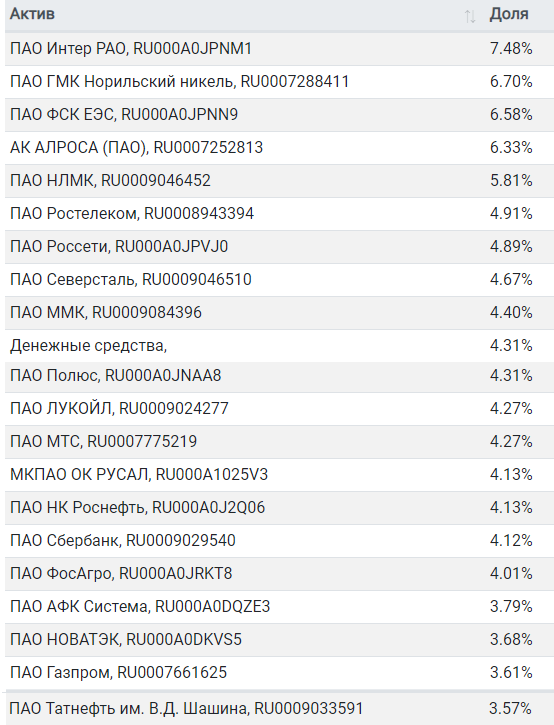

Давайте разбираться. В основе лежит индекс РСПП (Российский союз промышленников и предпринимателей) «Вектор устойчивого развития». Состав на начало года данного индекса.

31.01.2020

Вот так он выглядит сейчас:

( Читать дальше )

Экологический тренд и инвестиции в ГМК Норникель + Прогноз дивидендов.

- 02 ноября 2020, 16:09

- |

Всем привет! Это статья не совсем про инвестирование, но на самом деле тесно связана с ними.

дивидендов." title="Экологический тренд и инвестиции в ГМК Норникель + Прогноз дивидендов." />

дивидендов." title="Экологический тренд и инвестиции в ГМК Норникель + Прогноз дивидендов." />

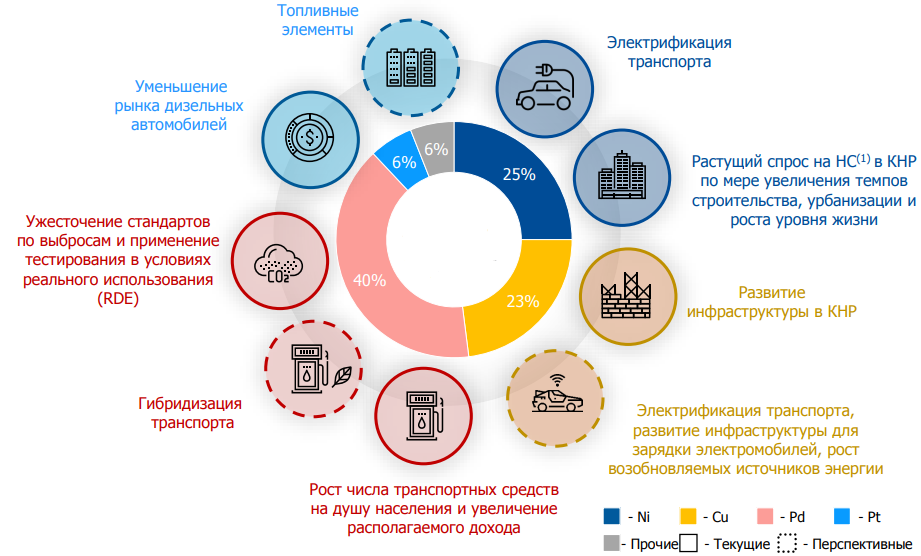

Побудили меня написать ее прочитанные разные обзоры ГМК НорНикель на просторах интернета, а также заявления многих инвесторов про пузырь в палладии и про ожидания его сдувания. Вообще говоря, все пузыри вызваны повышенным спекулятивным спросом. В этой статье постарался очень сжато, «на пальцах» описать свое личное сложившееся представление об источнике повышенного спроса на основной на текущий момент металл в выручке Норникеля.

История углеродного следа

Как вы уже, наверное, догадались, причиной всему является текущий экологический тренд, а если быть точнее, одно из основных его направлений — борьба с парниковым эффектом.

Чтобы лучше понимать историю, вспомним, что парниковый эффект появляется из-за отражения теплового излучения поверхности земли парниковыми газами атмосферы (водяной пар H2O, углекислый газ CO2, оксиды азота, метан CH4, озон O3 и др.).

( Читать дальше )

Я совершил плохой поступок! Купил акции компании с низким ESG-рейтингом

- 07 октября 2020, 13:44

- |

ESG (Environmental, Social, Governance или Экология, Социальная ответственность, Управление) — это термин, который часто используется для обозначения того, насколько публичная корпорация хороша в вопросах экологичности производства (E), социальной ответственности перед своими работниками и местными жителями (S), а также — насколько хорошо развито корпоративное управление и корпоративная ответственность перед акционерами и государством (G).

В развитых странах практика учета ESG в инвестировании началась ещё в 1960-х годах, оно и понятно — это было время расцвета философии хиппи и пацифистов, люди в кои-то веки начали задумываться об экологии, а Мартин Лютер Кинг задвигал речи о правах человека. В России хоть и проблемы экологии или прав человека сейчас очень громко обсуждаются, однако в части инвестиций я практически ни от кого не слышал чёткой позиции и не знаю ни одного человека, который учитывает эти принципы. Поэтому сегодня мы поговорим об этом.

( Читать дальше )

Привлекательность акций Норникеля повышается, потенциал роста - 34% - Атон

- 11 сентября 2020, 15:33

- |

Мы считаем, что негатив, связанный с разливом топлива, в основном учтен в цене, а штраф в 148 млрд руб. ($2.0 млрд) инвесторы уже рассматривают как базовый сценарий. Мы отмечаем растущую привлекательность недооцененных акций и повышаем «Норникель» до ВЫШЕ РЫНКА, а его целевую цену до $35.0 за ГДР, что предполагает потенциал роста 34%.

Акции «Норникеля» оторвались от цен на металлы. ГДР «Норникеля» торгуются всего на 4% выше июльских минимумов. При этом никель подорожал на 15%, палладий – на 14%, медь – на 8%, а платина – на 7%. Более того, рубль упал на 7% к доллару, уменьшив базу затрат. С корректировкой по рынку «Норникель» торгуется с EV/EBITDA всего 4.4x, значительно ниже его 5-летнего среднего в 6.2x. Дисконт отчасти объясняется опасениями, связанными с разливом топлива, но мы ожидаем, что акции вернутся к росту после выполнения «Норникелем» своих экологических обязательств. Инвесторам следует помнить, что «Норникель» предлагает уникальную недорогую экспозицию на развитие автомобильной и аккумуляторной промышленности.

( Читать дальше )

NextEra Energy демонстрирует устойчивость к внешним шокам - Финам

- 12 августа 2020, 22:34

- |

Популярность «зеленой энергетики» в мире продолжает расти из-за значительного снижения стоимости ее производства.

В 2019 году в мире дополнительно установлено 203 ГВт солнечных и ветровых мощностей. В целом же в мире установленные мощности ветровых станций составляют 655,9ГВт (+65,4 ГВт в 2019 году), а солнечных — 646,8 ГВт (+137,5 ГВт в 2019 году).

Ключевыми преимуществами NextEra Energy остаются диверсифицированный бизнес, отличная деловая репутация и эффективный менеджмент.

Компания опубликовала финансовые результаты за второй квартал, которые отразили устойчивость бизнеса ко внешним шокам. Менеджмент подтвердил все прогнозы по финансовым показателям до 2022 года.

NextEra Energy является лидером в секторе, генерирует стабильные денежные потоки и более 20 лет регулярно выплачивает дивиденды. NextEra Energy занимает лидирующие позиции среди мировых компаний по критериям ESG (Экология, Социальная ответственность, Управление), что высоко ценится в инвестиционном сообществе.Зайцева Анна

Мы сохраняем по акциям NextEra Energy рекомендацию «Держать» и при этом повышаем целевую цену до $310.

ГК «Финам»

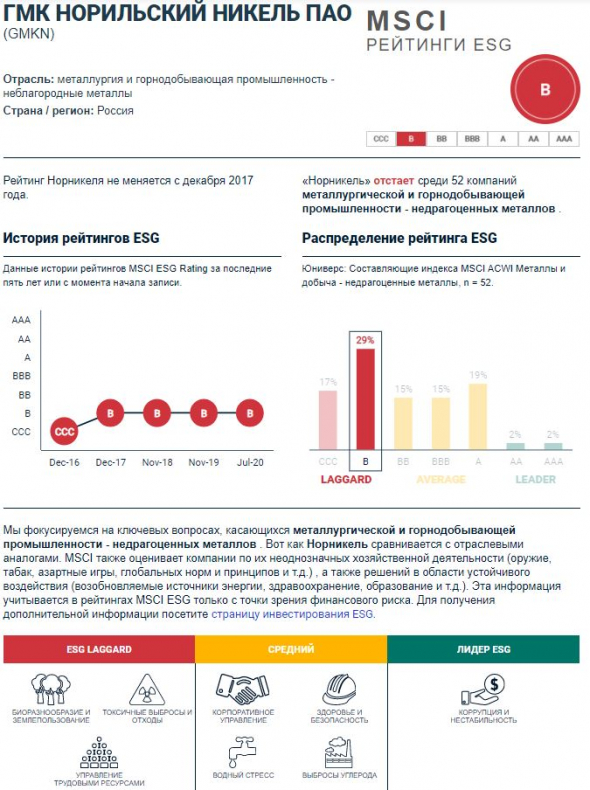

Норникель все еще имеет инвестиционный статус для большинства фондов, учитывающих ESG - Альфа-Банк

- 10 июля 2020, 15:04

- |

Таким образом, «Норникель» все еще имеет инвестиционный статус для большинства фондов, которые специализируются на компаниях, внедряющих принципы ESG, и отслеживают изменения в MSCI ESG Index.Красноженов Борис

«Альфа-Банк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал