ETF

Остерегайтесь market orders при торговле ETFs

- 16 ноября 2017, 11:33

- |

Избежать этих проблем очень просто, и мы постоянно рассказываем об этом как в рамках наших публичных вебинаров с инвесторами, так и во время встреч с профессиональными участниками рынка ценных бумаг, призванными оберегать своих клиентов от технических ошибок.Как возникают такие невынужденные ошибки?

Клиент выставляет рыночную заявку на продажу или покупку ETF без указания минимальной/максимальной цены ('market order’), «сносит» маркет-мейкера (выкупает весь объем заявки маркет-мейкера) и «собирает стакан» (заключает сделки по заведомо худшим ценам, ниже цены маркет-мейкера). Это происходит несмотря на то, что маркет-мейкер восстанавливает размер своих заявок в биржевые стаканы в течение кратчайшего периода времени (обычно счет идет на секунды).

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 8 )

Могут ли рядовые инвесторы обогнать индексный ETF на горизонте 5 лет?

- 15 ноября 2017, 08:02

- |

Прочитав вот эту запись https://smart-lab.ru/blog/431606.php в блоге автора Vladimir Kreyndel решил поделиться своими соображениями на эту тему. Благо поднята тема интересная. Своего рода вечный вопрос, что более доходно пассивные инвестиции или активные. Можно ли рядовому инвестору создать портфель из акций способный обогнать по доходности пассивный индексный фонд ETF инвестирующий в акции???

Я с уважением отношусь к финансовой группе Finex хотя бы на том основании, что они первые дали возможность нашим гражданам инвестировать в ETF на Московской бирже. Сам я инвестирую часть своего пассивного портфеля в некоторые ETF от Finex. Не хочу делать никому какую-либо рекламу (или антирекламу), но пост «Ищу человека» подстегнул во мне спортивный интерес, и я решил создать публичный «Портфель дилетанта» из акций десяти российских компаний large и mid cap.

Цель исследования возможно ли дилетанту, создать портфель из российских акций, обгоняющий по доходности фонд ETF FXRL на горизонте 5 лет.

( Читать дальше )

Рассуждение о биткоине и модельный портфель Smart Value в октябре

- 15 ноября 2017, 00:47

- |

У инвесторов сейчас все хорошо.

Я получил несколько писем благодарности, в которых люди рассказывают, что они неплохо заработали, благодаря сервису Smart Value. Они пишут, чтобы сказать спасибо за то, что наши обзоры придали им уверенность инвестировать в фондовые рынки, когда все вокруг твердили, что они скоро рухнут. Они рады, что вложили в Китай, хотя изначально были настроены скептически. Спасибо всем за эти добрые слова.

У нас с вами все идет хорошо. И я хочу, чтобы так оно и продолжалось. И вот что важно – когда все так прекрасно, то легко забыть о том, как все начиналось. Легко забыть о том, что мы сделали, чтобы добиться успеха и прибыли. И когда начнутся проблемы, то легко запаниковать и забыть о том, что вы знаете.

Поэтому я хочу освежить эти идеи сейчас, прежде чем наступит паника. Тогда у вас будет меньше шансов совершить ошибку, когда придут сложности.

Сегодня мы немного поговорим о простых вещах, которые важно помнить, прежде чем инвестировать. Вот два самых важных пункта:

- Если вы чего-то не понимаете, не вкладывайте в это.

- Если вы хотите обыграть рынок, то вам нужно покупать то, что никто не хочет покупать. Если все вокруг хотят в это вложить, то скорее всего вы уже опоздали.

( Читать дальше )

Ставим на доллар США

- 15 ноября 2017, 00:42

- |

Есть такая поговорка на финансовых рынках – деньги текут туда, где с ними лучше обращаются.

Это всегда работало и будет работать.

Посмотрите, какие процентные ставки по краткосрочным 3-месячным облигациям экономисты прогнозируют в 2018 году в ведущих развитых странах (данные опроса Bloomberg):

| Страна | Процентная ставка |

| США | 2.2% |

| Германия | -0.2% |

| Япония | 0.0% |

| Швейцария | -0.7% |

Посмотрите на таблицу и сами ответьте на простой вопрос, где деньгам будет лучше. Один из вариантов заметно отличается от остальных. Разница в процентных ставках между США и другими считающимися надежными странами сейчас велика.

Постоянные читатели знают классический подход стратегии Smart Value – мы любим инвестировать в активы, которые стоят недорого, к которым инвесторы настроены негативно, и в которых начинается рост. Этот подход работает для практически любого типа активов, нужно только понять, как определить эти критерии.

( Читать дальше )

Ищу человека

- 09 ноября 2017, 12:11

- |

Коллеги, если вы знаете кого-то, кто имеет public record и инвестирует без рычага, на фондовом рынке

а) в российские акции (large, mid cap)

ИЛИ

б) американские large cap на СПб бирже

пожалуйста, дайте ссылки. Мысль простая — проверить, «бьют» ли они FXRL и FXUS соответственно.

(Картинка к заголовку, у бочки — Диоген Синопский)

Славик, что-то я очкую!

- 06 ноября 2017, 21:04

- |

В связи с этим хочу попросить у профессионала совета.

По моим прогнозам в течение полугода должна произойти существенная коррекция, что должно повысить волатильность.

Хочу уйти из рубля в долларовый бессрочный инструмент, отражающий динамику волотильности на американском рынке. Вроде бы максимально ликвидный и объемный инструмент — это iPath S&P 500 VIX Short-Term Futures ETN (тикер VXX). Но, не владея английским языком, не могу раздобыть вменяемую информацию по движению данного инструмента (Он перманентно падает. Не могу понять до какого значения он вообще может упасть и почему не отрабатывается в полной мере изменения VIX). Краткосрочные спекуляции не для меня, а другого инструмента, который бы позволил купить и ждать отдачи (даже если это займет несколько месяцев) мне пока не попадалось.

Если есть альтернативные инструменты, то буду рад любой информации.

P.S. А родители мне в детстве говорили, что английский не пригодится.

ETF и дивиденды

- 03 ноября 2017, 16:20

- |

ETF фонд (Exchange Traded Fund) – фонд, торгующийся на бирже. Аналогия российского ПИФ. Структура ETF фонда определяется портфелем из различных активов (акции, облигации, товары, валюта) Покупая акцию ETF, инвестор приобретает долю в активах, принадлежащих эмитенту (фонду ETF).

Популярность ETF объясняется и тем, что многие профессиональные инвесторы и спекулянты стремятся вкладывать не в одну акцию, а сразу в целый сегмент рынка. Поэтому такой инструмент, как ETF, дает большую гибкость при выполнении различных инвестиционных задач.

Акции ETF выпускаются на биржу компанией, которая управляет портфелем активов. Управляющая компания приобретает в определенной пропорции акции, входящие в ту или иную отрасль или индекс. Таким образом, она является держателем активов, а на бирже обращаются акции ее фонда. Такие акции торгуются по тем же правилам, что и обыкновенные. Сделки с ETF бумагами можно заключать с того же счета, с которого покупаются и обыкновенные акции.

( Читать дальше )

Апдейт модели LQI за Октябрь'17 - 10+% годовых в $$$ не слезая с дивана!

- 02 ноября 2017, 13:03

- |

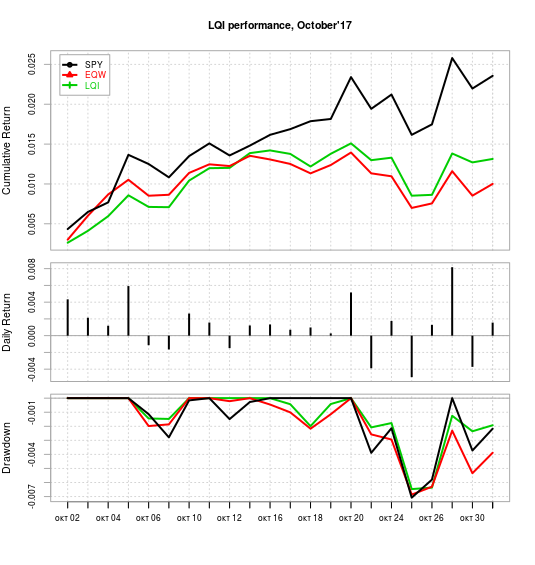

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за октябрь (результаты за прошлый месяц: smart-lab.ru/blog/423457.php). Месяц выдался для модели чуть лучше среднего — +1.3%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 1% лучше. Это ожидаемо в периоды бурного роста индекса, и не должно смущать долгосрочного инвестора — ведь основные преимущества модель проявляет, когда S&P не растет, а даже наоборот.

Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight mon.ret

XLY 0.120 0.0212

XLP 0.110 -0.0165

XLE 0.077 -0.0083

XLF 0.121 0.0286

XLV 0.045 -0.0076

XLI 0.109 0.0075

XLB 0.000 0.0387

XLK 0.073 0.0651

XLU 0.106 0.0390

IYZ 0.000 -0.0082

VNQ 0.000 -0.0107

SHY 0.000 -0.0009

TLT 0.143 -0.0004

GLD 0.097 -0.0075

Предыдущие веса были опубликованы 30-го сентября, соответственно доходности приведены за период с 1-го октября до 31-го октября.

( Читать дальше )

ЦЕРИХ открывает доступ к торгам валютными ETF с расчетами в долларах США

- 31 октября 2017, 11:45

- |

АО ИК ЦЕРИХ Кэпитал Менеджмент открывает возможность совершать сделки по валютным FinEx ETF в долларах США. Нововведение позволит российским инвесторам совершать операции с ETF без предварительной конвертации в российские рубли.

Московская биржа предоставляет возможность совершения сделок в долларах США на условиях T+0 (с расчетами по сделке в тот же день) в отношении восьми биржевых фондов под брендом FinEx ETF.

«Биржевые фонды ETF – удобный инструмент для инвестора, дающий возможность быстрее достигать своих финансовых целей, инвестируя в иностранные акции, еврооблигации, золото. Возможность купли-продажи ETF напрямую в долларах США на Московской бирж дает клиентам ЦЕРИХ свободу в выборе наиболее удобной валюты расчетов», — прокомментировал исполнительный директор УК «ФинЭкс Плюс» Владимир Крейндель.

Возможности ETF:

— Доступ к международным финансовым рынкам через стандартный брокерский счет.

— Инвестор может купить ETF на золото, облигации, акции крупнейших международных компаний США, Великобритании, Австралии, Китая, Японии, Германии и России.

( Читать дальше )

Чистый недельный отток капитала из акций РФ со стороны фондов зафиксирован после 8 недель непрерывного притока

- 26 октября 2017, 23:35

- |

По данным отчетной недели впервые с середины августа был зафиксирован чистый отток капитала из акций РФ со стороны фондов. Так, российские ETF вывели $29 млн, а с учетом чистого притока $19 млн в акции РФ со стороны фондов GEM (глобальные фонды, ориентированные на развивающиеся рынки), общий чистый отток из акций РФ за неделю, завершившуюся 25 октября, составил $10 млн.

Институциональные потоки были сбалансированными между покупками и продажами.

Между тем розничные инвесторы вдруг начали активные покупки на рынке акций РФ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал