ETF

IPO ZTO на $1.4 млрд.

- 27 октября 2016, 07:12

- |

Вчера 26 октября компания ZTO Express разместила свои акции по $19,5, что выше объявленного ранее диапазона $16,5 — $18,5.

Таким образом компания привлекла $1,4 млрд., сделав свое IPO самым крупным размещением 2016 г. в США.

Сегодня стартуют первые торги!!!

- комментировать

- Комментарии ( 6 )

ZTO Express

- 26 октября 2016, 09:27

- |

Покупаете на Aliexpress? Каждая посылка обрабатывается почтовым сервисом ZTO Express.

Инвестору на заметку. Автомобиля Apple не будет.

- 26 октября 2016, 08:03

- |

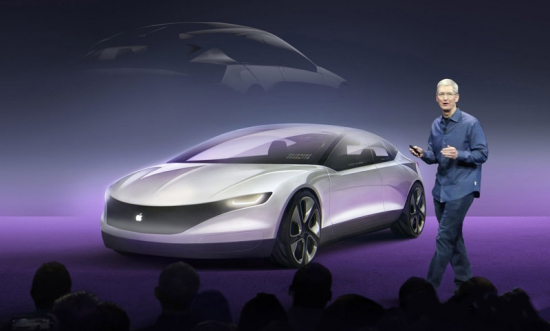

IT-компания Apple Inc. (AAPL, NASDAQ), скорее всего, откажется от идеи создания собственного электромобиля-робота. Судя по всему, компания сосредоточится на разработке и продаже программного обеспечения и сопутствующих сервисов. Для инвесторов это скорее хорошая новость.

Долгое время инвесторы обсуждали намерение Apple выйти на рынок электромобилей, где она конкурировала бы в сегменте премиальных электромобилей с Tesla Motors (TSLA, NASDAQ). Предполагалось, что Apple будет разрабатывать и производить собственный автомобиль с нуля, и для этого был создан особый отдел разработчиков. Однако теперь стало известно, что планы по созданию собственного автомобиля не будут осуществлены, и Apple будет участвовать в создании электромобиля лишь частично — совместно с автопроизводителями. Часть сотрудников, работавших над проектом Titan, уволена.

( Читать дальше )

Инвестору на заметку. Alphabet.

- 25 октября 2016, 07:25

- |

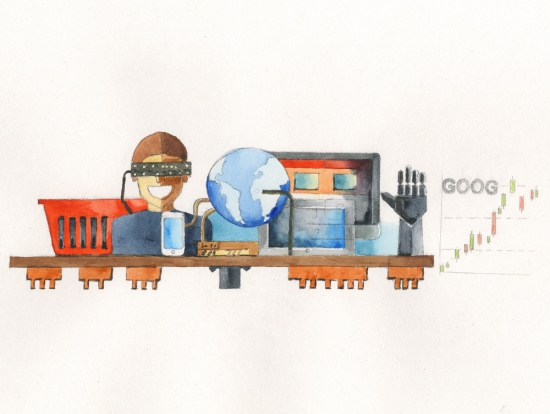

У Alphabet слишком много денег: впереди рекордный выкуп акций?

ИТ-гигант Alphabet Inc. (GOOGL, NASDAQ) может запустить «умную» программу выкупа акций, поскольку на счету холдинга скопилась огромная сумма наличных, которая превышает текущие потребности компании.

По итогам второго квартала 2016 г. компания Alphabet имела около $78,46 млрд наличными и эквивалентами, включая ликвидные ценные бумаги. Бизнес Alphabet генерирует много наличных денег: свободный денежный поток в Q2 составил почти $7 млрд, увеличившись на 32% по сравнению с $4,6 млрд в Q2 2015 г. Большую часть денег Alphabet инвестирует в активы с малой степенью риска и фиксированным доходом.

Большой запас наличных необходим на случай непредвиденных трат, однако в настоящее время Alphabet имеет больше денег, чем необходимо для таких целей, тем более что бизнес компании генерирует значительный денежный поток и продолжит это делать в долгосрочной перспективе.

( Читать дальше )

Инвестору на заметку.Apple.

- 21 октября 2016, 12:25

- |

Сектор услуг компании Apple Inc. (AAPL, NASDAQ) продолжает рост, несмотря на то, что пока в структуре доходов лидерство удерживает iPhone. Это хорошая новость для инвесторов, так как услуги могут обеспечить компании устойчивый финансовый рост в течение долгого времени.

Согласно данным отчета Apple за третий квартал 2016 финансового года, продажи iPhone генерируют львиную долю доходов: $24 млрд, или 57% от общего дохода.

В то же время набирает силу сектор услуг, который включает доходы отсервисов iTunes Store, App Store, Apple Pay, Apple Music и другие. Этот бизнес сгенерировал почти $6 млрд, по итогам прошлого квартала, или почти 14% от общего дохода, что делает его вторым по доходности подразделением Apple. Для сравнения, Facebook (FB, NASDAQ) получила $6,2 млрд от продаж услуг во втором квартале 2016 г. Сервис интернет-ТВ Netflix (NFLX, NASDAQ) недавно сообщил о $2,1 млрд за третий квартал текущего года. То есть, подразделение услуг Apple превосходит в три раза показатель

( Читать дальше )

Инвестидея.Acadia.

- 21 октября 2016, 08:50

- |

Acadia только что выпустила на рынок свой препарат Nuplazid, который является единственным препаратом FDA, одобренным для лечения психоза болезни Паркинсона. Это огромный рынок и возможности, для препарата, не вызывающего никаких побочных эффектов и имеющего более высокую эффективность, чем конкурирующие препараты. Помимо коммерческой ценности, есть шансы получить лакомый кусок от государства для R&D в короткие сроки сделать линейку. В США практически у 40% из одного миллиона человек, страдающих болезнью Паркинсона, наблюдаются симптомы психоза. В настоящее время не существует эффективного лечения психозов при болезни Паркинсона. Эксперты предполагают, что новый препарат будет пользоваться большим спросом. Препарат достаточно дорогой – около $25тысяч за годовой курс, однако это гораздо дешевле специализированного ухода для человека, страдающего психозами.

( Читать дальше )

Инвестору на заметку.Социально-ответственные инвестиции. Выбор ETF.

- 20 октября 2016, 09:30

- |

Прошли дни, когда инвесторы в биржевые фонды (ETF) ориентировались только на рыночную капитализацию и дивиденды. Сегодня доходность по-прежнему остается важнейшим фактором, но при этом инвесторы хотят, чтобы их деньги приносили пользу всему человечеству.

По данным Morningstar, 70% всех инвесторов заинтересованы в социально-ответственном вложении денег, причем 80% молодых людей намерены учитывать данный фактор при принятии инвестиционных решений. Опубликованное в 2015 г. исследование Morgan Stanley показало, что в 2012 г. $1 из каждых $9 американских активов под профессиональным управлением был инвестирован с учётом всей совокупности социально-экономических и экологических факторов долгосрочного развития. В 2014 г. эта цифра увеличилась до $1 из каждых $6.

Это означает, что озабоченность будущим стала трендом, и правительства уже вкладывают значительные средства в чистую энергию и новые услуги, а значит акции компаний, которые их производят, могут подорожать.

( Читать дальше )

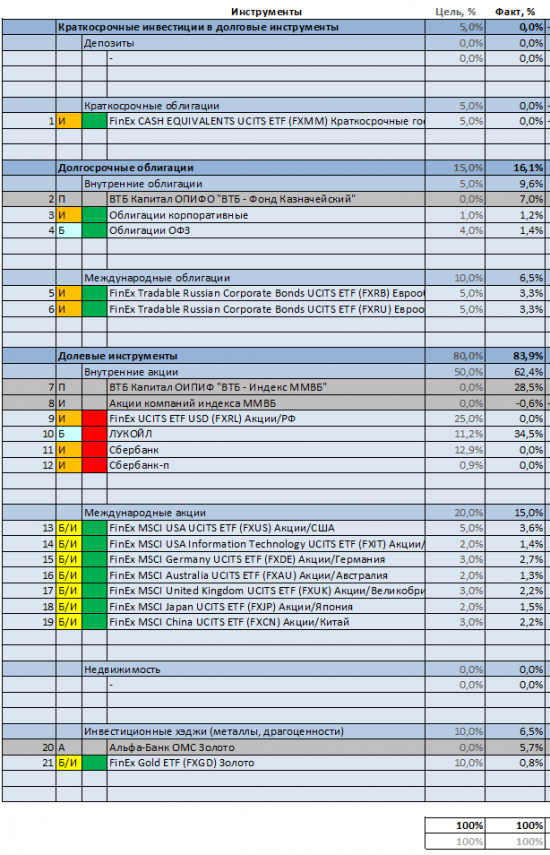

Корректирую портфель (5)

- 14 октября 2016, 11:44

- |

Пока что портфель в процессе пополнения, создания, и не достигнутые целевые значения дают отсрочку в принятии окончательного решения по процентному соотношению инструментов.

Короче, хер его знает, во что вкладывать, потому есть внутренние колебания и жаление приблизить уже наконец некий целевой вариант.

Пусть будет меньше облигаций, золота, но больше акций компаний этой страны. Доходность забугорных активов зачастую ожидает желать лучшего, даже с учетом зависимости их от различных валют. Стабильного роста всяких долларов нет.

С другой стороны, у нас тут свой цирк с конями. Живу я в этой стране, и международные акции имеют целью лишь диверсификацию портфеля на случай «если вдруг что случится, не так провалится всё вниз».

Вообще все эти дерганья только от непредсказуемости и отсутствия данных по изменению активов РФ на достаточно длительном промежутке времени, когда можно сказать — всё будет так, и никак иначе, максимум через 20 лет.

Ну а пока что вкладываю так.

Про ETF.

А фиг знает, альтернативы инструменту всё равно нет. Хотя и пару раз дергался глаз, как никак почти 1/4 всех денег там. Но верю в лучшее.

Инвестору на заметку. Semiconductors.

- 11 октября 2016, 14:12

- |

Полупроводниковая промышленность служит драйвером и индикатором технического прогресса. Спрос на энергосбережение, миниатюризацию и интернет-вещи привел к росту компаний, разрабатывающих и производящих полупроводники. Соответственно, специализированные биржевые фонды также дорожают и представляют интерес для инвесторов. Сохраниться ли этот тренд в будущем?

Прежде всего, следует понимать, что отрасль полупроводников охватывает множество направлений: от фундаментальных разработок квантовых физиков, до непосредственного производства полупроводниковых элементов для смартфонов и солнечных панелей.

Главный драйвер роста отрасли полупроводников в настоящее время — это увеличение спроса на центры обработки данных, которые нужны для облачных систем. Еще один важный рынок — мобильные устройства и интернет вещей (IoT).

Негативным фактором для отрасли является снижение спроса в сегменте ПК. Ассоциация полупроводниковой промышленности (SIA) ожидает, что во многом из-за слабого сегмента ПК продажи полупроводников снизятся на 2,4% в 2016 г., несмотря на рост отрасли в целом во второй половине года. Однако уже в 2017 г. ожидается рост на 2%, а в 2018 г. рынок прибавит 2,2%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал