SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

En+ Group

En+ Group отчитается 16 августа и проведет телеконференцию - Атон

- 14 августа 2019, 11:25

- |

En+ Group 16 августа должна опубликовать финансовые результаты за 2К19.

Мы прогнозируем, что выручка составит $3 034 млн (+9% кв/кв), EBITDA — $602 млн (+4% кв/кв), а чистая прибыль — $369 млн (-10% кв/кв). Мы отмечаем, что стабильно высокие цены РСВ (+25% г/г и +2% кв/кв в Сибирской ценовой зоне) поддержат выручку от продаж электроэнергии, однако общая выручка все равно окажется ниже кв/кв из-за снижения выработки электроэнергии на 8% и сезонного сокращения продаж тепловой энергии. Мы ожидаем, что рентабельность EBITDA в электроэнергетическом сегменте останется близкой к уровням 1К19 (42%) — в отличие от других компаний сектора, которые отчитались о снижении рентабельности — поскольку объемы генерации на высокорентабельных ГЭС почти не изменились кв/кв. Результаты РУСАЛа были опубликованы ранее (EBITDA $302 млн, +34% кв/кв).Атон

Телеконференция: 16 августа, 12:00 по Лондону/ 14:00 по Москве, набор, Великобритания: +44 207 194 37 59 / Россия: +7 495 646 93 15, ID: 32750321#

- комментировать

- Комментарии ( 0 )

Итоги июля. Обзор портфеля. + 36% за 7 месяцев.

- 02 августа 2019, 11:23

- |

Всем привет.

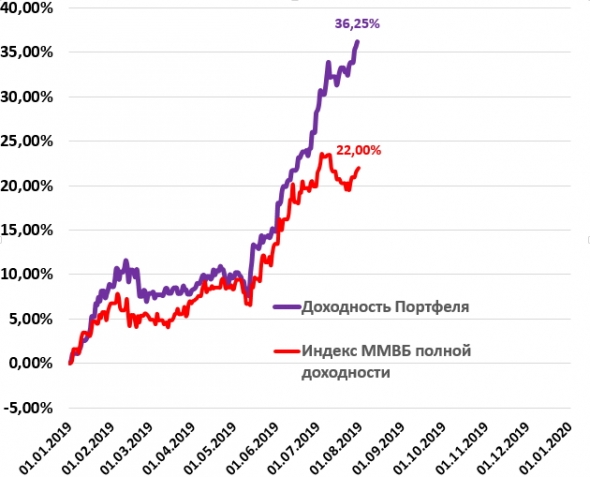

Пролетел очередной торговый месяц, а значит сейчас самое время подвести итоги. Накопленная доходность портфеля с начала года составила 36,25 %, против доходности индекса МосБиржи, выросшего на 22%.

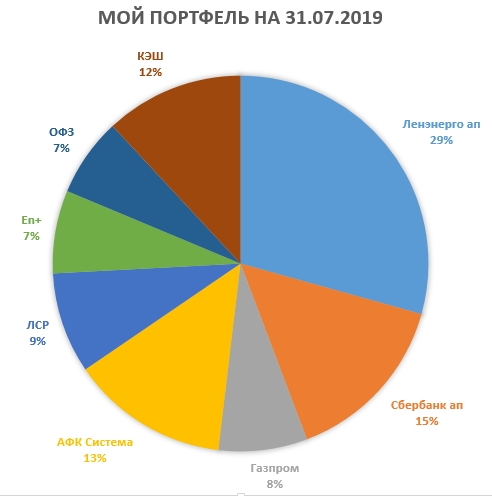

Мой портфель за этот месяц претерпел небольшие изменения, на текущий момент он выглядит так:

( Читать дальше )

Операционные результаты En+ Group в целом положительные - Атон

- 29 июля 2019, 11:53

- |

EN+ Group: операционные результаты за 2К19

Производство электроэнергии во 2К19 выросло на 2.3% г/г, достигнув отметки в 17.7 ТВтч. Выработка электроэнергии на ГЭС увеличилась на 3.5% до 14.6 ТВтч вследствие увеличения уровня воды в водохранилищах ГЭС Ангарского каскада. В 3К19 компания ожидает, что приток воды может опуститься ниже нормы (до 79-104% в водохранилищах ГЭС Ангарского каскада, до 63-95% в Красноярском водохранилище). В июле En + Group начала модернизацию Иркутской ГЭС. По завершении модернизации в 2023 установленная мощность ГЭС должна увеличиться на 92 МВт.

Производство электроэнергии во 2К19 выросло на 2.3% г/г, достигнув отметки в 17.7 ТВтч. Выработка электроэнергии на ГЭС увеличилась на 3.5% до 14.6 ТВтч вследствие увеличения уровня воды в водохранилищах ГЭС Ангарского каскада. В 3К19 компания ожидает, что приток воды может опуститься ниже нормы (до 79-104% в водохранилищах ГЭС Ангарского каскада, до 63-95% в Красноярском водохранилище). В июле En + Group начала модернизацию Иркутской ГЭС. По завершении модернизации в 2023 установленная мощность ГЭС должна увеличиться на 92 МВт.

Мы отмечаем положительные операционные результаты алюминиевого сегмента En+ Group (рассматривается отдельно). Электроэнергетический сегмент также показал сильную динамику выработки на ГЭС, положительный эффект от которой должен быть дополнительно подкреплен высокими ценами РСВ. В целом мы рассматриваем результаты En+ Group как положительные, однако подчеркиваем, что производство электроэнергии в 3К19 может быть под давлением из-за снижения притока воды. Мы подтверждаем наш рейтинг НЕЙТРАЛЬНО по акциям En+ Group, которые торгуются с мультипликатором 3.7x 2019П EV/EBITDA.Атон

En+ - проведение процедуры листинга на Московской бирже и делистинга вполне логично - Промсвязьбанк

- 10 июля 2019, 15:52

- |

En+ подаст заявку на листинг акций на Мосбирже, GDR останутся на LSE, а на Мосбирже будут делистингованы

En+ Group plc, получившая во вторник уведомление о регистрации в госреестре юрлиц в качестве международной компании (наименование на русском — ПАО Эн+ Груп), после завершения редомициляции подаст заявку для листинга обыкновенных акций на Московской бирже, говорится в сообщении компании. Обращающиеся сейчас на «Московской бирже» GDR будут делистингованы.

En+ Group plc, получившая во вторник уведомление о регистрации в госреестре юрлиц в качестве международной компании (наименование на русском — ПАО Эн+ Груп), после завершения редомициляции подаст заявку для листинга обыкновенных акций на Московской бирже, говорится в сообщении компании. Обращающиеся сейчас на «Московской бирже» GDR будут делистингованы.

En+ меняет «прописку» на российскую юрисдикцию, поэтому действия, связанные с делистингом расписок с Мосбиржи и проведение процедуры листинга обыкновенных акций вполне логично. Мы не думаем, что это окажет какой-то негативный эффект на котировки компании, т.к. действия будут носить технический характер.Промсвязьбанк

En+ Group - 9 июля перерегистрировалась на территорию России

- 09 июля 2019, 19:42

- |

En+ Group 9 июля получила уведомление от "Корпорации развития Калининградской области" о регистрации компании на территории России.

источник

«9 июля 2019 года акционерное общество „Корпорация развития Калининградской области“ проинформировала общество, что, начиная с 9 июля 2019 года общество зарегистрировано в качестве международной компании публичного акционерного общества в Едином государственном реестре юридических лиц Российской Федерации»,

источник

Слабые результаты En+ обусловлены падением цен на алюминий и колебаниями валютных курсов - Промсвязьбанк

- 03 июня 2019, 11:29

- |

EBITDA En+ в I квартале упала на 37,7%, чистая прибыль — на 38,7%

Скорректированная EBITDA En+ Group в первом квартале 2019 года упала на 37,7% к АППГ до $579 млн. Чистая прибыль уменьшилась на 38,7%, до $409 млн. Выручка снизилась на 19,1%, до $2,8 млрд, на фоне внешних факторов. Выручка энергетического сегмента упала на 12,4% в годовом выражении, составив $874 млн. При этом рублевая выручка от продажи электроэнергии повысилась на 7,1% (до 36,4 млрд рублей), тепловой энергии — на 4,4% (до 9,9 млрд рублей). Чистый долг En+ увеличился на 1,6%, до $11,276 млрд, в основном из-за курсовой переоценки. В том числе чистый долг энергетического сегмента вырос на 1,9%, до $3,721 млрд, также из-за ослабления рубля за период. Рентабельность EBITDA En+ сократилась до 20,8% по сравнению с 27% годом ранее.

Скорректированная EBITDA En+ Group в первом квартале 2019 года упала на 37,7% к АППГ до $579 млн. Чистая прибыль уменьшилась на 38,7%, до $409 млн. Выручка снизилась на 19,1%, до $2,8 млрд, на фоне внешних факторов. Выручка энергетического сегмента упала на 12,4% в годовом выражении, составив $874 млн. При этом рублевая выручка от продажи электроэнергии повысилась на 7,1% (до 36,4 млрд рублей), тепловой энергии — на 4,4% (до 9,9 млрд рублей). Чистый долг En+ увеличился на 1,6%, до $11,276 млрд, в основном из-за курсовой переоценки. В том числе чистый долг энергетического сегмента вырос на 1,9%, до $3,721 млрд, также из-за ослабления рубля за период. Рентабельность EBITDA En+ сократилась до 20,8% по сравнению с 27% годом ранее.

Слабые результаты компании объясняются внешними факторам: падением цен на алюминий и колебаниями валютных курсов. В энергетическом сегменте ситуация лучше за счет роста объемов и росте цен на электроэнергию. Стабилизация денежных потоков будет основным фактором при рассмотрении советом директоров En+ вопроса о возможности дивидендных выплат в текущем году.Промсвязьбанк

Финансовые результаты En+ Group за 1 квартал совпали с прогнозами по выручке - Атон

- 03 июня 2019, 11:15

- |

En+ Group: финрезультаты за 1К19 в рамках прогнозов, рентабельность энергетического сегмента растет

Финансовые результаты En+ Group за 1К19 совпали с нашими прогнозами по выручке ($2 781 млн, -6% кв/кв, -16% г/г) и EBITDA ($579 млн, -13% кв/кв, -38% г/г), которая отразила снижение рентабельности алюминиевого бизнеса (10% в 1К против нормализованного значения 20%) на фоне сохраняющегося падения цен, но была несколько поддержана энергетическим сегментом. Он показал рентабельность EBITDA 42% — в рамках отраслевого тренда роста маржинальности за счет повышения цен РСВ — но в долларовом выражении результаты продемонстрировали скромный рост г/г из-за ослабления рубля. Чистая долговая нагрузка выросла до 3.8x (против 3.4x на конец 2018) из-за небольшого роста чистого долга (до $11.3 млрд) и — что стало основной причиной ухудшения — снижения EBITDA. Мы имеем рейтинг ВЫШЕ РЫНКА по En+ Group, которая предлагает разумную оценку — 3.6x по мультипликатору EV/EBITDA 2019П и хеджированное участие в алюминиевом бизнесе через свой нецикличный энергетический дивизион.Атон

Нисходящая динамика финпоказателей EN+ может продолжиться и во 2 квартале - КИТ Финанс Брокер

- 31 мая 2019, 19:37

- |

Отчёт En+ оказался слабым в основном из-за металлургического сегмента.

Финпоказатели «РУСАЛа» снизились из-за отрицательной динамики алюминия в I кв. 2019 г., цены снизились на 13,9% — до $1,859/т по сравнению с $2,159/т годом ранее, на это наложилось укрепление рубля, что не в пользу для экспортёра. К тому же компания ещё только оправилась от санкций. Энергетический сегмент показал рост чистой прибыли благодаря увеличению объёмов продаж электроэнергии и более высоким ценам на электроэнергию.

КИТ Финанс Брокер

Финпоказатели «РУСАЛа» снизились из-за отрицательной динамики алюминия в I кв. 2019 г., цены снизились на 13,9% — до $1,859/т по сравнению с $2,159/т годом ранее, на это наложилось укрепление рубля, что не в пользу для экспортёра. К тому же компания ещё только оправилась от санкций. Энергетический сегмент показал рост чистой прибыли благодаря увеличению объёмов продаж электроэнергии и более высоким ценам на электроэнергию.

По нашему мнению, нисходящая динамика финансовых показателей может продолжиться и во втором квартале, но затем возможно их восстановление, если, конечно, развитие торговых войн между США и Китаем не внесет существенных корректив. Таким образом, мы не рекомендуем покупать ценные бумаги En+, но в течение следующих трех месяцев можно искать точки входа для долгосрочных инвестиций в «Русал».Баженов Дмитрий

КИТ Финанс Брокер

En+ Group - чистая прибыль в I квартале снизилась на 38,7% г/г

- 31 мая 2019, 09:36

- |

EN+ GROUP PLC объявляет финансовые результаты своей деятельности за три месяца, завершившиеся 31 марта 2019 года.

Основные результаты за три месяца, окончившиеся 31 марта 2019 года и ключевые события:

Производство алюминия было на уровне аналогичного периода прошлого года и составило 928 тыс. тонн (снижение год к году на 0,3%);

Выработка электроэнергии выросла год к году на 9,1% до 19,2 млрд кВтч; выработка гидроэнергии выросла на 17,4% год к году до 14,2 млрд кВтч, составив 74% от всей произведенной Группой электроэнергии.

Выручка Группы снизилась на 19,1% до 2,8 млрд долларов США под влиянием внешних факторов, включая снижение на 13,9% средних цен алюминия на Лондонской бирже металлов (далее - «LME»), а также существенное колебание обменных курсов. В сочетании с меньшими

( Читать дальше )

Основные результаты за три месяца, окончившиеся 31 марта 2019 года и ключевые события:

Производство алюминия было на уровне аналогичного периода прошлого года и составило 928 тыс. тонн (снижение год к году на 0,3%);

Выработка электроэнергии выросла год к году на 9,1% до 19,2 млрд кВтч; выработка гидроэнергии выросла на 17,4% год к году до 14,2 млрд кВтч, составив 74% от всей произведенной Группой электроэнергии.

Выручка Группы снизилась на 19,1% до 2,8 млрд долларов США под влиянием внешних факторов, включая снижение на 13,9% средних цен алюминия на Лондонской бирже металлов (далее - «LME»), а также существенное колебание обменных курсов. В сочетании с меньшими

( Читать дальше )

En+ Group отчитается 31 мая и проведет телеконференцию - Атон

- 30 мая 2019, 11:41

- |

En+ Group 31 мая опубликует свои финансовые результаты за 1К19.

Мы ожидаем, что выручка достигнет $2 812 млн (-4% кв/кв, -18% г/г), EBITDA — $582 млн (-13% кв/кв, -37% г/г), чистая прибыль — $387 млн (+62% кв/кв, -42% г/г). На финансовых результатах En+ Group негативно скажутся показатели РУСАЛа (опубликованные ранее), на которые оказали давление снижение цен на алюминий и снижение продаж ПДС (рентабельность EBITDA в 1К19 составила 10% против более 20% в 2017-18), но это должно быть несколько нивелировано более сильной динамикой энергетического сегмента, на наш взгляд. В годовом сопоставлении последняя будет поддержана ростом цен РСВ в Сибирской ценовой зоне, а также увеличением выработки электроэнергии на 9% г/г, в основном за счет более рентабельных ГЭС. En+ Group имеет рейтинг ВЫШЕ РЫНКА и торгуется со скорректированным мультипликатором EV/EBITDA 2019П 3.6x.Атон

Телеконференция: 31 мая, 12:00 по московскому времени, 10:00 по лондонскому времени; +7 495 646 93 15 (Россия), +44 207 194 37 59 (Великобритания); ID: 34726428#.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал