GBPUSD

Утренний брифинг Артема Деева 03.10.2017. Курс Форекс

- 03 октября 2017, 10:26

- |

- комментировать

- Комментарии ( 0 )

Рубль и его подушка безопасности

- 02 октября 2017, 17:05

- |

Укрепление доллара США, рост европейских политических рисков и коррекция нефти вдохновили «быков» по USD/RUB на атаку, вернув котировки пары к вершине 57-й фигуры. Credit Agricole отмечает, что недельный отток капитала из ориентированных на рынки развивающихся стран биржевых фондов стал крупнейшим с начала года. Конус-историка 2013 возвращается, и противостоять росту вероятности ужесточения денежно-кредитной политики ФРС и ралли доходности казначейских облигаций США рублю как, впрочем, и его коллегам по цеху EM очень сложно.

Кто не успел, тот опоздал. По мере сужения дифференциала доходности американских и российских бондов привлекательность операций carry trade снижается, что усиливает риски оттока капитала с долгового рынка РФ и создает проблемы «медведям» по USD/RUB. На самом деле нужно понимать, что в основанные на разнице процентных ставок сделки проще войти, чем из них выйти. Активно скупавшие российские бумаги в начале года нерезиденты попались в ловушку растущих на фоне монетарной экспансии цен. К тому же стабильность рубля и дифференциал на уровне 6-7% являются прекрасным стимулом для покупок для тех иностранцев, которые в свое время не успели войти в рынок. Да, ставки по долгам США и связанная с ними стоимость фондирования стремительно повышаются, но высокий глобальный аппетит к риску и низкая волатильность финансовых рынков являются своеобразной подушкой безопасности как для рубля, так и для других валют развивающихся стран.

( Читать дальше )

Доллар в Весах: налоги или ФРС?

- 02 октября 2017, 11:24

- |

Возвращение на рынки идеи рефляционной торговли стало бальзамом на раны доллара США, однако не позволило ему прервать серию поражений и не заставило спекулянтов повернуться к нему лицом. Несмотря на лучшую неделю с начала года, индекс USD закрыл третий квартал в красной зоне, что является самой продолжительной проигрышной серией со времен финансового кризиса. По итогам пятидневки к 26 сентября хедж-фонды и управляющие активами нарастили чистые шорты по гринбеку с $13,19 млрд до $17,36 млрд. Показатель достиг максимальной отметки с сентября 2012 и растет на протяжении 11-ти недель подряд. На рынке гуляют слухи, что последние успехи доллара носят локальный характер, на самом деле он не собирается сворачивать с дороги девальвации, на которую встал в начале года.

Главными драйверами снижения котировок EUR/USD в конце сентября стали «ястребиная» риторика представителей ФРС, ожидания разгона американского ВВП до 3% и выше благодаря реализации налоговой реформы и рост политических рисков в еврозоне из-за неубедительной виктории партии Ангелы Меркель в Германии и референдума о независимости Каталонии. Вместе с тем, каждый из вышеуказанных козырей «медведей» имеет свои уязвимые места.

( Читать дальше )

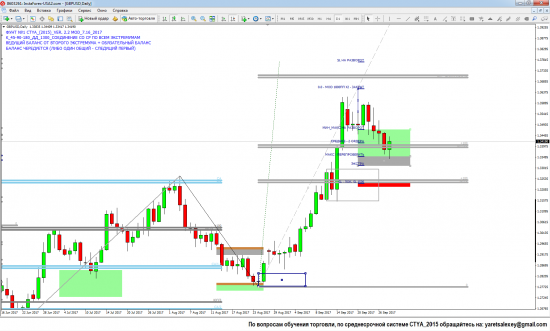

Продажа GBPUSD

- 30 сентября 2017, 08:48

- |

GBPUSD Sell 1.3482 SL 1.3520 TP1 1.3402 ТР2 1.3360

Получен ТР!

Все рекомендации по ведению сделки в ЧАТе Телеграм!

Telegram Bot с информацией по последней сделке EURUSD - http://telegram.me/club6ebot

Установите мессенджер Telegram на свой мобильный и будьте всегда в курсе сделок по EURUSD!

Наш Telegram Bot Вам поможет!

Октябрь на Forex: бросится ли евро на амбразуру?

- 29 сентября 2017, 17:04

- |

Лучшую динамику среди валют G10 по итогам второго месяца осени в 1975-2016 демонстрировали австралийский и новозеландский доллары, а также евро. Явным аутсайдером выступал «луни». Остальные валюты выглядели достаточно ровно.

Исходя из медиан, «оззи», «киви» и единая европейская валюта подтверждают свой статус фаворита, в то время как анализ средних значений позволяет утверждать, что иена способна навязать им борьбу. На самом деле нужно вспомнить мировой финансовый кризис, когда резкое ухудшение глобального аппетита к риску взвинтило спрос на активы-убежища и обрушило котировки AUD/USD почти на 20%, NZD/USD – на 15%, EUR/USD – на 11%. Если бы не катастрофический для рискованных валют 2008, статистика была бы иной.

( Читать дальше )

Евро VS Доллар: девятый раунд

- 29 сентября 2017, 11:13

- |

Евро и доллар вошли в активную фазу боя и обмениваются ударами, пытаясь вывести противника из равновесия. На стороне единой европейской валюты играют стабильно высокие значения немецкой инфляции (+1,8% г/г), рост индикатора настроений потребителей и бизнеса до отметки 113, максимальной с июня 2007, опережающая динамика акций Старого света по сравнению с их американскими аналогами и умеренно-«ястребиная» риторика «голубей» Управляющего совета. Доллар отвечает увеличением вероятности монетарной рестрикции ФРС, позитивной статистикой по ВВП за второй квартал (+3,1%) и способной разогнать экономику США налоговой реформой. Любопытно, появится ли новый драйвер, который сможет склонить чашу весов в сторону «быков» или «медведей» по EUR/USD?

Уже на второй день после представления проекта изменения фискального законодательства внутри республиканской партии начались трения по поводу целесообразности отмены индивидуальных налоговых вычетов. К тому же на рынке гуляют слухи, что реформа пройдет Конгресс только в том случае, если масштабы снижения налогов не превысят $4 трлн в течение 10 лет. Напомню, в настоящее время речь идет о цифре в $5-5,8 трлн.

( Читать дальше )

Фунт выбрался из пит-стопа

- 28 сентября 2017, 16:58

- |

Уход котировок пары GBP/USD из области 15-месячных максимумов нисколько не смутил поклонников фунта. «Ястребиная» риторика Банка Англии, рост вероятности повышения ставки РЕПО, снижение политических рисков и улучшение макроэкономической статистики Туманного Альбиона позволяют стерлингу навязывать борьбу уверенно себя чувствующему доллару США. Соперничество этих двух валют осенью напоминает формулу 1: в начале сентября надежды на монетарную рестрикцию BoE вывели вперед британский болид, в его середине ожидания подробностей налоговой реформы и оптимистичные прогнозы FOMC позволили «американцу» существенно сократить гандикап.

Очевидно, что главным драйвером ралли фунта является вера рынка в ужесточение денежно-кредитной политики Банка Англии в ноябре. Любопытно, что дифференциал доходности 2-летних бондов впервые за несколько лет стал опережать спред ставок по 10-летним долговым обязательствам. Первые обычно принято считать индикатором монетарной политики, вторые отражают веру инвесторов в светлое будущее экономики.

( Читать дальше )

Среднесрочная торгоговая обстановка по пяти валютным парам GBP/USD_EUR/USD_USD/JPY_GBP/JPY_EUR/JPY на 28.09.2017 (пост 3)

- 28 сентября 2017, 16:38

- |

EUR/USD_пара находиться на максимальных значениях коррекции, приоритет — среднесрочные покупки в зеленой зоне, SL в красной зоне. Цели 1.21500_1.23500.

( Читать дальше )

Доллар витает в облаках

- 28 сентября 2017, 11:20

- |

На протяжении восьми лет нахождения у власти президента Барака Обамы республиканцы постоянно критиковали его за чрезмерно раздутый потолок госдолга и даже ставили страну на грань дефолта, однако как только в Белом доме поменялся хозяин, все перевернулось с ног на голову. Дональд Трамп продвигает налоговую реформу, которая, по оценкам республиканцев, приведет к росту дефицита бюджета на $1,5 трлн в течение 10 лет, что составляет приблизительно 0,6% ВВП. По оценке Беспартийного комитета по федеральному бюджету, речь идет о сокращении налогов на $5,8 трлн и увеличении доходов на $3,6 трлн, что расширит дефицит до $2,2 трлн.

Президент предлагает понизить ставку корпоративного налога с 35% до 20%. Вместо 7 ставок подоходного налога будут использоваться только 3, при этом их максимальная величина снизится с 39,6% до 35%. Республиканцы уверены, что активизация экономической деятельности прибавит к ВВП 0,7% или $1,8 трлн в течение 10 лет. Иллюзии? Вероятнее всего – да! Независимая оценка предполагает ускорение экономики на 0,1-0,6%, а история показывает, что снижение налогов при Рейгане и Буше приводило к росту долгов, а их увеличение при Клинтоне, напротив, заканчивалось сокращением объемов задолженности США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал