IPO 2024

IPOхи российских акций теперь под вопросом?

- 05 августа 2024, 15:56

- |

По мере снижения рынка становится много интересных возможностей на вторичном рынке акций.

Когда рынок бычий и мультипликаторы всех акций на Мосбирже высокие, жадные IPO по завышенным мультипликаторам проходят.

В этом году на мой взгляд из всех IPO по нормальным ценам разместились только Диасофт и Европлан, все остальные захотели быть дорогими.

Опыт WUSH и POSI показывает, что разместиться можно на любом рынке, вопрос цены акций.

Но если эмитенты будут greedy, то они конечно перенесут свои планы на следующий год.

Правильно-правильно, переносите, а мы пока потратим своё бабло на привлекательные дешевеющие акции из тех, которые уже есть.

- комментировать

- ★3

- Комментарии ( 14 )

Стоит ли участвовать в IPO КИФА? Пост для сомневающихся.

- 02 августа 2024, 14:41

- |

С 25 июля ПАО “КИФА” начало формировать сбор заявок на IPO. И вот прошла неделя, времени осталось не так много, а вы всё ещё в раздумьях — стоит/ не стоит покупать? Постараюсь ответить на этот вопрос.

Поговорим немного о самом бизнесе:

Компания позиционирует себя В2В-платформой цифровой торговли для бизнеса. Она напрямую соединяет поставщиков и покупателей из России и Китая. Трансграничная закупка товара происходит “в один клик”, куда уже входит полноценный комплекс услуг: поиск поставщика и товара, логистика, таможня, платежи, сертификация, маркировка, послепродажное обслуживание. Потенциально — учитывая масштабы роста товарооборота между странами, КИФА, на мой взгляд выглядит интересно.

Сегментация товаров (за 2023 год)

До 2023 года основным бизнесом был импорт из Китая товаров народного потребления, причем в основном обувь и одежда. А с 2024 года платформа запустила ввоз в РФ китайского оборудования — промышленные товары, а также обратное направление — экспорт рос товаров в Китай, пока представлены продукты питания и, сюрприз, гжель.

( Читать дальше )

КИФА MOEX:QIFA собирается на IPO

- 02 августа 2024, 12:45

- |

Видеоролик c YouTube: Новые идеи на Российском рынке || IPO КИФА

О компании

ПАО «КИФА» основано в 2013 году в Москве, с помощью одноименной цифровой платформы QIFA предоставляет возможность вести оптовую трансграничную торговлю на территории РФ и КНР. QIFA создает новую цифровую российско-китайскую экосистему с комплексным подходом к организации процесса закупок.

КИФА — B2B-платформа цифровой торговли для осуществления сделок между поставщиками и покупателями из России и Китая. Интерфейс и функционал платформы доступны на языке пользователя, а расчеты осуществляются и отображаются в соответствующих национальных валютах: для пользователей из КНР – в юанях, для пользователей из РФ – в рублях.

Продажи импортированных из Китая товаров ведутся на всей территории России и в Республике Беларусь. В 2024 году запущен экспорт российских товаров в Китай — товарооборот на платформе стал двусторонним.

( Читать дальше )

Цифровизация трансграничной торговли открывает новые горизонты взаимодействия через фондовый рынок

- 01 августа 2024, 10:36

- |

В Центре международной торговли прошла конференция-семинар «Актуальные решения вопросов торговли с Китаем и другими странами БРИКС+», организаторами которой выступили Центр делового сотрудничества «Москва-Пекин» МРООО «Деловая Россия» и Деловой Клуб ШОС. Мероприятие проводилось под эгидой Российско-Китайской палаты по содействию торговле машинно-технической и инновационной продукцией.

В рамках конференции затронуты вопросы сертификации и права, инвестиционного проектирования и промышленных услуг, содействия импорту-экспорту, консультативной поддержки российского и китайского бизнеса. Также рассматривались возможности продвижения российской продукции на зарубежных торговых площадках.

В конференции принял участие Сунь Тяньшу, основатель российско-китайской B2B-платформы цифровой торговли КИФА и Председатель Совета директоров ПАО «КИФА», выступивший с презентацией «Цифровизация – новое направление российско-китайской торговли».

( Читать дальше )

Made in China. IPO китайской торговой платформы КИФА

- 31 июля 2024, 07:38

- |

Китай передаёт привет. Ну и раз уж даже на олимпиаде путают Южную Корею и Северную корею, то напомню, что КНР — это не КНДР, а надёжный торговый партнёр. На IPO выходит КИФА — проводник между Поднебесной и Подсанкционной. Более того, КИФА — китайская компания. Как так, что такое, синь сяо и сколько стоит — смотрим ответы на все эти вопросы.

IPO, про которые ранее писал: Совкомбанк, Делимобиль, Диасофт, Европлан, МТС Банк, IVA, ВсеИнструменты, Промомед и АПРИ. Новые тоже скоро будут, не пропустите.

Кто такие?

КИФА — платформа цифровой торговли между Россией и Китаем в сегменте B2B, принадлежащая китайской компании QIFA SILU. Занимается оптовой торговлей китайскими товарами и напрямую соединяет поставщиков и покупателей на территории РФ и КНР. Кроме того, занимается экспортом российских товаров в Китай. В КИФЕ есть 2 сервиса: Open-Trade (покупка по каталогу) и Private-Trade (индивидуальные условия).

У КИФЫ есть кредитный рейтинг BBB от НРА. Впервые рейтинг был получен в 2021 году (на тот момент BB), с тех пор он ежегодно повышался на одну ступень. Повышение кредитного рейтинга обусловлено развитием бизнеса и увеличением информационной прозрачности. Компания приступила к регулярной публикации консолидированной финансовой информации по МСФО.

( Читать дальше )

🔔 Старт торгов акциями ПАО «АПРИ»

- 30 июля 2024, 10:56

- |

Приглашаем на церемонию запуска торгов акциями.

ПАО «АПРИ» — региональный застройщик жилья сегментов «Эконом+», «Комфорт» и «Элит». Компания является лидером строительной отрасли Челябинской области. Также реализует проекты в Свердловской области.

Акции включены в третий уровень листинга Московской биржи. Торговый код — APRI.

Присоединяйтесь к трансляции 30 июля 15:45 МСК по ссылке.

КИФА вступила в Клуб экспортеров Московского экспортного центра

- 29 июля 2024, 19:17

- |

ПАО «КИФА» присоединилось к Клубу экспортеров АНО «МЭЦ», в котором состоят экспортоориентированные компании Москвы. Ключевой целью Клуба является поддержка инициатив в области экспортных поставок.

Клуб на постоянной основе проводит эксклюзивные мероприятия с экспертами ВЭД, предлагает участникам бонусы от партнеров по банковским продуктам, логистическим и сертификационным услугам и т.д., а также дает доступ к закрытой информации о новых рынках, перспективных секторах, законодательстве и торговых соглашениях. Членами Клуба экспортеров могут стать предприниматели, заключившие в 2023 году внешнеторговые контракты на сумму не менее одного миллиона рублей.

ПАО «КИФА» — российский оператор одноименной В2В-платформы цифровой торговли между Россией и Китаем – в качестве флагмана по цифровизации торговли и эксперта с 11 -летним опытом в управлении цепями поставок между РФ и КНР будет активно участвовать в работе данной площадки, делясь своим обширным опытом и практическими знаниями.

( Читать дальше )

🆕 $IPO — Апри и Кифа, стоит ли участвовать в размещениях?

- 29 июля 2024, 16:16

- |

🏠 Апри — застройщик, ведущий свою деятельность с 2014 года и являющийся лидером строительной отрасли Челябинской области.

❎ В этом IPO я не участвую по следующим причинам:

1. У компании огромный долг в 25 млрд рублей, большую часть которого скоро придется очень дорого перезанимать.

2. Конъюнктура в секторе недвижимости сейчас явно не самая лучшая, отмена льготной ипотеки, ужесточение оставшихся программ, высокая ключевая ставка.

3. По оценке EV/EBITDA, размещение проходит дороже ЛСР и Эталон, которые в разы лучше.

_______________________________

Кифа — российско-китайская B2B-платформа цифровой торговли, которая позволяет российским покупателям взаимодействовать напрямую с китайскими производителями.

❎ Эта история тоже для меня не интересна:

1. Оценивают себя в 7 млрд рублей, учитывая, что прибыль за 2023 всего 53 млн.

2. Р/Е = 120, думаю, что только этого уже хватит, чтобы понять, что ничего интересного тут нет

❗️ Бум IPO продолжается, и многие недобросовестные мажоритарии пытаются на этом заработать, эти две истории тому подтверждение. Никому не советую участвовать в этих IPO!

( Читать дальше )

Новое IPO! Первый эмитент китайского происхождения на российском фондовом рынке.

- 29 июля 2024, 13:58

- |

На днях прошел эфир с представителями российско-китайской В2В-платформы цифровой торговли КИФА. На вопросы отвечали первые лица: Сунь Тяньшу — основатель платформы и Председатель Совета директоров ПАО “КИФА” и Кайл Шостак — Заместитель председателя Совета директоров ПАО “КИФА”

КИФА — B2B-платформа цифровой торговли между Россией и Китаем.

Оценка в рамках IPO 6,3 — 7,2 млрд рублей. Предложат до 18,5 млн акций, все деньги от привлечения пойдут в компанию.

( Читать дальше )

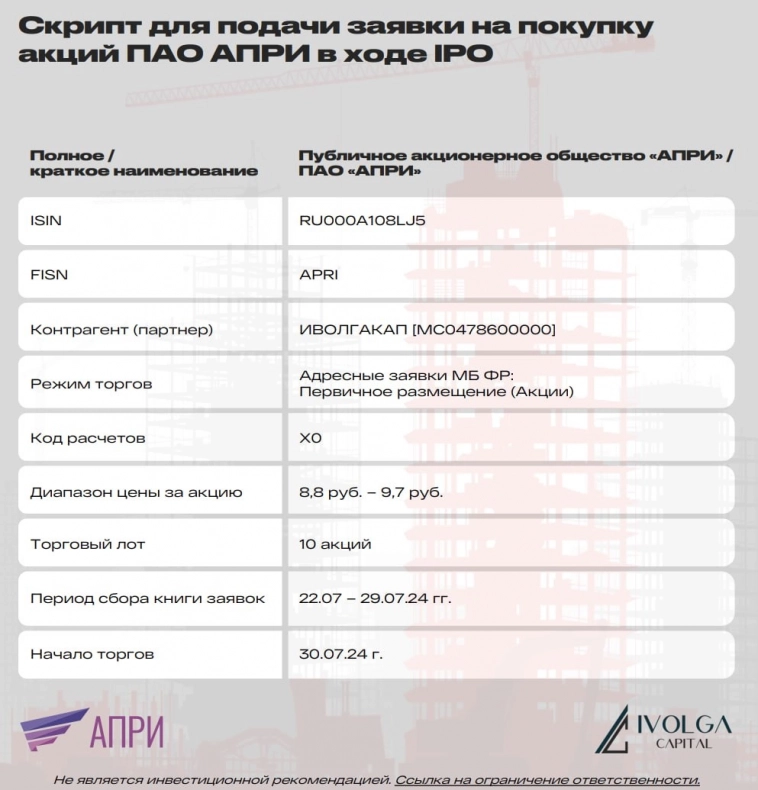

Последние часы для подачи заявки на IPO АПРИ. Книга будет закрыта сегодня 29.07 в 13:00 (мск)

- 29 июля 2024, 10:14

- |

На утро понедельника сумма поданных заявок превышает 800 млн руб.

❗️Предполагается полное удовлетворение выставленных заявок.

Краткая инструкция / скрипт по выставлению заявки на IPO девелопера АПРИ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал