Ipo

Собираем консервативный портфель.Disney.

- 10 октября 2016, 18:05

- |

Инвестируя в акции Disney, вы зарабатываете на успехе Pixar, Lucasfilms и Marvel.

Дивиденды 1.44%

Рост за 3 года: 111%

Цена на сегодня: $93

Целевая цена: $110

DISNEY ДЛЯ ИНВЕСТОРА

1. Бизнес Disney — это надежная диверсифицированная машина по зарабатыванию денег: телеканалы, кинопрокат, сувениры, парки развлечений и несколько успешных франшиз. На этом растет бизнес компании и зарабатывают акционеры.

2. Акции Disney были одной из наших инвестиционных идей в 2014 году, на которой наши клиенты заработали до 40% в течение года.

3. Рекомендация — покупать акции Disney и ожидаем рост на 10% на горизонте до одного года.

КТО ЭТО?

The Walt Disney Co появилась в 1923 году в гараже, где братья Уолтер и Рой Диснеи на коленке создавали первые мультфильмы. Сегодня это транснациональный гигант с капитализацией в 161 млрд долларов. Единственный сопоставимый по стоимости конкурент в индустрии развлечений, Comcast Co, оценивается рынком в 147 млрд.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инвестору на заметку. Здоровое питание.

- 10 октября 2016, 09:28

- |

Здоровое питание, «органические» продукты в последние годы являются не только популярным трендом, но и выгодным бизнесом. Только в США продажа «органических» продуктов в прошлом году принесла $39,7 млрд, что на 11% больше, чем годом ранее. Ожидается, что продажи и дальше буду расти примерно такими же темпами. Популярность продуктов, которые можно отнести к здоровому питанию, вынуждают продуктовые магазины и рестораны быстрого питания менять меню, а также поставщиков продуктов.

Доля «органических» продуктов на рынке США пока невелика — около 5%, но они составляют значительную долю роста рынка продуктов питания. Это заставляет сети ресторанов быстрого питания бороться за заботящихся о своем здоровье клиентов.

( Читать дальше )

Собираем консервативный портфель.First Solar.

- 10 октября 2016, 08:29

- |

Заработать на акциях производителя солнечных батарей №1 в Америке.

Дивиденды: Нет

Рост за 3 года:106%

Цена на сегодня:$71

Целевая цена: $81

FIRST SOLAR ДЛЯ ИНВЕСТОРА

1. Акции First Solar — это инвестиции в будущее. Солнечная энергетика доказала свою жизнеспособность и стабильно набирает обороты по всему миру.

2. First Solar уже пережила период бешеного ажиотажа на фоне завышенных ожиданий от солнечной энергетики и вышла на стабильную фазу роста, получает прибыль и уверенно наращивает производство.

3. Мы рекомендуем акции First Solar к покупке с перспективой роста на 17% на горизонте 1 года, однако не исключаем продолжение роста акций в долгосрочной перспективе на фоне роста бизнеса.

КТО ЭТО?

First Solar сегодня — это крупнейший американский производитель солнечных батарей. На ее счету два важных рекорда:

( Читать дальше )

Собираем консервативный портфель.Boeing.

- 07 октября 2016, 14:38

- |

Акции Boeing — небо, самолет, большие деньги

Как заработать на самом популярном пассажирском лайнере в мире?

Дивиденды: 3,43%

Рост за 3 года: 87,6%

Цена на сегодня: $127

Целевая цена: $145

BOEING ДЛЯ ИНВЕСТОРА:

1. Boeing — это портфель заказов на 10 лет вперед и целенаправленное покорение космоса. Компания увеличивает инвестиции в свою космическую программу.

2. Год за годом наращивая выручку и прибыль, компания не забывает делиться с акционерами. Причем делает это более чем щедро: с конца 2013 года дивидендные выплаты выросли в два раза. Сейчас они составляют 3,43% годовых в долларах США, которые выплачиваются ежеквартально.

КТО ЭТО?

История компании началась ровно сто лет назад: в 1916 году авиаконструктор Уильям Боинг совершил первый полет на собственном гидроплане B&W. Сегодня Boeing — крупнейший в мире производитель гражданских самолетов, чья доля на этом рынке оценивается в 45%. А Boeing-737, производящийся с 1967 года, является самым массово производимым пассажирским лайнером за всю историю: каждые 5 секунд в мире взлетает или садится один из самолетов этого семейства.

( Читать дальше )

Coupa разместилась по $18

- 06 октября 2016, 06:55

- |

Закрытие книги произошло выше верхнего объявленного ценового диапазона $13-16, в связи с превышением спроса над предложением. Менеджмент software компании по прежнему считает, что ее капитализация должна составлять не менее $1 млрд. Компания занимается облачным программным обеспечением, позволяющим клиентам управлять расходами. На IPO было размещено 7,4 млн акций по цене $18, в результате чего было привлечено в $133.2, капитализация компании составила $866 млн. На последнем инвестиционном раунде Coupa привлекла $165 млн венчурного финансирования, в то время оценка компании составила $1млрд (июнь 2015 года). Андеррайтер имеет право покупки дополнительно 1,1 млн акций. Coupa начнет торги на Nasdaq Global Select Market под символом COUP сегодня на торговой сессии.

Азиатский рынок во главе с Индией – драйвер мировой экономики в 2017 году

- 05 октября 2016, 22:45

- |

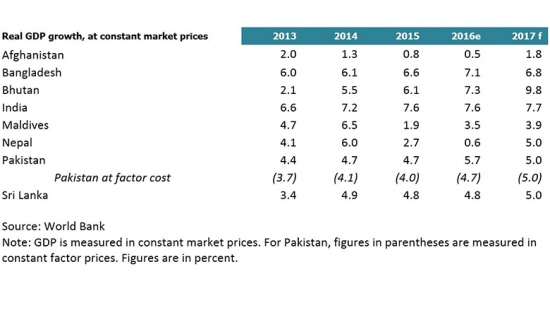

Южная Азия будет основным драйвером роста мировой экономики в 2017 г., сообщается в новом докладе Всемирного банка. Ожидается, что регион в следующем году останется самым быстрорастущим в мире. В итоге, мировая экономика, во главе с ростом в Индии, продемонстрирует рост в 7,1% в 2016 г. и до 7,3% в 2017 г.

Согласно отчету Всемирного банка, Южная Азия останется основной точкой роста. Регион уже доказал свою устойчивость, включая замедление экономики Китая и неопределенность политической ситуации в некоторых странах. Эксперты подчеркивают, что именно политическая неопределенность, а также финансовая уязвимость являются основными проблемами Южной Азии. Кроме того, для сохранения высоких темпов роста странам необходимо поддерживать внутренний спрос.

Наибольшего роста ВВП эксперты ожидают в Индии. В 2016 г. он составит 7,6%, а в 2017 г. – 7,7% на фоне растущих доходов от экспорта и восстановления частных инвестиций в среднесрочной перспективе. Также, в среднесрочной перспективе увеличатся расходы на инфраструктуру и будут приниматься меры по улучшению инвестиционного климата, что должно поспособствовать увеличению частных инвестиций и экспорта. В настоящее время крупнейшие мировые корпорации верят в перспективы рынка Индии, и потому уделяют региону повышенное внимание. При этом Индия – одна из ключевых точек роста для американских компаний, ее можно назвать их главным азиатским рынком.

( Читать дальше )

Инвесторы недооценивают Африку. В отличие от Facebook.

- 05 октября 2016, 18:49

- |

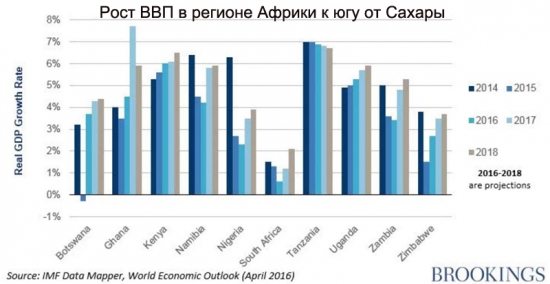

В последние годы Facebook (FB, NASDAQ) и Google (COOGL, NASDAQ) тратят значительные ресурсы на экспансию на африканский рынок. Воспринимаемая как бедный малоперспективный регион планеты, Африка до сих пор недооценена инвесторами, которые упускают потенциал этого региона для роста технологических компаний.

На самом деле Африка — тот самый фактор, который делает несостоятельными медвежьи прогнозы по акциям ведущих интернет-компаний. Прежде всего это касается Facebook, которому некоторые эксперты пророчат достижение «потолка» развития и потерю интереса пользователей.

Однако в ближайшие десятилетия этот потолок точно не будет достигнут, так как в настоящее время к интернету подключены примерно 40% населения планеты. Facebook и Google могут получить монопольный доступ к остальным 60% благодаря своим проектам беспилотных летающих роутеров, а также новым сервисам, адаптированным к местным условиям.

Значительная часть новой аудитории находится в Африке, причем экономические возможности континента быстро растут благодаря урбанизации. Именно урбанизация, являющаяся глобальным трендом, позволит Африке к 2035 г. превзойти Китай и Индию по количеству рабочей силы, по данным McKinsey Research.

В настоящее время африканский рынок — второй по скорости роста после Азии: в 2015 г. Африка прибавила 3,6% ВВП. Расходы потребителей и бизнеса в Африке уже составляют $4 трлн в год, и эта цифра быстро растет. Потребление домохозяйств, как ожидается, будет расти на 3,8% в год составит $2,1 трлн к 2025 г. Африканские предприятия тратят еще больше. Расходы бизнеса увеличатся до $3,5 трлн к 2025 г. с $2,6 трлн в 2015 г., по данным McKinsey Research.

( Читать дальше )

Собираем консервативный портфель.Starbucks.

- 05 октября 2016, 16:20

- |

Акции Starbucks – миллиарды на привычке пить кофе

За пять лет акции Starbucks подорожали на 215%. Сколько еще можно заработать на легендарных кофейнях?

Дивиденды: 1,34%

Рост за 3 года: 118%

Цена на сегодня: $53

Целевая цена: $68

STARBUCKS ДЛЯ ИНВЕСТОРА

1. Starbucks – это уникальная история успеха в ресторанной индустрии. Когда-то компания изменила привычки миллионов американцев, приучив их пить кофе вне дома, сегодня это самая популярная сеть кофеен в мире.

2. Компания не боится экспериментировать. В меню Starbucks уже давно не только кофе, но и чай, соки и продукты питания. А в азиатском регионе компания успешно внедряет кофейную культуру и растет на 30% в год.

3. Мы прогнозируем рост Starbucks на 15% на горизонте до года.

КТО ЭТО?

Бизнес-империя Starbucks выросла из скромного кофейного магазинчика в Сиэтле, открытого в 1971 году. В 1987 году бывший менеджер Starbucks Говард Шульц выкупил бренд у его основателей и объединил с собственной сетью кофеен (сделать это ему посоветовал Билл Гейтс, один из первых инвесторов Starbucks). Сегодня логотип с зеленой сиреной украшает двери более 23 тысяч кофеен в 68 странах мира, а американцы называют Starbucks третьим по посещаемости местом после работы и дома.

( Читать дальше )

Инвестидея.MacDonalds.

- 05 октября 2016, 12:21

- |

Один из лидеров индустрии быстрого питания, компания McDonald's Corp. (MCD, NYSE), реформирует бизнес и планирует существенно сократить издержки, одновременно повысив продажи. Во втором квартале текущего года компания вновь продемонстрировала позитивную динамику, которая наблюдается уже четвертый квартал подряд. После двух лет слабых продаж положительная тенденция привлекла внимание инвесторов, которые верят в долгосрочный рост знаменитой франшизы.

В мае прошлого года компания McDonald's представила антикризисный план, связанный с перестройкой деятельности глобальной компании. С тех пор McDonald's провела ряд приобретений, а также увольнений сотрудников в целях оптимизации бизнеса. Усиление роли франчайзинга должно снизить требования к капиталу компании, помочь росту прибыли на акцию и доходности собственного капитала в долгосрочной перспективе. В итоге к 2018 г. компания планирует достичь годовой экономии в $500 млн на коммерческих и административно-хозяйственных затратах, причем большая часть этой экономии будет получена уже к концу 2017 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал