J2T

Инвестиционные идеи Vulcan Materials

- 11 ноября 2019, 10:33

- |

Vulcan завершил 3-й квартал, имея на счетах $90.4 млн. денежных средств и эквивалентов. Общий долг составил $2.78 млрд. В январе-сентябре компания сгенерировала операционный денежный поток в объеме $646.1 млн. (рост на 12.8% г/г), потратила $306.9 млн. на капвложения и выплатила $122.9 млн. в виде дивидендов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Куда пойдут ставки в США? Пауза Федрезерва разделила Уолл-стрит

- 08 ноября 2019, 17:59

- |

Так, стратег JPMorgan Chase Николаос Панигиртзоглу предупредил, что доходность 10-летних «трежериз» может взлететь на 100 базисных пунктов в предстоящие 6 месяцев, поскольку Федрезерв, вероятно, завершил «страховочное» снижение ставки. В то же время Бруно Брайзинга из Bank of America видит риски, что доходность по некоторым «трежериз» может уйти в отрицательную область к 2021 г. в связи с тем, что американскому ЦБ может потребоваться возобновить снижение ставки, причем вплоть до нуля.

Сигналы Федрезерва в сочетании с уверенным ростом занятости в Штатах в прошлом месяце сдвинули ожидания следующего понижения базовой ставки в стране далеко в 2020 г. Согласно данным фьючерсов на ставку ФРС, участники рынка предполагают новое ее снижение на полноценные 25 базисных пунктов не ранее сентября будущего года.

( Читать дальше )

Эйфория на фондовых рынках привела к перекупленности глобальных акций

- 07 ноября 2019, 12:12

- |

Так, за последний месяц индекс S&P 500 прибавил «лишь» 4.4%, при этом его опередили по динамике фондовые индикаторы Азиатско-Тихоокеанского региона, Германии, Швеции, Италии, Японии и Индии. Между тем все эти индексы уже вошли (или находятся на пороге входа) в зону технической перекупленности, тогда как об S&P 500, Dow Jones Industrial Average, Nasdaq 100 и Russell 2000 этого пока сказать нельзя.

В то же время на Уолл-стрит полагают, что данная ситуация вряд ли продлится долго, и американские акции в итоге вновь возглавят глобальное ралли фондовых рынков. В частности, Сильвия Ардагна, управляющий директор в Goldman Sachs Private Wealth Management, полагает, что опережающая динамика зарубежных рынков носит временный характер. По ее словам, темпы экономического роста в Штатах остаются устойчиво выше, чем во многих других ведущих регионах мира, и внимание инвесторов неизбежно будет возвращаться к акциям американских компаний.

( Читать дальше )

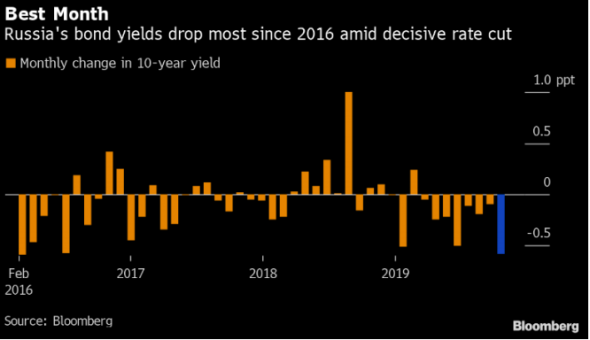

Ралли российских рублевых бондов подходит к концу?

- 06 ноября 2019, 18:42

- |

Доходность 10-летних рублевых госбондов РФ в октябре рухнула на 58 базисных пунктов, максимальную величину с февраля 2016 г., после того как центробанк страны за четыре подряд снижения базовой ставки довел ее до 6.5% годовых. В то же время аналитики инвестиционного подразделения Сбербанка, крупнейшего российского банка, полагают, что нынешний цикл смягчения монетарной политики уже учтен в ценах долговых инструментов РФ, и потенциал дальнейшего роста здесь уже невелик.

«На наш взгляд, в нынешние цены рублевых бондов уже заложено снижение базовой ставки в стране до 6%, или даже немного ниже, к концу следующего года, − отметил стратег Sberbank CIB Николай Минко. – При этом многие инвесторы уже считают данные бумаги дорогими, с учетом отсутствия ожиданий дальнейшего существенного снижения ставки».

( Читать дальше )

Инвестиционные идеи Verisk Analytics

- 01 ноября 2019, 17:37

- |

Verisk Analytics (VRSK), один из ведущих мировых поставщиков решений для сбора и аналитической обработки больших массивов данных (big data), недавно представил в целом неплохой финансовый отчет за 3-й квартал 2019 г. Выручка увеличилась на 9% г/г до $652.7 млн. и оказалась немного выше консенсус-прогноза. Улучшение результатов было зафиксировано во всех подразделениях компании, при этом доходы от подписки составили порядка 80% от общей выручки. Органический рост выручки равнялся 7.6% против 7.2% в предыдущем квартале. Доходы в сегменте решений для страховой отрасли (71% от общей выручки) повысились на 9.2%, тогда как продажи в секторе решений для энергетической отрасли (22% выручки) поднялись на 11.6%. Поступления в подразделении, занимающемся разработкой аналитических решений для финансовых компаний, увеличились лишь на 0.1%, и их доля в общей выручке пока остается невысокой – всего 7%. Скорректированный показатель EBITDA повысился на 9% до $309.3 млн., и рентабельность по EBITDA составила 47.4%, как и в прошлогоднем квартале. Скорректированная прибыль на акцию выросла на 3.7% до $1.12, но 1 цент не дотянула до средней оценки аналитиков Уолл-стрит. По итогам первых 9 месяцев 2019 г. компания заработала $3.24 на акцию (рост на 5.5%) при выручке $1.93 млрд. (рост на 8.4%).

( Читать дальше )

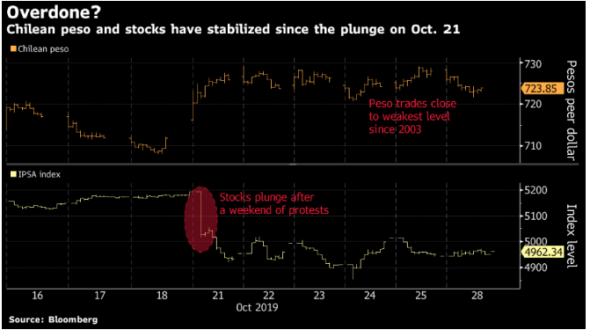

Протесты еще сотрясают Чили, а инвесторы уже ищут возможности для покупок

- 31 октября 2019, 15:25

- |

Чилийский фондовый индикатор IPSA на прошлой неделе упал на 4.8%, максимальную величину за два года. При этом местная валюта, песо, подешевела на 2.2%. Между тем инвесторы полагают, что снижение создает неплохую возможность для покупки активов страны, которая считается одной из самых стабильных и благополучных в Латинской Америке.

«Я думаю, надо начинать готовить список инструментов на покупку, − говорит Грег Леско, портфельный управляющий в Deltec Asset Management в Нью-Йорке. Хотя он и признает, что страновой риск Чили остается повышенным: «Масштаб протестов застал людей врасплох. Ведь Чили считается спокойным, стабильным местом».

После 10 дней протесты, по-видимому, начинают ослабевать, и ряд аналитиков и инвесторов полагают, что реакция рынков на эти события, возможно, была чрезмерной, особенно учитывая в целом неплохой спрос на активы EM в мире в данный момент на фоне сообщений о прогрессе в американо-китайских торговых переговорах и ослаблении опасений по поводу «жесткого» Brexit.

( Читать дальше )

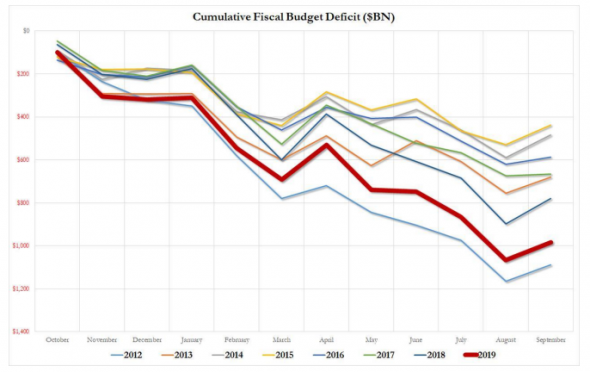

Дефицит бюджета США в 2019 фингоду все-таки оказался ниже $1 трлн

- 30 октября 2019, 11:01

- |

Недавно вышли свежие данные, и оказалось, что нет. Минфин сообщил, что в сентябре госбюджет Штатов был исполнен с профицитом в размере $82.8 млрд. Как результат, по итогам 2019 фингода дефицит составил «всего» $984.4 млрд. Тем не менее показатель подскочил на внушительные $205 млрд., или 26.4%, по сравнению с уровнем 2018 фингода и стал максимальным за 7 лет. Кроме того, он на $24 млрд. превысил августовский прогноз Бюджетного управления американского Конгресса.

Как показано на рисунке ниже, сентябрьский профицит стал возможет благодаря тому, что поступления в бюджет в размере $374 млрд. превысили расходы на уровне $291 млрд. Главными источниками бюджетных доходов стали налоги физлиц ($183 млрд.), социальные и пенсионные сборы ($104 млрд.), а также корпоративные налоги ($60 млрд.). Главными же статьями расходов были соцобеспечение ($88 млрд.), затраты на оборону ($55 млрд.), здравоохранение ($53 млрд.) и программа медицинского страхования Medicare ($26 млрд.).

( Читать дальше )

ИНВЕСТИЦИОННАЯ ИДЕЯ Квартальная отчётность банка Citigroup порадовала

- 28 октября 2019, 15:39

- |

Финансовые результаты и факторы роста

Что касается финансовой отчетности за третий квартал 2019 г., чистая прибыль увеличилась с $4,62 млрд годом ранее до $4,91 млрд. При этом прибыль на акцию оказалась на отметке в $2,07 на бумагу по сравнению с $1,73 годом ранее. Без учёта разовых статей скорректированная прибыль составила $1,97 на акцию при усреднённом прогнозе рынка на уровне $1,95 на одну бумагу. Выручка в рассматриваемом периоде повысилась на 1% г/г с $18,4 млрд до $18,6 млрд, в то время как аналитики в среднем ожидали $18,5 млрд. Между тем, выручка подразделения институциональных клиентов повысилась на 3% г/г до $9,51 млрд, выручка направления обслуживания физических лиц почти не изменилась и составила $8,66 млрд, а показатель направления прочих операций сократился на 18% г/г до $402 млн. Заметим, что выручка бизнеса по предоставлению услуг в сфере операций с инструментами с фиксированным доходом показала нулевую динамику и составила $3,2 млрд, а показатель направления услуг в области торговли акциями снизился на 4% г/г до $760 млн. Подводя итог, отметим, что прибыль и выручка показали рост и превзошли ожидания рынка, при этом выручка по трём ключевым направлениям продемонстрировала смешанную динамику, В качестве положительных моментов отметим, что в отчётном периоде Citigroup вернул акционерам в виде дивидендов и обратного выкупа акций порядка $6,3 млрд.

( Читать дальше )

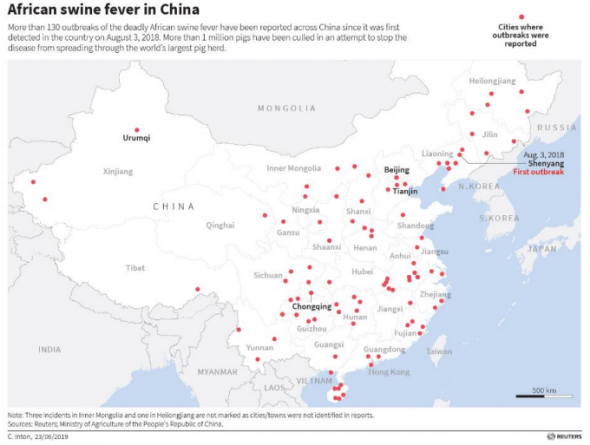

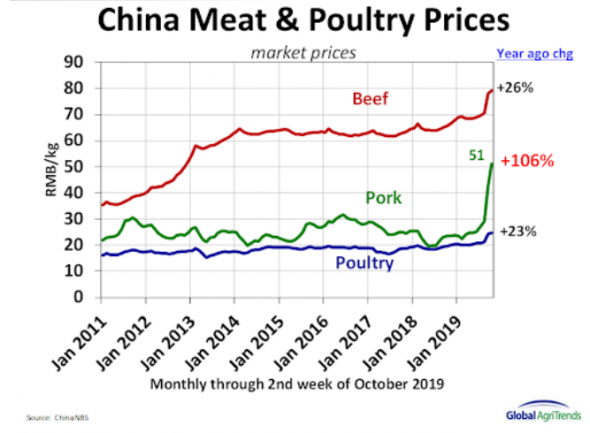

Долговые рынки Китая (пока) игнорируют «гиперпигфляцию»

- 25 октября 2019, 15:53

- |

…которая привела к резкому сокращению производство свинины в стране и двукратному скачку цен на нее.

( Читать дальше )

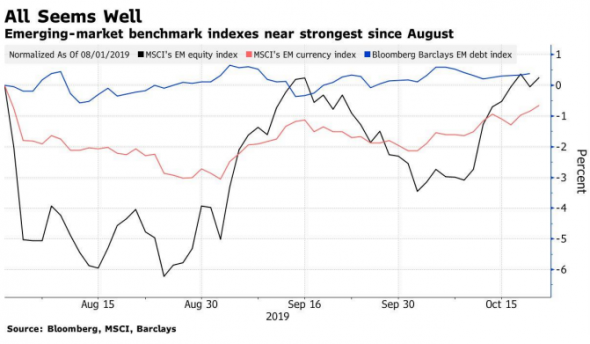

На рынках EM образуются следующие «пузыри активов»?

- 24 октября 2019, 16:48

- |

В настоящее время индексы акций, облигаций и валют EM сейчас находятся на максимумах с начала августа. Однако политические кризисы во многих развивающихся странах – от Эквадора и Аргентины до Турции, ЮАР, а также Чили и Ливана – должны напомнить инвесторам о высоких рисках, присущих данным классам активов, и побудить их сохранять высокую бдительность.

По словам Дэвида Леви, председателя Jerome Levy Forecasting Center, нынешний ажиотаж вокруг активов EM, обусловленный тенденцией «погони за доходностью в мире», и быстрый рост долгов развивающегося мира напоминают то, что происходило на рынке жилой недвижимости США непосредственно перед глобальным финансовым кризисом.

«Главный пузырь текущего цикла надувается как раз в секторе активов EM, − говорит Леви. – И следующая рецессия вызовет очень серьезные проблемы для развивающихся стран»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал