Kistochki

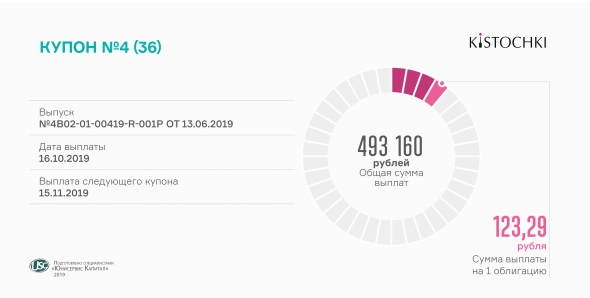

Четвертый купон выплатили «Кисточки Финанс»

- 16 октября 2019, 14:23

- |

Сеть студий маникюра и педикюра перечислила около полумиллиона держателям своих облигаций (RU000A100FZ0).

Доход на каждую облигацию составляет 123,29 рубля, исходя из ставки 15% годовых.

Напомним, «Кисточки Финанс» дебютировали на рынке высокодоходных облигаций, разместив 4 тыс. облигаций номиналом 10 тыс. рублей. Купон ежемесячный. Ближайшая оферта назначена на июнь 2020 г. Срок обращения выпуска — 3 года. Благодаря инвестициям компания открыла 23-ю студию. Она стала второй по счету в Московской области. В данном регионе компания и планирует активно развиваться в ближайшее время.

- комментировать

- Комментарии ( 0 )

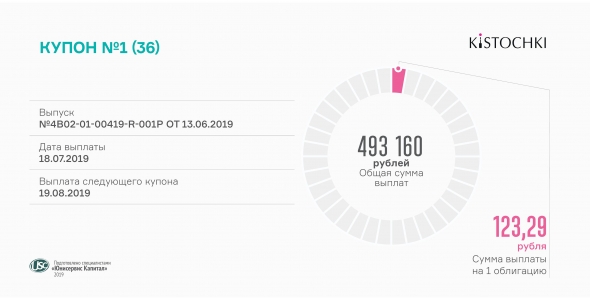

«Кисточки-Финанс» выплатит первый купон

- 18 июля 2019, 13:21

- |

Сегодня состоится выплата купона по ставке 15% годовых, она составит 123,29 рублей на одну облигацию. Общая сумма выплат составит 493 160 рублей. Первый год обращения купонная ставка зафиксирована на одном уровне.

Сеть студий KISTOCHKI разместила облигации совокупным объемом 40 млн рублей 18 июня этого года. Номинальная стоимость каждой ценной бумаги 10 тыс. рублей. Организатором размещения выступил «Юнисервис Капитал», андеррайтером – «Банк Акцепт».

По выпуску установлен ежемесячный купон, в июне 2020 года состоится оферта по определению новой ставки.

Напомним, что привлеченные средства «Кисточки-Финанс» направила на пополнение оборотного капитала и открытие двух студий в Москве.

Итоги торгов облигациями наших эмитентов за июнь

- 05 июля 2019, 14:26

- |

«Юнисервис Капитал» посчитал месячный оборот бондов, не забыв учесть последние июньские размещения от сервисов «ТаксовичкоФ», «ГрузовичкоФ» и студий маникюра и педикюра KISTOCHKI. В дополнение мы указали доходность облигаций к оферте или погашению.

Первый выпуск «ГрузовичкоФ-Центр» (RU000A0ZZ0R3) с купоном 17% торгуется по 105,3-105,6% от номинала с объемами 5-8 млн руб. в месяц. Это соответствует доходности 10-11% годовых при погашении через год.

Аналогичный оборот формируют облигации второго выпуска (RU000A0ZZV03), но уже по 106-106,5% от номинальной стоимости ценной бумаги. Доходность — 10-11% годовых при погашении через 1,5 года.

За 8 торговых дней после размещения нового выпуска «ГрузовичкоФ» (RU000A100FY3) объем торгов составил 17,5 млн руб. при средневзвешенной цене 102,3% и доходности 13,5-14% к оферте через 2 года. На 24 из 36 купонных периодов установлена ставка 15% годовых.

( Читать дальше )

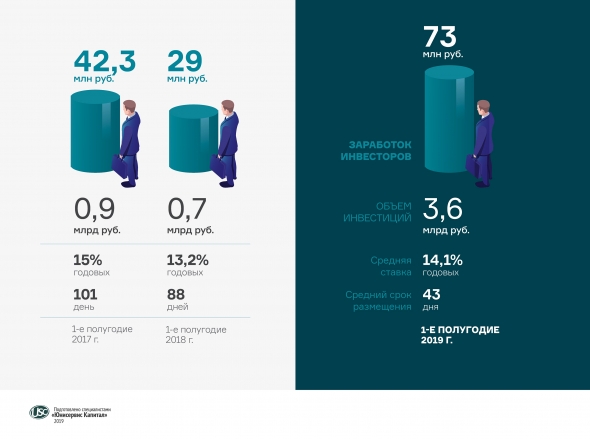

41 млн рублей принесли инвесторам вложения в программы «Юнисервис Капитал»

- 03 июля 2019, 11:42

- |

Мы поставили рекорд не только по сумме выплаченных в течение второго квартала 2019 г. процентов, но и по объему размещений, который составил 2,2 млрд рублей.

Средняя ставка доходности составила 14% годовых на срок 50 дней. Вложения на депозит принесли бы инвесторам 22,2 млн рублей за квартал, что на 84% меньше суммы, заработанной на проектах, организованных «Юнисервис Капитал».

Центром притяжения инвестиций во втором квартале осталась нефтетрейдинговая компания «Юниметрикс», привлекшая более 1,5 млрд рублей. Проект подразумевает краткосрочные инвестиции на 40 дней по ставке 12,5% годовых на закуп ГСМ на Санкт-Петербургской международной товарно-сырьевой бирже с последующей реализацией сетям АЗС в центральной части России.

Компания также планирует привлечь 400 млн рублей через эмиссию облигаций. В июне Банк России зарегистрировал выпуск «Юниметрикс» под номером 4-01-00402-R.

( Читать дальше )

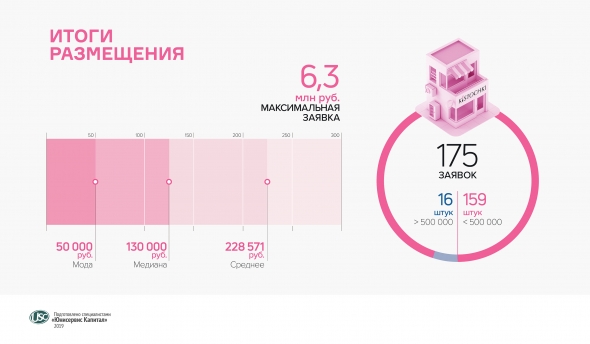

Итоги размещения выпуска «Кисточки Финанс»

- 19 июня 2019, 13:06

- |

18 июня состоялось первичное размещение облигаций. Инвесторы приобрели 4 тысячи ценных бумаг ООО «Кисточки Финанс» на общую сумму 40 млн руб.

Всего в первичном размещении приняли участие 175 частных инвесторов, средняя сумма заявки составила 228,5 тысяч рублей.

На сегодняшний день под брендом KISTOCHKI работает 18 студий в Санкт-Петербурге и одна в Москве. Целями привлечения займа обозначено развитие сети в столице. Инвестиции в открытие одной студии в Москве оцениваются в 10 млн рублей и выше, срок окупаемости может составить до 20 месяцев.

Эмитент — ООО «Кисточки Финанс», правообладатель товарного знака KISTOCHKI. Он определяет маркетинговую и коммуникационную стратегию, внедряет систему ERP и профессиональное программное обеспечение, а также получает роялти по договорам коммерческой концессии от студий маникюра и педикюра, работающих под брендом KISTOCHKI. Доходы по уже заключенным контрактам, исходя из прогнозной модели на 2019 год, позволяют эмитенту аккумулировать сумму облигационного займа в течение 9 месяцев. В ближайших планах компании открытие второй студии в Москве и ещё трех — в Санкт-Петербурге.

( Читать дальше )

Завтра стартует сбор заявок на участие в первичном размещении "Кисточки Финанс"

- 13 июня 2019, 18:53

- |

«Московская биржа» зарегистрировала дебютный выпуск облигаций ООО «Кисточки Финанс» под номером 4B02-01-00419-R-001P от 13.06.2019.

Основные параметры выпуска: 40 млн рублей, ставка 15% годовых на 1-12 купонные периоды, выплата купона — ежемесячно, срок обращения — 3 года.

Свои заявки оставляйте на primary.uscapital.ru. При заполнении формы на сайте просим учитывать следующие моменты:

— номинал одной бумаги — 10 000 рублей. При вводе нужного количества бумаг внизу автоматически отображается сумма в рублях для проверки.

( Читать дальше )

Размещения трех эмитентов откладываются до прохождения Экспертного совета по листингу

- 12 апреля 2019, 12:22

- |

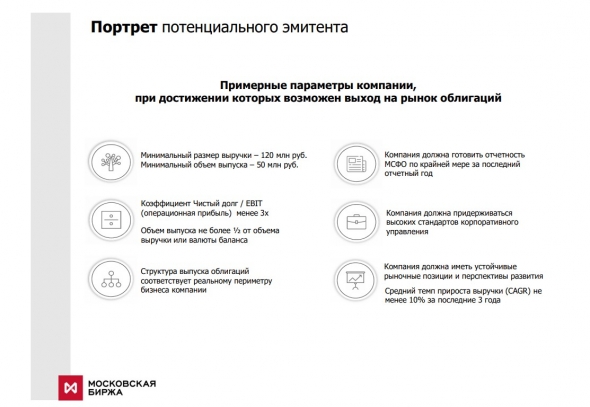

После разговора организатора долговых программ с представителями отдела листинга «Московской Биржи», состоявшегося 10 апреля, стало известно об изменении сроков эмиссии облигаций большой тройки ВДО от «Юнисервис Капитал» — «ГрузовичкоФ», «ТаксовичкоФ» и KISTOCHKI.

Так, размещение трех выпусков биржевых облигаций, запланированных на апрель, откладывается как минимум на 2 месяца. Причиной отсрочки стали ужесточения требований к эмитентам.

О введении новых критериев оценки эмитентов говорилось уже достаточно давно. На днях на прошедшей «Школе листинга Московской биржи» среди прочих материалов были также представлены параметры, которым должен отвечать потенциальный эмитент. По всей видимости, теперь можно наблюдать эти критерии в действии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал