Morgan Stanley

Morgan Stanley понизил целевую стоимость акций авиакомпаний, сохранил рейтинги.

- 17 августа 2017, 21:02

- |

Morgan Stanley понизил целевую стоимость акций United Continental до 72 долл с 79 долл, сохранил рейтинг «наравне с рынком»

Morgan Stanley понизил целевую стоимость акций Southwest Airlines до 64 долл с 68 долл, сохранил рейтинг «выше рынка»

Morgan Stanley понизил целевую стоимость акций American Airlines до 52 долл с 54 долл, сохранил рейтинг «наравне с рынком»

Morgan Stanley понизил целевую стоимость акций Delta Air до 59 долл с 62 долл, сохранил рейтинг «выше рынка»

- комментировать

- ★1

- Комментарии ( 0 )

Morgan Stanley советует короткие позиции по паре фунт/доллар США в районе 1,32

- 07 июня 2017, 12:53

- |

В Morgan Stanley рекомендуют продавать британский фунт, даже если Консервативная партия одержит победу на выборах в четверг. В банке советуют открывать короткие позиции по паре фунт/доллар США в районе 1,32.

Фунт сохранял стабильность в понедельник, несмотря на то, что результаты опросов в Великобритании указали на вероятность отсутствия парламентского большинства одной из партий по итогам выборов, отмечают в Morgan Stanley.

Преимущество премьер-министра Терезы Мэй сократилось до 1% после террористических атак на Лондонском мосту.

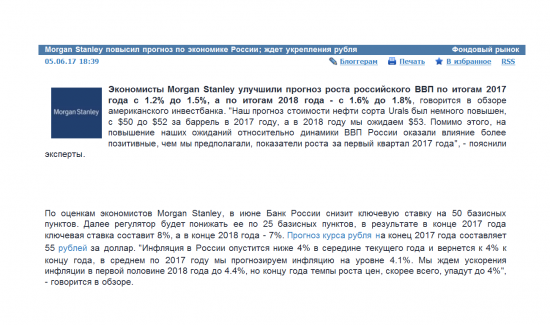

Morgan Stanley повысил прогноз по экономике России. Прогноз курса рубля на конец 2017 года составляет 55 рублей за доллар.

- 07 июня 2017, 11:57

- |

Morgan Stanley повысил прогноз по экономике России.

Прогноз стоимости нефти сорта Urals был немного повышен, с $50 до $52 за баррель в 2017 году, а в 2018 году мы ожидаем $53.

Прогноз курса рубля на конец 2017 года составляет 55 рублей за доллар.

Какое может быть спокойствие на рынке, если нефтяные прогнозы так сильно расходятся?

- 01 июня 2017, 07:44

- |

В тот момент, когда снижению цены на сырьевые товары, к примеру, на металлы и нефть, наш рынок «не держит удар». Вчера индекс РТС «потерял в весе» 2%. Еще одном неприятным фактором для рынка является политическая напряженность. 8 июня состоятся парламентские выборы в Великобритании. По данным опросов, сократился отрыв правящей партии от конкурентов. Партия премьер-министра Терезы Мэй обгоняет партию Лейбористов теперь только на 6 процентных пунктов. «Если Мэй выиграет с тем отрывом, который имеет место сейчас, то это будет иметь несколько негативный эффект на процесс переговоров (по выходу Великобритании из ЕС), – считает аналитик Natixis Бернард Дада.

На индекс ММВБ также вчера усилилось давление. То есть мы сейчас пытаемся пройти минимальные уровни, которые были показаны 17 и 20 апреля, когда мы вплотную приближались к отметке 1900. Тогда индекс сумел отскочить вверх. Пока сложно сказать, как будет на этот раз, так как все три ведущие индексные бумаги — «Сбербанк», «Газпром» и «ЛУКОЙЛ» находятся под давлением. Им вторит «Норильский никель», в некоторой степени Мосбиржа пытается стабилизироваться. То есть большая часть индексных бумаг под давлением. Выходящая с определённым опозданием статистика говорит нам о том, что уже седьмую неделю идёт отток из фондов, которые ориентированы именно на Россию. В целом на Российском рынке мы видим такое, когда происходят какие-то «форсмажорные» обстоятельства, например, события на Украине в 2014 или опасения по поводу Греции. Такие массированные продажи параллельны по всем ведущим бумагам, значит идёт какой-то выход из нашего индекса и сложно сказать, когда он закончится. А даже когда выход закончится, спокойным второе полугодие не будет и это хорошо для спекулянтов.

( Читать дальше )

Финансовое оружие массового поражения

- 19 мая 2017, 06:54

- |

Безрассудство банков, «слишком больших, чтобы обанкротиться», в последний раз чуть не обрекло их на провал, но, судя по всему, они еще не научились на своих прошлых ошибках.

Сегодня вложения 25 крупнейших банков США в деривативы составляют $222 трлн. Другими словами, инвестиции этих банков в производные инструменты, приблизительно эквивалентны валовому внутреннему продукту Соединенных Штатов, увеличенному в 12 раз.

Пока цены на акции продолжают расти, а экономика США остается довольно стабильной, эти чрезвычайно опасные финансовые средства массового уничтожения, вероятно, не приведут к свертыванию всей финансовой системы. Но когда-нибудь произойдет еще один крупный кризис, и когда этот день наступит, разрушения, которые вызовут эти финансовые инструменты, станут абсолютно беспрецедентными.

В отчаянном поиске более высокой прибыли, все банки, «слишком большие, чтобы обанкротиться», играют в азартные игры, и в какой-то момент многие из этих ставок провалятся. Следующие данные по срочным контрактам взяты непосредственно из последнего квартального отчета Управление контролера денежного обращения (OCC), и, как вы можете видеть, уровень безрассудства, который мы наблюдаем в настоящее время, более чем тревожный...

( Читать дальше )

Фунт укрепится, несмотря на Brexit

- 09 марта 2017, 13:45

- |

По оценкам инвестиционного банка, фунт стерлингов достигнет $1,28 к концу 2017 г. и $1,45 к концу 2018 г.

«Наши валютные стратеги перешли к „бычьей“ позиции по фунту стерлингов. Это предполагает более высокую вероятность отставания рынка Великобритании», — говорится в аналитической записке банка.

«Экспортеры Великобритании выглядят уязвимыми по отношению к акциям и компаниям в сфере недвижимости и финансов Великобритании», — заявили аналитики.

Курс фунта стерлингов составил $1,21 в среду утром, поскольку инвесторы ожидали заявления министра финансов Великобритании по поводу бюджетного плана.

В феврале аналитики UBS также заняли «бычью» позицию по фунту. Швейцарский банк считает, что фунт вырастет против доллара, несмотря на переговоры о Brexit, и достигнет $1,30 к концу 2017 г.

( Читать дальше )

Италия хочет 4 миллиарда Евро от Morgan Stanley

- 19 февраля 2017, 18:09

- |

Расчетный двор Лации требует от банка США Morgan Stanley компенсацию в размере 4.1 миллиарда Евро.

70% суммы должен заплатить банк, а 30% будет компенсировано представителями общественности, о чем регион Лация сообщил в пятницу в Риме. Пока неизвестно о каких именно представителях общественности идет речь.

Транзакции были слишком рискованными, и не годились для уменьшения государственного долга Италии, сказал Доната Кабрас, представитель расчетного двора. Речь идет о договорах с 1995 по 2005 годы, которые истекли в декабре 2011 и январе 2012 г.

Представитель американского банка еще в прошлом году упоминал о том, что банку было предложено уплатить 2.9 миллиарда Евро, требования он назвал безосновательными.

Сотни итальянских коммун потеряли деньги на рискованных ставках. Они вложились в рискованные инструменты, рекламируемые банками, однако во время кризиса рынок пошел не в ту сторону, и коммуны потеряли свои деньги. В 2012 году банки Deutsche Bank, JPMorgan Chase & Co и UBS были приговорены к выплате штрафа. Однако в 2014 году после апелляции был отменен приговор что банки развели на деньги город Милан.

Подобные судебные процессы проходят по всей Европе.

Новости компаний (17.01.2017)

- 18 января 2017, 11:29

- |

Американская ExxonMobil Corp., крупнейшая по капитализации нефтедобывающая компания в мире, достигла соглашения о приобретении активов на месторождении Permian Basin на западе штата Техас у семьи Басс за $5,6 млрд. Кроме того, Exxon заплатит дополнительно около $1 млрд в период с 2020 по 2032 год. Сделка позволит Exxon удвоить свои активы на одном из крупнейших сланцевых месторождений в США, до 6 млрд баррелей нефтяного эквивалента. В настоящее время компания добывает здесь около 140 тыс. б/с.

( Читать дальше )

JPMorgan повышает рекомендацию по РФР до overweight, поскольку рынок "дешевый"

- 19 октября 2016, 10:31

- |

Потенциальный более высокий ценовой диапазон по нефти — это катализатор для российского рынка акций. Российские акции «дешевые».Morgan Stanley:

Акции российского нефтегазового сектора оценены так, как если нефть стоит $45, а не $50.

Мы все еще смотрим на российские ОФЗ, как на привлекальный кэрри трейд в среднесрочной перспективеКстати говоря, индекс РТС вырос в этом году на 30% — 4й результат среди рынков мира.

http://www.bloomberg.com/news/articles/2016-10-18/russian-stocks-rise-as-jpmorgan-says-cheap-valuations-lure

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал