SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Qe

Немножко Америки

- 18 декабря 2013, 17:52

- |

В преддверие заседания федрезерва я готовился к составлению долгосрочного шорт-портфеля (под долгосроком подразумеваю инвестиции на срок более полугода) и вот к чему пришел:

Портфель состоит преимущественно из акций технологического сектора (5 из 6) и представителя банковского сектора — Goldman Sachs.

Не имею ожиданий того, что программу количественного смягчения будут сокращать, но если будут, то это послужить дополнительным impact'om для похода бумаг в мою сторону. Риск на портфель закладываю 20% от вложенных денег — 51 тыс. $. При достижении указанного риска портфель закрывается «как есть».

Голдман взял по причине предстоящей встречи в Базеле на предмет изменения правил плечевой торговли финансовых учреждений. По сути, можно было просто взять шорт-etf на фин сектор (например,XLF).

По AMZN в последнее время муссируется тема с внедрением нового способа доставки посылок — дронами по типу ar drone. Несомненно, это позитивный фактор. Но я больше склоняюсь к мнению Ceo FEDEX'a, что данный способ доставки с большой вероятностью не приживется из-за побочных издержек. Это — не более, чем красивый понт.

( Читать дальше )

Портфель состоит преимущественно из акций технологического сектора (5 из 6) и представителя банковского сектора — Goldman Sachs.

Не имею ожиданий того, что программу количественного смягчения будут сокращать, но если будут, то это послужить дополнительным impact'om для похода бумаг в мою сторону. Риск на портфель закладываю 20% от вложенных денег — 51 тыс. $. При достижении указанного риска портфель закрывается «как есть».

Голдман взял по причине предстоящей встречи в Базеле на предмет изменения правил плечевой торговли финансовых учреждений. По сути, можно было просто взять шорт-etf на фин сектор (например,XLF).

По AMZN в последнее время муссируется тема с внедрением нового способа доставки посылок — дронами по типу ar drone. Несомненно, это позитивный фактор. Но я больше склоняюсь к мнению Ceo FEDEX'a, что данный способ доставки с большой вероятностью не приживется из-за побочных издержек. Это — не более, чем красивый понт.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Эль-Эриан: ФРС снизит объем QE с 60%-й вероятностью

- 18 декабря 2013, 14:05

- |

Вероятность того, что Федеральная резервная система объявит на этой неделе о сокращении объема покупки активов, колеблется между 50% и 60%. Об этом заявил исполнительный директор Pacific Investment Management Co. Мохаммед Эль-Эриан.

«На наш взгляд, вероятность сокращения составляет 50% или 60%. Причем в январе вероятность этого события резко возрастает, а в марте – практически достигает 100%», — заявил Эль-Эриан.

Лишь 11% руководителей крупных фондов считают, что по итогам текущего заседания ФРС может решить начать сокращать программу стимулирования.

На этой неделе в агентстве Reuters промелькнула информация, что последнее голосование политиков по кандидатуре Йеллен состоится на предстоящей неделе, а не в январе, как ожидалось ранее. Что может нести в себе эта информация?

Косвенно она говорит о том, что Бернанке может досрочно покинуть свой пост, фактически объявив об этом сразу после объявления итогов заседания 18 декабря.

( Читать дальше )

«На наш взгляд, вероятность сокращения составляет 50% или 60%. Причем в январе вероятность этого события резко возрастает, а в марте – практически достигает 100%», — заявил Эль-Эриан.

Лишь 11% руководителей крупных фондов считают, что по итогам текущего заседания ФРС может решить начать сокращать программу стимулирования.

На этой неделе в агентстве Reuters промелькнула информация, что последнее голосование политиков по кандидатуре Йеллен состоится на предстоящей неделе, а не в январе, как ожидалось ранее. Что может нести в себе эта информация?

Косвенно она говорит о том, что Бернанке может досрочно покинуть свой пост, фактически объявив об этом сразу после объявления итогов заседания 18 декабря.

( Читать дальше )

ФРС и QE : что нас ждет?

- 17 декабря 2013, 00:43

- |

Фед, в принципе, готов сокращать объем покупок. Три соображения по этому поводу:

— нет никаких практических доказательств связи QE и роста рынка акций. Любой может говорить о том, что ФРС со своим куи толкает котировки акций наверх, приводя фактически к инфляции активов, но, в действительности, ликвидность осела на балансах коммерческих банков в виде избыточных резервов. Какая связь между этими резервами и ценами акций? Ответ простой — никто не знает.

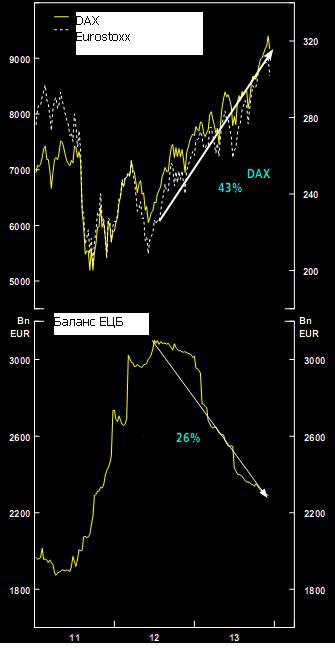

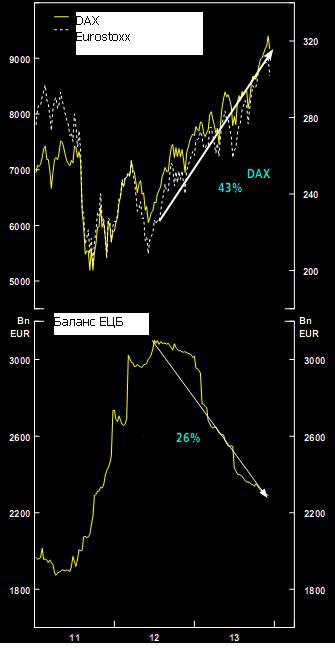

— Есть серьезное доказательство того, что сокращение баланса ЦБ не равно падению рынка акций. Посмотрите на баланс ЕЦБ, который сократился на 26% с июля 2012 года, а DAX вырос на 43%, а Eurostoxx на 33%. За 18 месяцев методичного сокращения баланс ЕЦБ(см. картинку)

— что изменилось с мая, когда Бернанке заявил о возможном tapering. Только одно: ожидания по ставкам (их первому повышению) подскочили на целый год. При этом инфляция снижается, рынок труда по-прежнему слабый, но рынок не обеспокоен тем, что Фед под руководством Йеллен будет ужесточать политику раньше, чем рынком уже дисконтировано.

Главная задача Феда — дать правильную коммуникацию рынку.

— нет никаких практических доказательств связи QE и роста рынка акций. Любой может говорить о том, что ФРС со своим куи толкает котировки акций наверх, приводя фактически к инфляции активов, но, в действительности, ликвидность осела на балансах коммерческих банков в виде избыточных резервов. Какая связь между этими резервами и ценами акций? Ответ простой — никто не знает.

— Есть серьезное доказательство того, что сокращение баланса ЦБ не равно падению рынка акций. Посмотрите на баланс ЕЦБ, который сократился на 26% с июля 2012 года, а DAX вырос на 43%, а Eurostoxx на 33%. За 18 месяцев методичного сокращения баланс ЕЦБ(см. картинку)

— что изменилось с мая, когда Бернанке заявил о возможном tapering. Только одно: ожидания по ставкам (их первому повышению) подскочили на целый год. При этом инфляция снижается, рынок труда по-прежнему слабый, но рынок не обеспокоен тем, что Фед под руководством Йеллен будет ужесточать политику раньше, чем рынком уже дисконтировано.

Главная задача Феда — дать правильную коммуникацию рынку.

К завершению торгов. Рынок показал хороший подскок и ждет новых вечатлений

- 16 декабря 2013, 18:37

- |

Начало торгового дня в понедельник было сугубо негативным на фоне слабого закрытия торгов в Азии, происходившего на фоне снизившихся оценок индекса PMI. Однако в Евросоюзе Индекс деловой активности в производственной сфере показал неожиданный рост в декабре до 52,7 пунктов, что является максимумом за 31 месяц. Хороший рост показал индекс PMI для Германии. Фондовые рынки Европы торгуются в плюсе и фьючерсы в США перед открытием торговой недели тоже перешагнули в плюс. Мажорную мелодию заиграл и наш рынок. Однако пока это только прелюдия для более интересных партитур, которые будут играться в следующие дни. Особенно интересными обещают стать 18 и 19 декабря. Кроме фактора завершения заседания Комитета по открытым рынкам ФРС США на нашем рынке немаловажную роль будет ожидаемые примерно в это же время соглашения с Украиной по цене на газ. Пока акции Газпрома в понедельник были среди застрельщиков роста. Но еще более подскочили в цене акции электроэнергетики. Быки стараются не пропустить момент начало возможного движения и начинают покупать загодя. Но резкости в движение добавляет нервная реакция держателей пут опционов. Но день подходит к концу. В целом индекс ММВБ к концу торгов прибавляет около 1%.

На чем завершится раздача СиПи?

- 16 декабря 2013, 16:58

- |

Фед скажет, что пока сокращать ничего не будем, еще недостаточно подтверждающих данных об устойчивости уменьшения безработицы, нужно еще пару месяцев посмотреть за индикаторами...

Последние страждущие купить рынок бросятся затариваться, а им с удовольствием начнут раздавать. Все выше, и выше, и выше. А потом случится «что-нибудь непредвиденное», возможно в Европе, начнется

обвал рынка, скупка баксов и трежерей.

А без создания устойчивого внешнего спроса на трежериз, КУЕ свернуто

не будет. Кто будет финансировать дефицит бюджета правительства США иначе? А больше от QE ничего не зависит.

Последние страждущие купить рынок бросятся затариваться, а им с удовольствием начнут раздавать. Все выше, и выше, и выше. А потом случится «что-нибудь непредвиденное», возможно в Европе, начнется

обвал рынка, скупка баксов и трежерей.

А без создания устойчивого внешнего спроса на трежериз, КУЕ свернуто

не будет. Кто будет финансировать дефицит бюджета правительства США иначе? А больше от QE ничего не зависит.

Тенденции. От ФРС ждут начала сворачивания QE

- 16 декабря 2013, 12:35

- |

Прошедшая неделя принесла снижение цен на американском и европейских фондовых рынках. Наши индексы сильных изменений на неделе не показали, но в условиях проходящего с октября сползания, нерешительность «быков» воспринимается как сохранение слабости. Доллар в начале недели еще продолжал свое снижение, но в конце обозначилась небольшая коррекция. С учетом динамики доллара происходят колебания цен сырьевых товаров. Для нашего рынка наиболее важным было продолжившееся снижение цен на европейскую нефть. На рынок давит обозначенная позиция Саудовской Аравии в том, что она не намерена сокращать поставки и сдерживать снижение цен на нефть, в то время как Иран будет наращивать добычу. Перспективы роста поставок из Ирана, Ирака, Ливии и Саудовской Аравии могут довольно значительно придавить цены. А вот ожидаемый скорый запуск трубопровода из Кушинга на побережье поддерживает цены в США. В результате спред по ценам нефти по обе стороны Атлантики сократился с недавних 20 до 10 долларов за баррель. Неделя была интересной погодными аномалиями, когда в Египте на пирамиды выпал снег, а холодная погода в США разогнала вверх цены на природный газ.

( Читать дальше )

( Читать дальше )

К завершению торгов. На никаком фоне зелеными пятнами выделяются энергетика и телекомы

- 11 декабря 2013, 18:30

- |

Новостной фон дня достаточно блеклый. Росстат сообщил об инфляции, которая с начал года составила 6,1%. А ЦБ принял символ рубля. В 2014 году обещают выпустить монету, где вместо пяти букв будет пока еще не очень привычный символ. Акционеры «М.видео» на внеочередном общем собрании утвердили рекомендацию совета директоров компании выплатить из нераспределённой чистой прибыли по результатам 2012 года и 9 месяцев 2013 года дивиденды в размере 13,8 рублей на одну акцию

В течение дня рынки вели себя по-разному. С утра получил продолжение негатив предыдущего дня, и рынок немного сдавал позиции. Тем более что в предыдущий день было зафиксировано снижение рынка в США, и негативные результаты показывали в среду биржи в Азии. Большое впечатление произвело сообщение о достижении компромисса по бюджету США, что потенциально может увеличить шанс на начало сворачивания программы выкупа облигаций. Напомним, что выходившие на прошедшей неделе данные по росту ВВП в 3 кв. на 3,6%, и снижение безработицы до 7% уже увеличили такие шансы. Вопрос о QE будет решаться на заседании Комитета по открытым рынкам 18 декабря. А пока рынки внимательно следят за тональностью выступлений голосующих и неголосующих членов Комитета. Представители Комитета высказываются либо нейтрально, как это сделал Буллард, или за начало сокращения, как это сделал Фишер. Но тональность выступлений ощутимо смещается в пользу начала возможного сокращения.

( Читать дальше )

В течение дня рынки вели себя по-разному. С утра получил продолжение негатив предыдущего дня, и рынок немного сдавал позиции. Тем более что в предыдущий день было зафиксировано снижение рынка в США, и негативные результаты показывали в среду биржи в Азии. Большое впечатление произвело сообщение о достижении компромисса по бюджету США, что потенциально может увеличить шанс на начало сворачивания программы выкупа облигаций. Напомним, что выходившие на прошедшей неделе данные по росту ВВП в 3 кв. на 3,6%, и снижение безработицы до 7% уже увеличили такие шансы. Вопрос о QE будет решаться на заседании Комитета по открытым рынкам 18 декабря. А пока рынки внимательно следят за тональностью выступлений голосующих и неголосующих членов Комитета. Представители Комитета высказываются либо нейтрально, как это сделал Буллард, или за начало сокращения, как это сделал Фишер. Но тональность выступлений ощутимо смещается в пользу начала возможного сокращения.

( Читать дальше )

Два новых взгляда на количественное смягчение QE.

- 11 декабря 2013, 12:10

- |

Все новое — это хорошо забытое старое.

Каждую неделю в мире появляется масса интересных статей на тему монетарной политики США, эпохи ультранизких ставок и бесконечного QE. Порой эти статьи противоречат друг другу, а порой открывают, на первый взгляд, новые взгляды на хорошо известные нам вещи. Вот, например, показательная диаграмма суммарного эффекта применения ультранизких ставок в зависимости от возрастной группы в США.

( Читать дальше )

ФРС получила новые вводные от законодателей

- 11 декабря 2013, 12:02

- |

Газпромбанк

Межпартийная комиссия, созданная после октябрьского шатдауна

в США, накануне согласовала бюджет на 2014 фискальный год.

Последствия для политики ФРС мы считаем неоднозначными:

сокращение дефицита подразумевает рост вероятности tapering,

однако отдельные пункты договоренностей указывают на

возможность резкого «искусственного» падения уровня

безработицы в США, что осложнит процесс forward guidance для

регулятора.

Главный очевидный итог – в США, в случае положительного

исхода голосований по договоренностям в Палате представителей

(может состояться уже в конце этой недели) и в Сенате,

устраняется угроза очередной приостановки финансирования

правительства в начале будущего года (текущая бюджетная

резолюция действует до 15 января 2014 г.).

Согласно договоренностям, объем секвестра уменьшится на

63 млрд долл. в ближайшие два года, а дефицит сократится на 20-

23 млрд долл. за счет увеличения отдельных доходных статей

бюджета и отмены пособий по безработице для определенных

категорий граждан.

Отметим два наиболее важных, на наш взгляд, последствия

достигнутых между демократами и республиканцами

договоренностей для дальнейшей политики ФРС:

Сокращение секвестра может стать поводом для ФРС убрать

(или по крайней мере смягчить) формулировку о негативном

влиянии фискальной политики на рост экономики,

присутствовавшую в последних 5 пресс-релизах по итогам

заседаний FOMC. Кроме того, сокращение дефицита

подразумевает снижение (пусть и небольшое) нетто-предложения

UST со стороны Минфина США и, следовательно, повышает шансы

на умеренный tapering на ближайших заседаниях FOMC. Отметим,

именно о небольшом сокращении QE3 говорил накануне глава ФРБ

Сент-Луиса, «ястреб» Дж. Буллард.

Отказ от продления выплаты пособий по безработице для лиц,

находящихся без работы более 26 недель (программа завершается

28 декабря), в результате чего из состава рабочей силы могут быть

исключены 1,3 млн человек. Это может привести к значительному

снижению уровня безработицы с текущих 7,0%, но одновременно

не будет означать реального улучшения ситуации на рынке труда.

Подобное «искусственное» снижение безработицы осложнит

действия ФРС, ограниченной в моменте таргетом по безработице

на уровне 6,5%.

Несмотря на якобы возросшие ожидания tapering на новостях о

договоренности по бюджету, UST10 YTM, начав торги с отметки

2,82%, уже вернулась на уровни закрытия вторника – 2,80%. Мы

по-прежнему считаем, что ФРС не будет сокращать объем QE на

заседании 17-18 декабря. UST10 YTM на конец года видим на

уровне 2,5-2,7%.

Межпартийная комиссия, созданная после октябрьского шатдауна

в США, накануне согласовала бюджет на 2014 фискальный год.

Последствия для политики ФРС мы считаем неоднозначными:

сокращение дефицита подразумевает рост вероятности tapering,

однако отдельные пункты договоренностей указывают на

возможность резкого «искусственного» падения уровня

безработицы в США, что осложнит процесс forward guidance для

регулятора.

Главный очевидный итог – в США, в случае положительного

исхода голосований по договоренностям в Палате представителей

(может состояться уже в конце этой недели) и в Сенате,

устраняется угроза очередной приостановки финансирования

правительства в начале будущего года (текущая бюджетная

резолюция действует до 15 января 2014 г.).

Согласно договоренностям, объем секвестра уменьшится на

63 млрд долл. в ближайшие два года, а дефицит сократится на 20-

23 млрд долл. за счет увеличения отдельных доходных статей

бюджета и отмены пособий по безработице для определенных

категорий граждан.

Отметим два наиболее важных, на наш взгляд, последствия

достигнутых между демократами и республиканцами

договоренностей для дальнейшей политики ФРС:

Сокращение секвестра может стать поводом для ФРС убрать

(или по крайней мере смягчить) формулировку о негативном

влиянии фискальной политики на рост экономики,

присутствовавшую в последних 5 пресс-релизах по итогам

заседаний FOMC. Кроме того, сокращение дефицита

подразумевает снижение (пусть и небольшое) нетто-предложения

UST со стороны Минфина США и, следовательно, повышает шансы

на умеренный tapering на ближайших заседаниях FOMC. Отметим,

именно о небольшом сокращении QE3 говорил накануне глава ФРБ

Сент-Луиса, «ястреб» Дж. Буллард.

Отказ от продления выплаты пособий по безработице для лиц,

находящихся без работы более 26 недель (программа завершается

28 декабря), в результате чего из состава рабочей силы могут быть

исключены 1,3 млн человек. Это может привести к значительному

снижению уровня безработицы с текущих 7,0%, но одновременно

не будет означать реального улучшения ситуации на рынке труда.

Подобное «искусственное» снижение безработицы осложнит

действия ФРС, ограниченной в моменте таргетом по безработице

на уровне 6,5%.

Несмотря на якобы возросшие ожидания tapering на новостях о

договоренности по бюджету, UST10 YTM, начав торги с отметки

2,82%, уже вернулась на уровни закрытия вторника – 2,80%. Мы

по-прежнему считаем, что ФРС не будет сокращать объем QE на

заседании 17-18 декабря. UST10 YTM на конец года видим на

уровне 2,5-2,7%.

Вкладчики заплатили за QE $360 миллиардов

- 07 декабря 2013, 13:56

- |

Эксперты отмечают, что, оказывая давление на процентные ставки программа количественного смягчения Федеральной резервной системы стимулировала получение прибыли банками за счет пенсионеров и других вкладчиков.

Подсчеты экспертов McKinsey Global Institute показали, что американцы в период с 2007 по 2012 год потеряли около $360 млрд. процентного дохода, который бы они получили, если бы процентные ставки оставались на докризисном уровне.

Падение процентных доходов оказало очень большее влияние на семьи, члены которых достигли предпенсионного и пенсионного возраста. Это связано с тем, что пожилые люди с большей вероятностью накопили некоторые сбережения и вложили их, руководствуясь консервативными принципами, а люди среднего возраста и молодые люди, вероятнее всего, являются заемщиками, выплачивая ипотеку, студенческие кредиты, и при инвестировании склонны вкладывать в рисковые активы.

Вызванная количественным смягчением неразбериха на финансовых рынках и низкие ставки по активам с фиксированной доходностью вынудили пенсионные фонды направить больше средств в фонды, чтобы сохранять надлежавший уровень финансирования. По оценкам McKinsey Global Institute, низкие ставки лишили американские пенсионные фонды и страховые компании около $270 млрд.

( Читать дальше )

Подсчеты экспертов McKinsey Global Institute показали, что американцы в период с 2007 по 2012 год потеряли около $360 млрд. процентного дохода, который бы они получили, если бы процентные ставки оставались на докризисном уровне.

Падение процентных доходов оказало очень большее влияние на семьи, члены которых достигли предпенсионного и пенсионного возраста. Это связано с тем, что пожилые люди с большей вероятностью накопили некоторые сбережения и вложили их, руководствуясь консервативными принципами, а люди среднего возраста и молодые люди, вероятнее всего, являются заемщиками, выплачивая ипотеку, студенческие кредиты, и при инвестировании склонны вкладывать в рисковые активы.

Вызванная количественным смягчением неразбериха на финансовых рынках и низкие ставки по активам с фиксированной доходностью вынудили пенсионные фонды направить больше средств в фонды, чтобы сохранять надлежавший уровень финансирования. По оценкам McKinsey Global Institute, низкие ставки лишили американские пенсионные фонды и страховые компании около $270 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал