RI

Мысли по рынку

- 02 июня 2020, 00:30

- |

До переговоров по нефти 4 июня надо успеть сгонять на 130 по RI, 68 по USDRUB ну и 40 по BR.

А по факту переговоров вне зависимости от результатов, думаю, будет разворот. Надо будет прибыль пофиксить.

- комментировать

- Комментарии ( 10 )

Обзор фьючерсных инструментов SI, BR, RI

- 01 июня 2020, 07:17

- |

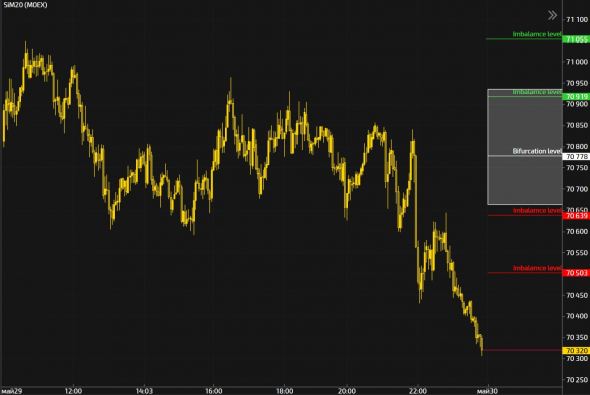

В пятницу фьючерс на доллар США/Российский рубль торговался в шортовой зоне дисбаланса, достигнув минимума на отметке — 70 327.

Зона баланса: 70 936 — 70 664.

Бифуркационная зона: ценовым уровнем проторговки является 70 778.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 70 639, 70 503.

Long сценарий: лонговыми уровнями дисбаланса являются 70 919, 71 055.

( Читать дальше )

Обзор фьючерсных инструментов SI, BR, RI

- 29 мая 2020, 07:54

- |

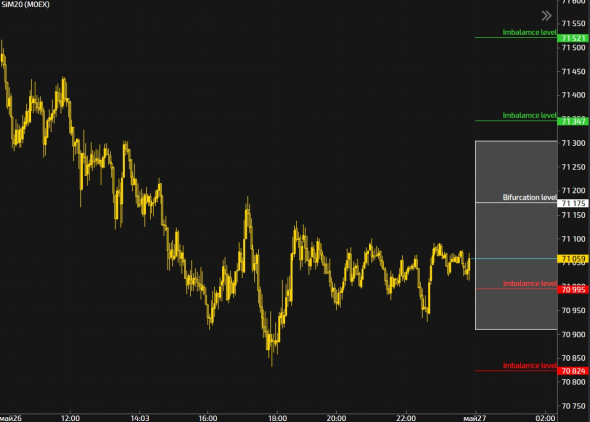

В четверг фьючерс на доллар США/Российский рубль торговался в шортовой зоне дисбаланса, достигнув минимума на отметке — 70 350.

Зона баланса: 71 376 — 70 840.

Бифуркационная зона: ценовым уровнем проторговки является 70 970.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 70 720, 70 476.

Long сценарий: лонговыми уровнями дисбаланса являются 71 224, 71 475.

( Читать дальше )

Обзор фьючерсных инструментов SI, BR, RI

- 28 мая 2020, 09:23

- |

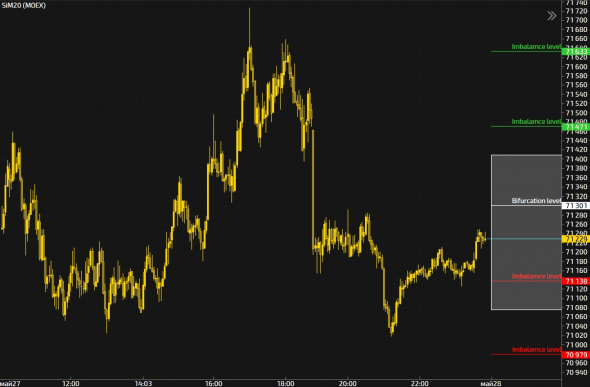

В среду фьючерс на доллар США/Российский рубль торговался в зоне баланса, достигнув минимума на отметке — 71 017; максимума — 71 727.

Зона баланса: 71 410 — 71 074.

Бифуркационная зона: ценовым уровнем проторговки является 71 301.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 71 138, 70 979.

Long сценарий: лонговыми уровнями дисбаланса являются 71 471, 71 633.

( Читать дальше )

Обзор фьючерсных инструментов SI, BR, RI

- 27 мая 2020, 08:02

- |

SI 27.05.20

Во вторник фьючерс на доллар США/Российский рубль торговался в зоне шортового дисбаланса, достигнув минимума на отметке — 70 832.

Зона баланса: 71 307 — 70 911.

Бифуркационная зона: ценовым уровнем проторговки является 71 175.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 70 995, 70 824.

Long сценарий:

( Читать дальше )

Обзор фьючерсных инструментов SI, BR, RI

- 26 мая 2020, 07:28

- |

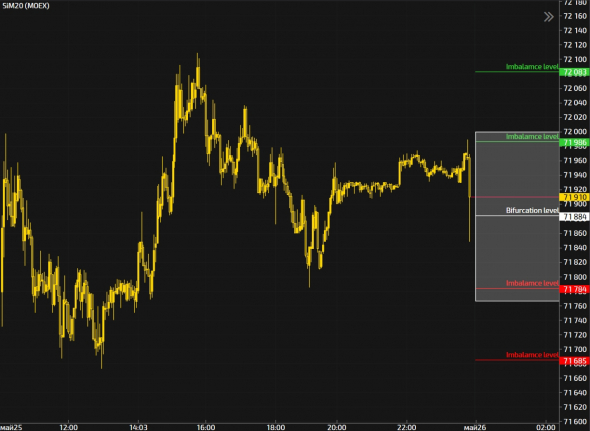

SI 26.05.20

В понедельник фьючерс на доллар США/Российский рубль торговался в зоне баланса, достигнув максимума на отметке — 72 109; минимума — 71 673.

Зона баланса: 72 000 — 71 766.

Бифуркационная зона: ценовым уровнем проторговки является 71 884.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 71 784, 71 685.

Long сценарий: лонговыми уровнями дисбаланса являются 71 986, 72 083.

( Читать дальше )

Мысли по рынку

- 26 мая 2020, 00:29

- |

RI сходил оттестить 117 и отбился. Классика. Идем на 130.

USDRUB на 68.

BR на 40.

Обзор фьючерсных инструментов SI, BR, RI

- 25 мая 2020, 07:15

- |

В пятницу фьючерс на доллар США/Российский рубль торговался в зоне лонгового дисбаланса, достигнув максимума на отметке — 72 375.

Зона баланса: 72 264 — 71 880.

Бифуркационная зона: ценовым уровнем проторговки является 72 013.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 71 833, 71 658.

Long сценарий: лонговыми уровнями дисбаланса являются 72 192, 72 368.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал