S&p500

Peter Schiff: Вероятно, на финансовых рынках начинается глобальная распродажа

- 09 января 2023, 17:02

- |

Золото достигло 7-месячного максимума. Доллар слабеет по отношению к другим валютам. Вероятно, это начало огромной распродажи, т.к. рынки начинают закладывать в цены тот факт, что инфляция в США не вернется к 2% до конца этого десятилетия.

twitter.com/PeterSchiff/status/1612291128291897344?s=20&t=e-3SqCaQg5tijuTPQbHgbg

- комментировать

- Комментарии ( 0 )

Morgan Stanley прогнозирует падение S&P 500 ещё на 22% в 2023 году

- 09 января 2023, 15:31

- |

По мнению стратегов Morgan Stanley, акции США столкнутся с гораздо более резким падением, чем ожидают многие пессимисты, поскольку призрак рецессии, вероятно, усугубит их самый большой годовой спад со времен мирового финансового кризиса.

Майкл Уилсон — долгое время являвшийся одним из самых громких медведей в отношении американских акций — сказал, что, хотя инвесторы в целом пессимистично относятся к перспективам экономического роста, оценки корпоративной прибыли все еще слишком высоки, а премия за риск по акциям находится на самом низком уровне с 2008 года. Это говорит о том, что S&P 500 может упасть намного ниже 3500-3600 пунктов, которые рынок сейчас оценивает в случае умеренной рецессии, сказал он.

Стратег, занявший первое место в прошлогоднем опросе институциональных инвесторов, не одинок в своем мнении, что ожидания прибыли слишком оптимистичны. Его коллеги из Goldman Sachs Group Inc. ожидают, что давление на размер прибыли, изменения в политике корпоративного налогообложения в США и вероятность рецессии затмят положительное влияние восстановления экономики Китая.

( Читать дальше )

Это уже обвал, а не коррекция

- 09 января 2023, 13:48

- |

========

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

( Читать дальше )

Откровение 23.02. Уверование неверующих, Китай, стратегия на 2023 год

- 09 января 2023, 12:51

- |

Откровение 23.02

«Неверующие» наконец-то начинают думать, что это может быть и не «ралли на медвежьем рынке». Мы видим, как игроки выходят из своих бункеров, когда индикаторы настроения отрываются от исторических минимумов. Хедж-фонды, которые сохраняли здоровый скептицизм в отношении силы рынка, наконец-то, уступили и добавили длинные позиции за последние несколько недель. Обратите внимание, что в последний раз хедж-фонды были нетто-длинными еще в мае 2022 года. Это демонстрирует то, как быстро изменились настроения за последние несколько месяцев. Как следствие — краткосрочные индикаторы настроений разогреваются. Модель страха/жадности CNN держится около нейтральной отметки 46. Трейдеры ищут возможности и расхватывают краткосрочные опционы, чтобы воспользоваться этим движением. Последние несколько недель были ярким примером того, что «мнение следует за трендом»; настроения на рынке изменились уже только после того, как движение состоялось. Затем игроки будут искать оправдание этому движению с помощью новой версии (инфляция успокоилась, больше нет причин для страха).

( Читать дальше )

Прибыли компаний из S&P 500 в IV квартале упали впервые с 2020 года

- 09 января 2023, 12:37

- |

В IV квартале квартале 2022 года прибыли американских компаний, акции которых входят в расчет фондового индекса Standard & Poor's 500, в среднем сократились на 4,1%, прогнозируют аналитики, опрошенные FactSet.

Это станет первым снижением показателя со времен разгара пандемии COVID-19 в 2020 году, отмечает The Wall Street Journal.

По ожиданиям аналитиков, представители энергетического сектора покажут наиболее значительный подъем прибылей — на 63%, в то время как ориентированные на потребителей компании продемонстрируют наибольшее снижение.

Рынок США в боковике. Страха нет Разбор VIX

- 08 января 2023, 12:31

- |

обратите внимание:

нет страха на фондовом рынке США.

Vix по недельным.

VIX S&P500 («индекс страха») на максимуме был 33, а в 2007, 2020 на максимуме был в диапазоне 60 — 80).

VIX расчитывается чикагской биржей опционов: идея в том, что на страхе, стоимость страховки (т.е.опционов) растёт.

В США нет страха, нет крупных банкротств, хотя S&P500 упал с максимума на 20% (и может в 1 полугодии 2023г. упасть ещё).

С уважением,

Олег.

В пятницу американские акции провели свое первое заметное ралли в 2023 году

- 07 января 2023, 00:53

- |

Американские акции провели свое первое заметное ралли в 2023 году, чтобы закрыть неделю выше в пятницу после того, как декабрьские данные по занятости показали, что рост заработной платы замедлился в прошлом месяце. Инвесторы восприняли релиз как признак того, что чиновники Федеральной резервной системы могут ослабить свою кампанию по повышению ставок.TRANSLATE with

( Читать дальше )

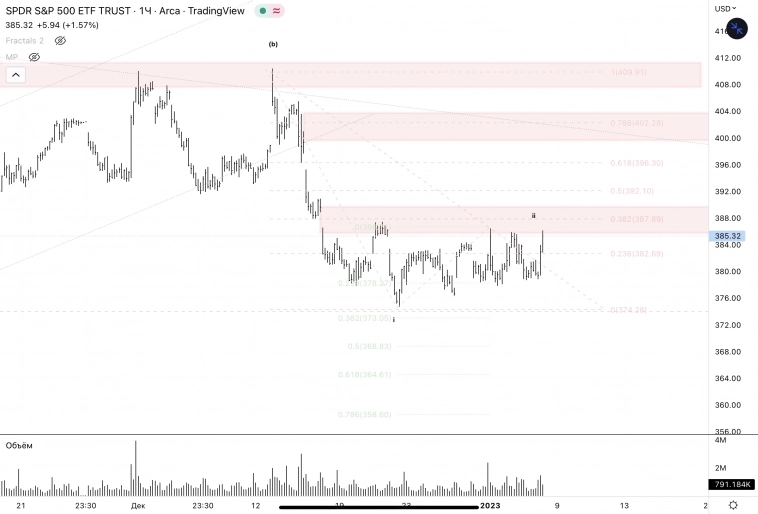

✅S&P 500 (ETF)

- 06 января 2023, 19:22

- |

Не пробили, вторая волна продолжилась. По прежнему в зоне продаж, планне меняется: https://t.me/TerritoryofTrading/5573

Готовьтесь к американским горкам на американском рынке!

- 06 января 2023, 13:50

- |

❗️Рынки может покачать!

Сегодня выходят важные данные по рынку труда США за декабрь. Как всегда, все выходы важных экономических данных сопровождаются повышенной волатильностью, поэтому стоит ожидать более активное движение на рынках в это время.

Скорее всего, мы снова увидим лучше показатели, чем был прогноз. И это вроде бы позитив, но позитив только для ФРС, так как они, в очередной раз, скажут, что рецессии никакой нет, мы можем и дальше продолжать повышать ставку.

Плюс ко всему, все вокруг ФРС продолжают говорить о повышении ставок, и пока, рынок труда будет цел, данная политика скорее продолжиться. Поэтому позитивным данным сегодня радоваться не стоит, а вот плохим показателям в долгосрочной перспективе можно было бы порадоваться.

Учитывая, что цена на всех инструментах очень сильно сжалась, то стоило бы ожидать какого-то взрыва. Волатильность будет, время вернутся и посмотреть на график.

Самые важные новости и качественная аналитика по рынку в моём телеграме ИНВЕСТИЦЫН НОВЫЙ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал