WTI

Нефть. Обзор недели. Перспективы.

- 22 декабря 2018, 12:58

- |

Всем привет.

Приглашаю в свой телеграмм-канал у нас там интересно.

Итак, очередная торговая неделя на нефтяном рынке прошла под флагом «медведей». Нефть находится под риском оказаться ниже минимума 2016 года. Кто-то могучий давит на цены. Кроме как США это не может сделать никто.

А зачем это нужно?

Об этом можно только гадать. Но рано или поздно мы об этом узнаем. Мои догадки носят экономический и геополитический характер на международной арене:

1) США остается нетто-импортером нефти, это снизит дефицит текущего счета, пусть и незначительно, но все же;

2) Снизит инфляционное давление в экономике США, что развяжет руки ФРС со стимулированием;

3) Давление на экспортеров нефти, стран ОПЕК, Россия. Сокращая добычу нефти, страны ОПЕК+ отдают долю нефтяного рынка, это очень любопытный момент;

4) Не исключено, что давление на нефтяные цены решаются вопросы с Китаем, т.к. Китаю на руку снижение цен. А США хочет получить выгодные торговые условия со второй экономикой мира.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

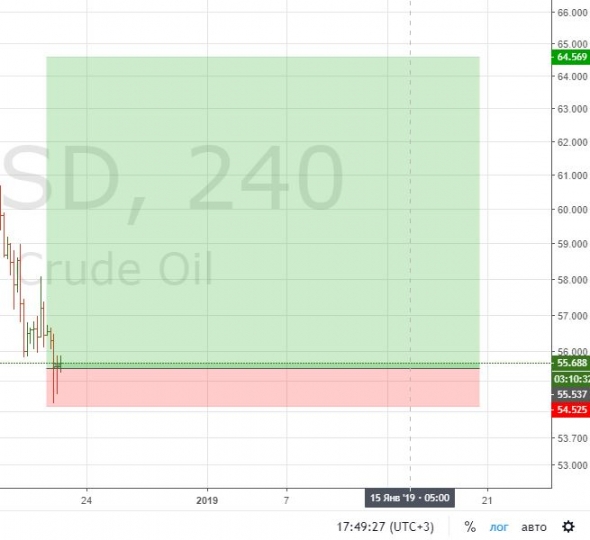

20.12.18. Brent 55.55 Long

- 20 декабря 2018, 18:12

- |

ru.tradingview.com/chart/BCOUSD/m5v6srh3-20-12-18-brent-55-55-long/

Обоснование — предыдущее вью.

ru.tradingview.com/chart/WTICOUSD/YuwF2oEf-wti-minuya-vse-urovni/

Что ждет рынки в новом, 2019 году???

- 19 декабря 2018, 22:04

- |

Добрый день!

Вот и подходят рождественско-новогодние каникулы, когда рынок уходит в отпуск – трейдеры рассаживаются не перед мониторами компьютеров, а за праздничными столами. И в это самое время стоит подумать о том, куда могут пойти финансовые рынки в предстоящем 2019 году.

Первое, что больше всего волнует трейдеров всего мира – доллар. В какую сторону может пойти «вечнозеленый»? Здесь обратимся к фундаментальной составляющей.

Не секрет, что экономика Штатов растет. Но также не секрет, что растет она уже не один год, подходя к вершине своего роста, за которым последует коррекция. Также не стоит забывать, что мировая экономическая система подает сигналы к ослаблению, которое может начаться замедления темпов роста США. А в ответ на это, Федеральная резервная система может «притормозить» повышение основной процентной ставки, что в итоге окажется негативным сигналом для американской валюты.

Второй момент – это нормализация денежно-кредитной политики Европейский Центробанком – сворачивание программы количественного смягчения и повышение процентной ставки (ЕЦБ идет путем ФРС), что также окажет негативное влияние на доллар, особенно в паре единой валютой. В принципе, логика вещей такова – доллар скорее упадет, чем вырастит. Но давайте посмотрим и на техническую сторону доллара.

( Читать дальше )

Нефть. Сводка на 19.12.2018 год

- 19 декабря 2018, 12:27

- |

Короткая сводка с нефтяных фронтов перед заседанием ФРС и данными по нефтянке от Минэнерго США.

Итак, начну со статистики.

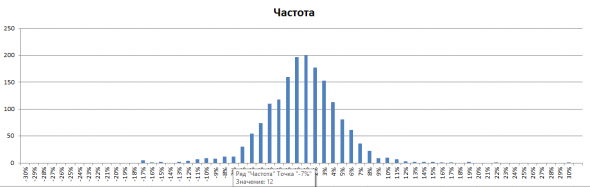

На картинке ниже, представлено распределение фронтального фьючерса CL биржа СМЕ.

Мы имеем хвосты за пределами ± 7%, на которые приходятся 162 события за 32 года (история с 1986 года). Т.е. вероятность выхода за пределы этих значений волатильности 9,5%. Т.е. 90,5% распределения волатильности актива приходится на диапазон от -7 до 7%. Мы получили 4-е событие сначала октября, вероятность этого составляет 0.5%. И она сбылась, привет Гауссу.

В виду такого мероприятия мы имеем скорость падения сопоставимую только с темпами 2008 года. На картинке ниже отмечена скорость падения в 2014 году, мы опережаем в три раза.

( Читать дальше )

Рубль, Рождество, интервенции – рост USD/RUB потихоньку начинается!

- 16 декабря 2018, 20:59

- |

Добрый день!

Наступает последняя неделя на рынке, когда будут объемы и ликвидность, потому-что на подходе Рождество и Новый год, где традиционно рынок становится «тонким» – трейдеры уходят на каникулы. Наверное, даже к концу недели, ближе к пятнице, мы увидим постепенное снижение торговой активности.

По российской валюте на прошлой неделе произошло два важных события. Первое – Центробанк России все-таки повысил ключевую процентную ставку на 0,25 процентного пункта, увеличив ее до 7,75% годовых. Хотя реакция рубля на новость о процентной ставке оказалась довольно сдержанной – Банк России принял решение с 15 января возобновить покупки валюты в рамках бюджетного правила. В общем, пятница закрылась ростом пары доллар/рубль.

Базовый сценарий остается таким же – прорыв треугольника на дневном графике и движение к уровню 70.00:

А вот отчеты COT CFTC пока указывают на возможное снижение пары доллар/рубль, учитывая то, что крупные спекулянты сидят в продажах и потихоньку их наращивают. Хотя, после последних решений Банка России ситуация в расстановке сил может и поменяться:

( Читать дальше )

Нефть. Прогноз на следующую неделю.

- 15 декабря 2018, 14:06

- |

Разбил свои статьи на две части, т.к. получаются очень объемные и утомительные. В продолжение поста о фундаментальной ситуации на нефтяном рынке https://smart-lab.ru/blog/510554.php подведем итог текущей недели и попробуем спрогнозировать движение на следующую.

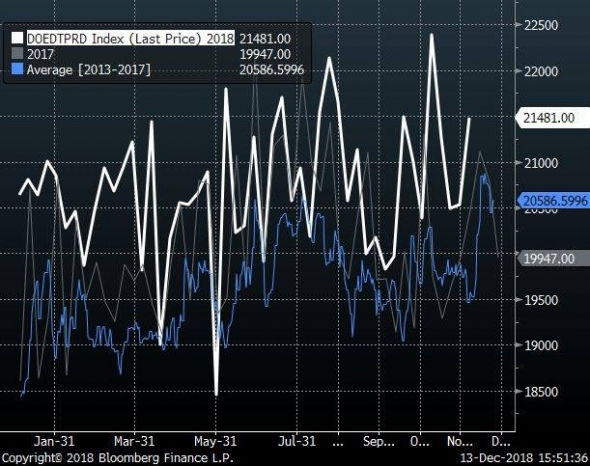

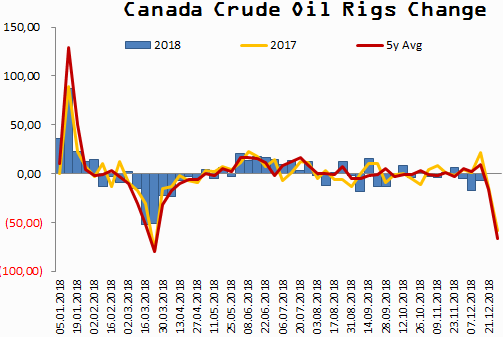

Итак, в дополнение по фундаменту добавлю пару картинок.

Это суточный спрос в США. Выходит около 4 мб\д потребляет промышленность США за вычетом спроса НПЗ. Не успел начался высокий сезон, как спрос сразу взлетел.

Отклик буровой активности на снижение цен в Канаде очевиден. Но если посмотреть на темпы средних, то похоже на сезонный фактор.

( Читать дальше )

Нефть. Краткосрок

- 14 декабря 2018, 14:26

- |

Однако, сильно смущает очевидный зигзаг в одном месте на выходе с низов, потому есть вариант, что формируется коррекция перед последним заходом вниз, как, например, размечает Хорват.

.png) Если придерживаься моей точки зрения на этот импульс, как на С в плоской, падение либо уже закончилось, либо закончится после обновления текущих низов в ближайшее время. Если нет, нас ждёт значительная повышательная коррекция.

Если придерживаься моей точки зрения на этот импульс, как на С в плоской, падение либо уже закончилось, либо закончится после обновления текущих низов в ближайшее время. Если нет, нас ждёт значительная повышательная коррекция.Нефть. Фундаментальный анализ.

- 13 декабря 2018, 13:45

- |

Основные энергетические агенства выпустили свои отчеты по ситуации на нефтяном рынке. Хоть эти все отчеты чушь, но они есть и их анализирует весь торгующий нефть мир.

Представляю Вам свой взгляд с перспективой нефтяного рынка.

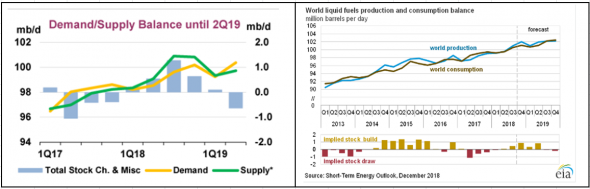

Итак, начнем с перспективой баланса спроса/предложения.

Сразу первая картинка. Левая — МЭА, правая — Минэнерго США.

Не успели страны ОПЕК объявить о сокращении добычи, как энергетические агенства начали выпускать отчеты с дефицитом в 2019 году.

МЭА

В 2018 году прогноз без изменений. Рост спроса в 2018 году на 1,3 мб\д, в 2019 году на 1,4 мб\д. Сейчас спрос 99,6 мб\д. Предложение снизили на 360 тб\д из-за Канады, России и сокращения в Северном море. В 2019 году снижение добычи ОПЕК+ перекроет рост добычи странами НЕ-ОПЕК (414 тб\д) В ноябре спрос 101, 1 мб\д. Т.е. имеем избыток в 1,3 мб\д, коммерческие запасы растут.

Что примечательно, добыча ОПЕК согласно МЭА в ноябре выросла на 100 тб\д до 33,03 мб\д.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал