deutsche bank

Пострадали все, а компенсации получает только США

- 23 декабря 2016, 12:36

- |

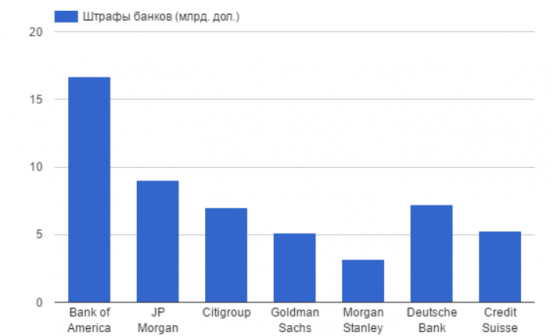

Американские власти в спешном порядке стараются наказать всех, причастных к ипотечному кризису 2007-2009 гг. Так сегодня было объявлено о заключении сделки между Deutsche Bank и Министерством юстиции США. Немецкий банк заплатит 7,2 млрд. долларов штрафов, что на 7 млрд. долларов меньше первоначальных претензий.

Чуть ранее было анонсировано еще одно соглашение с европейским банком Credit Suisse. Швейцарской компании выставлен счет на 5,28 млрд. долларов. В текущий момент ведется разбирательство еще по одному банку UBS. Минюст США хочет получить от него 6,4 млрд. долларов.

Кто еще был оштрафован?

Европейские банки не единственные кредитные организации. которые были наказаны за ипотечный кризис в Соединенных Штатах. Американские корпорации также были оштрафованы. Рекордную сумму заплатил Bank of America — 16,78 млрд. долларов. JP Morgan выплатил 9 млрд. долларов, Citigroup — 7 млрд., Goldman Sachs — 5,1 млрд.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Как бэ... куклов не бывает... (исключительно для фанатов ТА)

- 20 декабря 2016, 16:09

- |

Подробнее:

http://www.rbc.ru/finances/20/12/2016/58591aa19a794741f50f86f7?from=main

Валентин Катасонов. Горячий запал на финансовой бомбе. 01.12.2016.

- 11 декабря 2016, 03:11

- |

Deutsche Bank. Эх Эх - Дойче банк - ПривеД МедвеД!

- 07 декабря 2016, 16:40

- |

Итак начнем по порядку, в статье Deutsche Bank — Идея отыграна, скажем акции спасибо за 50% роста я подсчитал волновой расклад найдя v подволн в I волне. При этом v в I освещал еще заранее в предыдущей статье и целил на закрытие гэпа.

Однако акция протопталась на месте почти 3 недели, сделала даже разворотную формацию, и наказала всех кто поспешил ее вшортить выдав за 3 дня 20% роста.

Очень рад, что у меня не было идей входить в шорт.

Однако в настоящий момент, перечертил график и считаю, что мы можем получить II коррекционную волну в виде зигзага «abc» с целями 12,5-13 евро, где будут устанавливать на месячном графике HL для продолжения роста акции.

( Читать дальше )

Инфраструктурные расходы Трампа. Что за этим последует?

- 30 ноября 2016, 06:42

- |

Администрация Дональда Трампа намерена реализовать масштабную программу инфраструктурных расходов – в объеме свыше $500 млрд.

Подобные планы обусловлены намерением стимулировать экономику США, на этот раз не монетарными, а фискальными инструментами. Выглядит более чем позитивно, однако возможны и неожиданные последствия.

Ниже представлено мнение главного экономиста Deutsche Bank Торстена Слока о рисках и прочих интересных моментах, связанных с инфраструктурной программой Трампа.

• После выборов в США рынки (облигации, акции, доллар) заложили в себя ожидания масштабных фискальных стимулов, которые подогреют экономику и инфляцию. В свою очередь, экономисты пока слабо отреагировали на победу Трампа. Согласно консенсусу от Bloomberg, на 2017 год речь так и продолжает идти о приросте ВВП США на 2,1%; на 2018 год средняя оценка увеличилась с +2% до +2,2%. Для серьезного изменения прогноза, экономистам нужна конкретика. Пока же речь идет об обещаниях.

( Читать дальше )

Не только Deutsche Bank: Кризис немецких банков в 4 сценах

- 16 ноября 2016, 06:38

- |

Буквально недавно Deutsche Bank рисковал взорвать мировую финансовую систему.

Ситуацию сравнивали с коллапсом Lehman Brothers. Позже градус напряжения спал, однако «кот в мешке» остался.

Надо понимать, что проблемы финансового сектора Германии не ограничиваются одним DB. Вся банковская индустрия страны находится под давлением. Ниже мы рассмотрим ключевые проблемы, с которыми столкнулись немецкие банки.

• Жесткая конкуренция. Речь идет о фрагментированности немецкой банковской системы. Активы 5 крупнейших банков Германии в процентах от немецких совокупных составляют около 30%, что намного ниже других стран ЕС. Как результат, в перспективе мы можем увидеть волну слияний и поглощений.

• Чрезмерная зависимость от кредитования. Выражается как отношение процентного дохода к выручке. В итоге политика отрицательных ставок ЕЦБ давит на доходность операций немецких банков.

( Читать дальше )

Deutsche Bank (Дойче банк) - Идея отыграна, скажем акции спасибо за 50% роста

- 14 ноября 2016, 12:56

- |

Крайний вход в акции Deutsche Bank предлагаемый мною в одной из последних статей отыграл свои цели, и позицию можно закрывать. Смотрим график в статье по ссылке и текущий в этой — отработали четко, как по нотам.

( Читать дальше )

S&P 500, Apple - Дональд или Хиллари

- 07 ноября 2016, 15:27

- |

В продолжении летних статей хочется уже так сказать на пороге выборов в США посмотреть на текущую картину.

Но для начала подведу итоги крайних статей где были рекомендации к новым покупкам Apple и Deutsche Bank.

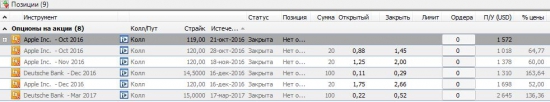

Не буду много говорить сделки закрыты уже давно — вот скрин результатов.

( Читать дальше )

Deutsche Bank: Риски рецессии в США нарастают

- 31 октября 2016, 07:05

- |

В сентябре Deutsche Bank опубликовал аналитический обзор на тему рисков наступления рецессии в США.

Были обозначены сигналы, которые ранее предваряли три рецессионных периода в американской экономике. Особых поводов для паники не наблюдалось, ибо вероятность наступления рецессии в ближайшие 12 месяцев оценивалась DB лишь в 30%.

На днях появились новые настораживающие индикаторы. Главный экономист Deutsche Bank казал на тот факт, что Индекс условий рынка труда ФРС (LMCI) в годовом исчислении ушел в отрицательную зону. В четырех из семи подобных случаев за этим следовала рецессия.

Помимо этого, рецессионный индикатор ФРБ Нью-Йорка достиг нового многолетнего максимума.

( Читать дальше )

Deutsche Bank отчитался о прибыли

- 27 октября 2016, 09:50

- |

Deutsche Bank в третьем квартале заработал небольшую прибыль, удивив большинство аналитиков, которые прогнозировали убытки крупнейшему финансовому институту Германии. За три месяца по сентябрь включительно чистая прибыль Deutsche Bank составила 278 млн евро – неплохой результат по сравнению с чистым убытком в размере 6 млрд евро за аналогичный период прошлого года, когда банку пришлось изрядно потратиться на судебные дела и реструктуризацию.

Общая выручка банка достигла 7.5 млрд евро по сравнению с прогнозом 7.2 млрд, улучшение было частично обусловлено 10-%-ным ростом в подразделении мировых рынков.

Джон Крян, исполнительный директор Deutsche Bank, заявил, что «Банк добился хороших результатов по реструктуризации», при этом он также признал, что переговоры с Минюстом США по урегулированию дела, связанного с продажами ценных бумаг, обеспеченных ипотекой, затмил все позитивные новости. «Это оказало дестабилизирующий эффект. Банк активно ищет выход из этой ситуации и надеется уладить проблему как можно скорее».

Deutsche воздержался от подробностей относительно того, когда можно рассчитывать на завершение переговоров, однако увеличил резерв на судебные издержки с 5.5 до 5.9 млрд евро. Капитал первого уровня банка вырос с 10.8 в конце июня до 11.1% по состоянию на конец третьего квартала.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал