etf

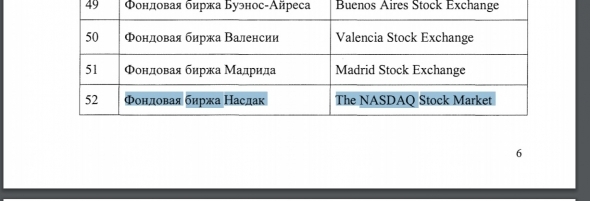

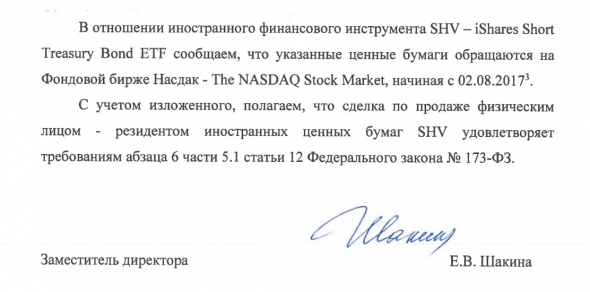

Валютное регулирование. Список разрешенных бирж

- 09 ноября 2019, 14:08

- |

Даже вопрос задавал на эту тему: https://smart-lab.ru/vopros/559307.php

Решил уточнить у ЦБ, что же они имели ввиду. В частности было интересно попадают ли различные ETF под эти критерии, чтобы можно было ими спокойно торговать.

10 сентября направил им запрос про название биржи, в качестве примера выбрал etf SHV. И вот спустя два месяца получил ответ:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Портфель для ИИС на 400тр, что взять и в каких долях?

- 04 ноября 2019, 15:02

- |

Пока мысли, взять пару ETF: etf fxus 80% и fxit 20% и ОФЗ.

Возможно кто-то задавался таким же вопросом? Был бы рад обсудить конкретные мысли по портфелю. =)

Портфель на ИИС и зарубежный портфель QQQ

- 02 ноября 2019, 15:25

- |

За прошедшее время в дополнение к портфелю на ИИС я создал зарубежный пассивный портфель высокотехнологичных компаний по методу direct indexing. Но сначала давайте поговорим о портфеле на ИИС, там тоже много интересного.

Портфель на ИИСПортфелю 4 года 5 месяцев.

( Читать дальше )

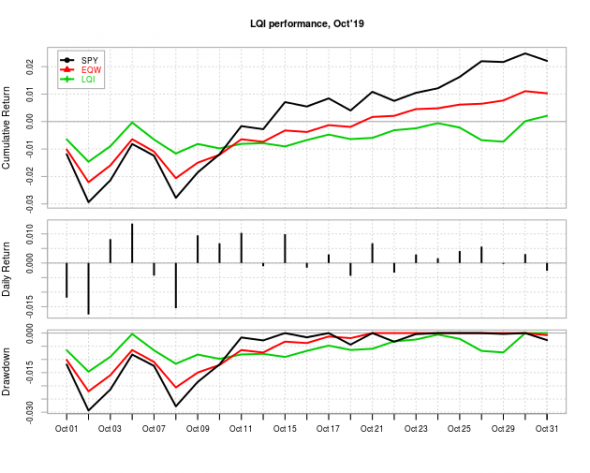

Апдейт модели LQI за Октябрь'19

- 02 ноября 2019, 02:04

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за октябрь (результаты за прошлый месяц: https://smart-lab.ru/blog/565313.php). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret XLY 0.184 0.12 XLP 0.067 -0.42 XLE 0.000 -2.09 XLF 0.000 2.50 XLV 0.000 5.13 XLI 0.205 1.13 XLB 0.000 -0.02 XLK 0.000 3.90 XLU 0.170 -0.76 IYZ 0.000 2.05 VNQ 0.000 1.13 SHY 0.000 0.31 TLT 0.202 -1.11 GLD 0.171 2.56В октябре продолжился рост индекса S&P, и модель, имевшая большую аллокацию в защитных активах (XLY, XLU, TLT, GLD), снова от него отстала: SPY +2.21% vs. LQI +0.21%; модель также отстала и от другого бенчмарка — EQW (equal-weighted портфель из торгуемых тикеров) +1.03%. Максимальная просадка у модели получилась в 2 раза ниже, чем у индекса: 1.5% LQI vs. 3.0% SPY. Покупка защитного добра в этом месяце снова не оправдалась, но зато в следующем месяце аллокация выглядит более ориентированной на рост.

( Читать дальше )

Где посмотреть доходность ETF на истории?

- 28 октября 2019, 08:23

- |

Решил осваивать нормальный рынок и открыть счет на IB.Планирую пока поиграться в ETF. Где можно посмотреть на истории результаты ETF?

Может, скринер есть какой (естественно, халявный) ). Интересуют продукты Вангард в первую очередь. На сайте у них не нашел.

Заранее благодарен.

Насколько надежен Finex?

- 23 октября 2019, 19:55

- |

У меня есть портфель из разных ETF от Finex.

Вроде все устраивает, но беспокоит надежность всей этой структуры...

Да и мнения брокеров разные: одни говорят, что при банкротстве Финэкса все деньги пропадают; другие считают, что их акции будут проданы, и деньги будут возвращены.

Более того, якобы, прямого доступа к деньгам клиентов менеджеры не имеют, да и Мосбиржа абы с кем дела не ведет.

У кого какое мнение?

Что помогло мне накопить капитал более 20 млн. рублей?

- 21 октября 2019, 12:38

- |

Сегодня я расскажу почему индексное инвестирование лучше выбора отдельных, пусть даже самых качественных акций.

Не переключайтесь и вы узнаете основной секрет и преимущества ETF и индексных фондов.

Я инвестор. Инвестирую давно и пришел к выводу, что пассивное индексное инвестирование подходит подавляющему большинству начинающих и даже уже состоявшихся инвесторов. Оно позволяет обгонять инфляцию на длительном периоде времени и создавать растущий капитал медленно и неотвратимо. При этом, есть возможность сбалансировать риски инвестирования и не брать на себя дополнительные. Я инвестирую давно и мне удалось с течением времени, приумножая, накопить вполне солидный (для меня) капитал. По этой ссылке вы можете посмотреть видео о моем инвестиционном портфеле на сумму более 20млн. руб.:

( Читать дальше )

Оптимальное инвестирование в ETF на S&P 500

- 14 октября 2019, 00:36

- |

Можно выделить три варианта инвестиции ETF на S&P 500 для гражданина РФ.

Размер суммы не рассматриваем. Можно взять 10 000 $ для всех вариантов. Горизонт инвестиций – 10 лет.

Задача данного поста постараться описать возможные популярные варианты.

1. Самый распространенный в VANGUARD S&P 500 ETF через зарубежного брокера – InteractiveBrokers или другого.

Плюсы:

- Инвестирование напрямую через Американского брокера, наличие страховки SEC;

- Ликвидность;

- Минимальная комиссия 0,03%.

Минусы:

- Необходимо отчитываться перед налоговой;

- Валютный контроль. Возможны свои нюансы при вводе и выводе денег;

- Не распространяются инвестиционные налоговые вычеты по НДФЛ за 3 года владения.

2. Через российского брокера в VANGUARD S&P 500 ETF. Непринципиально в данном случае какого. Есть доступ для покупки для квалифицированных инвесторов. Через внебиржу.

Плюсы:

- Нет проблем с переводом средств и отчетами перед налоговой;

( Читать дальше )

20 лет жизни на пассивных доходах после увольнения. История Одри из Южного Техаса

- 09 октября 2019, 19:38

- |

К сожалению, в русском языке нет адекватного перевода термина «Early retirement». Перевод «ранняя пенсия» не подходит, так эти люди получают деньги не от государства, а создали свой собственный «пенсионный фонд», который позволил им уволится с работы в 39 лет, и в течение 20-лет лет жить на пассивные доходы. Сегодня мы познакомимся с историей Одри из Южного Техаса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал