private equity

Private Market: Collective Health.

- 23 ноября 2016, 13:11

- |

Каждые $100, вложенные в Facebook в 2004 году, могли бы принести почти $3 млн в момент IPO в 2012 году. Сегодня эта цифра превысила бы $6 млн.

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

Основатели: Али Диаб и Раджай Батниджи.

Получено инвестиций: $150 миллионов.

Приблизительный доход за 2016 год: $15 миллионов.

Выдающиеся инвесторы: Founders Fund, Google Ventures

( Читать дальше )

- комментировать

- Комментарии ( 2 )

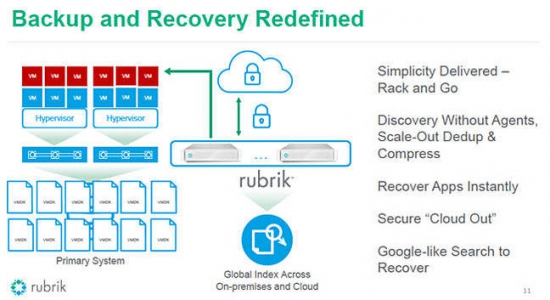

Private Market: Rubrik.

- 22 ноября 2016, 12:28

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

Получено инвестиций: $112 миллионов.

Приблизительный доход за 2016 год: $50 миллионов.

Ключевые инвесторы: Greylock Partners, Lightspeed Venture Partners

( Читать дальше )

Private Market:Owlet Baby Care

- 21 ноября 2016, 20:08

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

Owlet Baby Care

Основатели: Курт Воркмэн, Джоржан Монро, Зак Бомста, Джейкоб Колвин.

Получено инвестиций: $15 миллионов.

Приблизительный доход за 2016 год: $20 миллионов.

Ключевые инвесторы: Azimuth Ventures, Eclipse, ff Venture Capital, Eniac Ventures.

( Читать дальше )

Private Market.Rubicon Global.

- 18 ноября 2016, 16:42

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

Rubicon Global

Основатель: Нейт Моррис.

Получено инвестиций: $96 миллионов.

Приблизительный доход за 2016 год: более $300 миллионов.

Ключевые инвесторы: Goldman Sachs, Wellington Management

( Читать дальше )

Private Market. Sisense.

- 17 ноября 2016, 16:06

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

Sisense

Основатели: Эльдад Фаркаш, Авиад Харелл, Гай Бойянгу, Ади Азариа.

Получено инвестиций: $94 миллиона.

Приблизительный доход за 2016 год: $50 миллионов.

Ключевые инвесторы: Bessemer Venture Partners, DFJ Growth

( Читать дальше )

Private Market. Snapchat goes to public.

- 16 ноября 2016, 12:53

- |

Руководство Snapchat подало документы на IPO

Компания Snap Inс., владеющая сервисом коротких сообщений Snapchat, подала документы на IPO, пишет Bloomberg. Компания планирует провести IPO размером до $4 млрд при оценке Snapchat в $25-40 млрд. Snap Inс. Подавала документы конфиденциально, что по мнению издания, может быть связано с небольшой (менее $1 млрд) выручкой компании. Организаторами первичного размещения акций могут стать Morgan Stanley и Goldman Sachs станут основными организаторами первичного размещения. Также в процессе примут участие JPMorgan, Deutsche Bank, Allen & Co., Barclays и Credit Suisse.

Snapchat

Основатели:

Эван Шпигель

Боб Мерфи

Фрэнк Браун

CEO: Эван Шпигель

Последний инвестиционный раунд: 6 Мая 2016 года

Сумма инвестиций: $1.8 B

( Читать дальше )

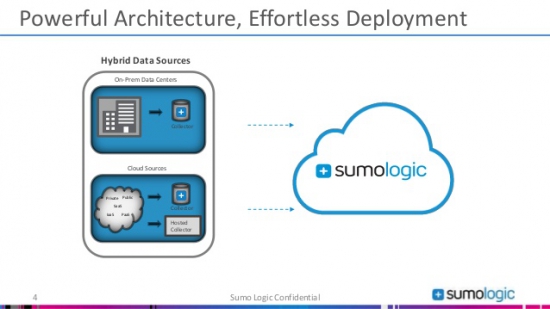

Private Market. Sumo Logic

- 16 ноября 2016, 12:47

- |

Sumo Logic

Основатели: Кристиан Бигден, Кумар Саураб.

Получено инвестиций: $160 миллионов.

Приблизительный доход за 2016 год: более $50 миллионов.

Ключевые инвесторы: Greylock Partners, DFJ Growth, IVP

( Читать дальше )

Вице-председатель Nasdaq ждет больше технологических IPO к концу года.

- 16 ноября 2016, 08:59

- |

Выступая на Web Summit в Лиссабоне, Брюс Ауст отметил, что в 2016 г. на рынке IPO наблюдается оживление и рост количества заявок на листинг. По его словам, биржа Nasdaq в текущем году уже провела листинг около 120 компаний в США, и есть еще около 50 активных заявок. Это меньше, чем в годы, предшествовавшие периоду «засухи» на IPO: до 2016 г. биржа Nasdaq отслеживала 200-250IPO каждый год.

В то же время, в 2016 г. на публичный рынок вышли компании, которые показали очень хороший рост, например Coupa Software (COUP, NASDAQ), Nutanix (NTNX, NASDAQ) и Blackline (BL, NASDAQ).

( Читать дальше )

Private Market.Palantir.

- 14 ноября 2016, 09:57

- |

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям старапов на стадии активного роста.

Основатели:

Питер Тиль (основатель PayPal)

Джон Лонсдэйл (PayPal)

Стивен Коэн

CEO: Александр Карп

Последний инвестиционный раунд: 24 декабря 2015 года

Сумма инвестиций: $880 M

Оценка на последнем раунде: $20 B

Клиенты.

- правительство США

- полицейские департаменты

- ФБР

- ЦРУ

- армия США

- бизнес-сектор

Продукты.

Palantir Gotham (названный в честь вымышленного родного города супергероя Бэтмена) используется в правительственных целях.

Palantir Metropolis (названный в честь другого вымышленного города из комиксов DC) создан для корпоративного сектора.

( Читать дальше )

Privat Market. ServiceMax.

- 10 ноября 2016, 13:55

- |

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям старапов на стадии активного роста.

ServiceMax

Основатели: Дэвид Ярнольд, Атани Кришна, Хари Субраманьян.

Получено инвестиций: $204 миллиона.

Приблизительный доход за 2016 год: $60 миллионов.

Ключевые инвесторы: Meritech Capital Partners, Premji Invest

Чем занимается: Автоматизирует работу обслуживающего персонала в полевых условиях (например, ремонтников грузоподъемника или нефтедобывающей установки). Вместо того чтобы принимать вызов по телефону, заполнять вручную наряд на работу и ждать, пока клиент пришлет бумажный чек, обслуживающий персонал теперь может воспользоваться программой ServiceMax. С ее помощью можно также следить за техобслуживанием оборудования и управлять расписанием профилактических работ. Программа записывает наличие запчастей и отслеживает проблемы с помощью компьютерной томографии. Когда оборудование нуждается в починке, программа присылает специальное уведомление. Двое основателей стартапа, Атани Кришна и Хари Субраманьян, переехали из Индии в США девять лет назад, чтобы работать программными инженерами. У ServiceMax есть большие конкуренты в лице SAP, Oracle и Salesforce, но мировой рынок выездного обслуживания оценивается в $18 миллиардов. У стартапа есть представительства в Индии, Великобритании и десятке других стран.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал