SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

s&p

Важность статистики по ВВП

- 31 января 2013, 01:48

- |

ВВП США снизился в четвертом квартале 2012 года на фоне максимального за 40 лет сокращения расходов на военные нужды.

Согласно предварительным данным министерства торговли страны, американский ВВП уменьшился в октябре-декабре на 0,1% после подъема на 3,1% в третьем квартале.

По итогам всего 2012 года экономика США выросла на 2,2% по сравнению с 1,8% в 2011 году.

Вопрос вот в чем:

«Что Вы ожидали от квартала с выборами, сокращением госрасходов, фискал-клифом, парламентскими терками и кучей праздников?»

В принципе, никто не говорил о том, что квартал был хорошим. А вспомните о дилеме выбора в правительстве США: «Сократить расходы, или поднять налоги?». Представьте, чтобы подняли налоги на столько, на сколько сократили расходы, было бы лучше?

Мое мнение однозначное — сегодняшняя статистика по ВВП за 4 квартал на рынок глобально не повлияет. Я не хочу сказать, что мы будем расти, но я и не вижу повода для больших инвесторов сбрасывать бумаги.

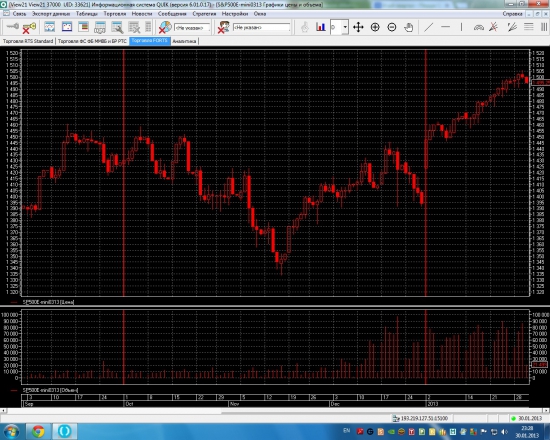

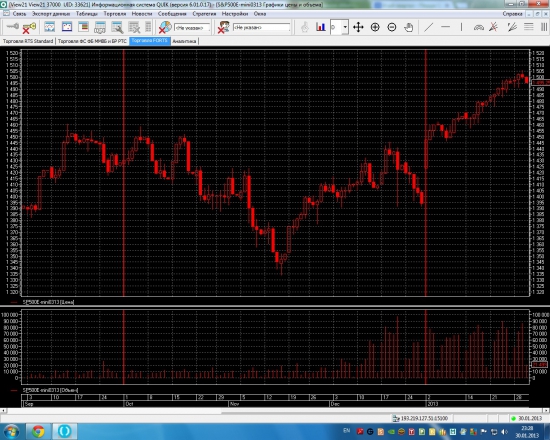

На картинке линиями выделен тот самый 4 квартал. Последний бар — сегодня.

Согласно предварительным данным министерства торговли страны, американский ВВП уменьшился в октябре-декабре на 0,1% после подъема на 3,1% в третьем квартале.

По итогам всего 2012 года экономика США выросла на 2,2% по сравнению с 1,8% в 2011 году.

Вопрос вот в чем:

«Что Вы ожидали от квартала с выборами, сокращением госрасходов, фискал-клифом, парламентскими терками и кучей праздников?»

В принципе, никто не говорил о том, что квартал был хорошим. А вспомните о дилеме выбора в правительстве США: «Сократить расходы, или поднять налоги?». Представьте, чтобы подняли налоги на столько, на сколько сократили расходы, было бы лучше?

Мое мнение однозначное — сегодняшняя статистика по ВВП за 4 квартал на рынок глобально не повлияет. Я не хочу сказать, что мы будем расти, но я и не вижу повода для больших инвесторов сбрасывать бумаги.

На картинке линиями выделен тот самый 4 квартал. Последний бар — сегодня.

- комментировать

- Комментарии ( 12 )

Сколько длится бычий рынок?

- 16 января 2013, 11:35

- |

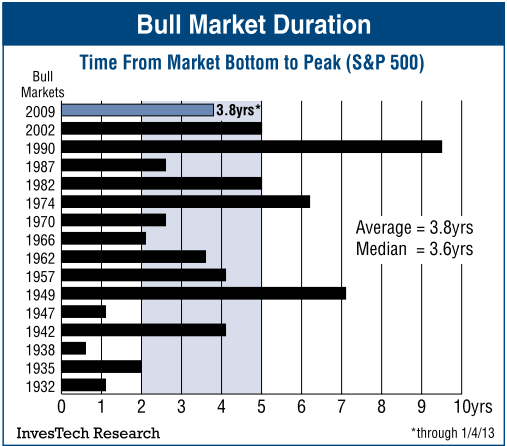

Изучение динамики индекса S&P, начиная с 1929-го года, показывает, что, в среднем бычий тренд на рынке длится 3,8 года. Столько же длится бычий рынок на американских биржах, если считать от марта 2009-го до текущего момента. Очевидно, что скоро настроения на рынке могут поменяться на медвежьи. Деревья, как известно, не растут до неба.

Источник: GlobalStocks.ru

Аннушка уже разлила масло!

- 19 декабря 2012, 00:25

- |

«Когда на улицах Парижа льется кровь, я покупаю"

Мейер Амшель Ротшильд

Уже давно реализуется идея построения новой системы. Куе4 нужна, чтобы оттянуть неминуемый конец старой системы как можно дальше. Пока американские банкиры не будут готовы как следует. А когда все будет готово, старую систему пустят под откос!

За последние годы мы наблюдаем резкое увеличение гос. расходов через прямой выкуп казначеек ФРС. Возможно скоро развяжут войну на Ближнем востоке и нефть уйдет к 150. Итогом будет моментальное обесценение доллара в 4-5 раз. При этом в Европе, Китае и Японии все рухнет. Но по сравнению с ихними валютами доллар будет выглядеть гораздо лучше! Так что впереди моментальная девальвация доллара (13-14 год) и, скорее всего война с Сирией и Ираном.

Мы помним как запустили Куе1, помним и LTRO в конце июня 2009. Тогда скорее всего между центральными банками США, Японии, Европы и Британии были некоторые договорённости для того чтобы выиграть время и, манипулируя ставками, валютными курсами и статданными, подготовиться к окончательному крушению старой системы без значительного ущерба для себя. И теперь, спустя 3 года, мы видим по евре на неделях широкий боковик, невысокие объемы и, похоже, рост евры будет недолгим, и при первых признаках роста доходностей приведёт к сильнейшему падению.

( Читать дальше )

Мейер Амшель Ротшильд

Уже давно реализуется идея построения новой системы. Куе4 нужна, чтобы оттянуть неминуемый конец старой системы как можно дальше. Пока американские банкиры не будут готовы как следует. А когда все будет готово, старую систему пустят под откос!

За последние годы мы наблюдаем резкое увеличение гос. расходов через прямой выкуп казначеек ФРС. Возможно скоро развяжут войну на Ближнем востоке и нефть уйдет к 150. Итогом будет моментальное обесценение доллара в 4-5 раз. При этом в Европе, Китае и Японии все рухнет. Но по сравнению с ихними валютами доллар будет выглядеть гораздо лучше! Так что впереди моментальная девальвация доллара (13-14 год) и, скорее всего война с Сирией и Ираном.

Мы помним как запустили Куе1, помним и LTRO в конце июня 2009. Тогда скорее всего между центральными банками США, Японии, Европы и Британии были некоторые договорённости для того чтобы выиграть время и, манипулируя ставками, валютными курсами и статданными, подготовиться к окончательному крушению старой системы без значительного ущерба для себя. И теперь, спустя 3 года, мы видим по евре на неделях широкий боковик, невысокие объемы и, похоже, рост евры будет недолгим, и при первых признаках роста доходностей приведёт к сильнейшему падению.

( Читать дальше )

Настало время обгонять американцев

- 15 декабря 2012, 11:13

- |

К середине декабря индекс ММВБ прибавляет уже +4,31% за месяц. Хотя наш основной ориентир американский фондовый индекс S&P-500 все еще в минусе -0,18%. Данный факт говорит о том, что наш рынок наконец то начинает наверстывать упущенное. Ведь давно пора догонять американцев. Которые с начала года выросли уже на +12,4%. А индекс ММВБ только на +4,5% (индекс РТС +8,75%) .

К середине декабря индекс ММВБ прибавляет уже +4,31% за месяц. Хотя наш основной ориентир американский фондовый индекс S&P-500 все еще в минусе -0,18%. Данный факт говорит о том, что наш рынок наконец то начинает наверстывать упущенное. Ведь давно пора догонять американцев. Которые с начала года выросли уже на +12,4%. А индекс ММВБ только на +4,5% (индекс РТС +8,75%) .Для оценки перспектив сравнения нашего и американского фондовых рынков правильнее было бы использовать валютный индекс РТС. Но, поскольку валютная пара доллар-рубль сейчас стоит на уровнях 2001 года и за последние тринадцать лет вращалась только вокруг отметки 30 руб ±6%, то в данном исследовании валютной составляющей можно будет пренебречь. Рассмотрим более привычный рублевый индекс ММВБ.

В 2012 году соотношение ММВБ к S&P достигло линии поддержки четырехлетней давности. Падение этого показателя происходило с откатами ровно два года. Все это время наш рынок был гораздо хуже американского. Но сейчас вроде бы достигнуто какое-то дно. От которого в декабре пошел отскок вверх. Возможно даже формирование «двойного дна» и разворот вверх. Поэтому впоследствии наш рынок может стать устойчиво привлекательнее американского.

( Читать дальше )

Обещать не значит жениться:сказал Беня и нажал "sell"

- 13 декабря 2012, 01:01

- |

Кто бы сомневался! Все же просто, на куе 3 амеры не все лонги закрыли, ввиду упавших объемов… теперь все… идем вниз! В ноябре из зоны сопротивлений 1428-1432 сходил сип на 1360...! Куда придем теперь? Как я и предупреждал ранее амеры между ухудшеним экономики и поддержкой госдолга выбрали второе, пришла пора и амерам затянуть пояса… а значит еще сильнее возросла вероятность фиск.обрыва)

Кстати, на вечерке еще добавил шорт по 152 000 Всем удачи !

Кстати, на вечерке еще добавил шорт по 152 000 Всем удачи !

Будет ли контанго на S&P?

- 10 декабря 2012, 23:00

- |

На момент написания поста фьючерс на S&P-500 — 1418,

индекс S&P-500 — 1,418.51.

Последние 6 месяцев контракт с индексом были в беквордации.

Каковы ваши прогнозы?

Перейдет ли контракт в скором времени в контанго и будет ли это каким-либо сигналом?

индекс S&P-500 — 1,418.51.

Последние 6 месяцев контракт с индексом были в беквордации.

Каковы ваши прогнозы?

Перейдет ли контракт в скором времени в контанго и будет ли это каким-либо сигналом?

Fiscall cliff cлучится на 90%. Часть 2

- 10 декабря 2012, 11:08

- |

Итак, рассмотрим разные пути решения текущей американской проблемы, а именно секвестра бюджета (fiscal cliff). Начнем с плохого. Республиканцы и демократы, не находят компромисс, буджет порежут и, следовательно, рынки вниз! Конгресс прогнозирует следующее:

Рецессия… ВВП уменьшится более чем на 2%, падение экономики на 3%, за год рабочие места потеряют около 2 млн.человек, безработица увеличится c нынешних 7,7% до 9,1% к 2014г.

Но… при этом дефицит бюджета снизится вдвое с 1,1 трлн. $ в 2012г. до 641 млрд$ к 2014г.

Госдолг снизится с 73% в 2012г. До 58,8% к 2022г. (А это самое важное в текущей ситуации)

Дефицит бюджета будет снижаться до 2018г., потом может начать рости из-за увеличения кол-ва пенсионеров.

Если же компромисс будет найден, хотя без уступок республиканцам Белому Дому все же не обойтись (а значит все равно рынки вниз), то…все останется как есть. То есть так же хорошо, как пытаются представить сейчас американскую экономику, трубя об «оздоровлении», рисуя стату и замалчивая то, о чем не докладывают рядовому избирателю.

( Читать дальше )

Рецессия… ВВП уменьшится более чем на 2%, падение экономики на 3%, за год рабочие места потеряют около 2 млн.человек, безработица увеличится c нынешних 7,7% до 9,1% к 2014г.

Но… при этом дефицит бюджета снизится вдвое с 1,1 трлн. $ в 2012г. до 641 млрд$ к 2014г.

Госдолг снизится с 73% в 2012г. До 58,8% к 2022г. (А это самое важное в текущей ситуации)

Дефицит бюджета будет снижаться до 2018г., потом может начать рости из-за увеличения кол-ва пенсионеров.

Если же компромисс будет найден, хотя без уступок республиканцам Белому Дому все же не обойтись (а значит все равно рынки вниз), то…все останется как есть. То есть так же хорошо, как пытаются представить сейчас американскую экономику, трубя об «оздоровлении», рисуя стату и замалчивая то, о чем не докладывают рядовому избирателю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал