s&p500 фьючерс

ФРС - отлично

- 12 апреля 2021, 20:37

- |

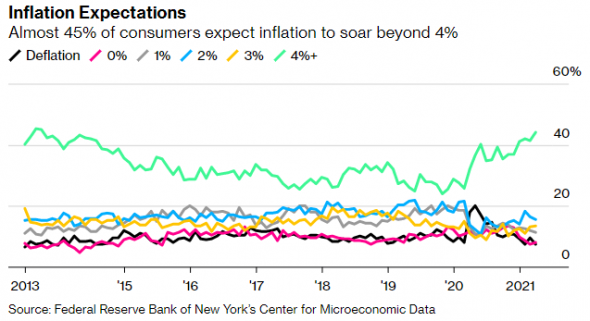

Согласно данным ФРБ Нью-Йорка, 44% опрошенных респондента ожидают инфляцию выше 4% в 2021 году.

☝🏻Инфляционные ожидания в США растут с каждым днём, а рост доходности казначейских бумаг перестал лететь вверх, а значит пока ФРС выполняет свою работу на отлично. Сдерживая рост доходности долгосрочных казначейских бумаг на фоне роста инфляционных ожиданий, ФРС оставляет кредиты в США доступными, а значит сохраняет и темпы расширения экономики👏🏻 я аплодирую стоя.

❗️Но помните, что эффект базы по экономическим данным (уже в апреле), будет пугать инвесторов более быстрым ужесточением монетарной политики, что будет негативно сказываться на рисковых активах.

🗣Буллрад представитель ФРС сегодня заявил, что пока о ужесточении политики рано думать, но у ФРС есть дорожная карта. 🤔Мы с вами можем только догадываться о том, что у ФРС в дорожной карте, но по ощущениям, безработица в США ниже 5% будет поводом для сокращения QE.

P.S. Автору нужен твой лайк! И заходи на огонёк в телегу — ТУТ

- комментировать

- ★1

- Комментарии ( 1 )

Вот вы Василия не смотрите, а зря!

- 12 апреля 2021, 09:15

- |

Не факт конечно, что он сам понимает что на рисунках показано, но главное, что рисунки эти в общий доступ попадают.

В данном случае была хорошая подборка по целям, куда в ближайший кипеш будет складываться американский рынок.

( Читать дальше )

Подноготная повышения американских налогов

- 12 апреля 2021, 00:16

- |

Думаю, что уже все знают о том, что Д.Байден собирается поднять в США налоги. Но думаю не все знают, до чего это может довести. Оказалось, что до недавнего времени под влиянием заголовков в СМИ у меня тоже сложилось неверное представление по этому вопросу. Сомнения зародились, когда появились новости, что Америка стала требовать ввести по всему миру минимальный корпоративный налог. И всякие зависимые от США территории и наднациональные структуры вроде МВФ дружно стали хвалить этот мудрый царевый указ. В наших новостях это было преподнесено как очередное свидетельство неадекватности нынешнего американского курса.

Стал разбираться более подробно. Любопытная картинка нарисовалась. Чем спешу и поделиться с читателями.

В СМИ почти любая информация подается сквозь призму борьбы демократов и республиканцев. Первые делают, другие вредят. И наоборот, вторые делают, первые вредят. Демократы при Б Обаме сделали тихоокеанское содружество, Д.Трамп оттуда вышел. Д.Трамп призывал покинуть НАТО, при Д.Байдене говорят о новом витке военного партнерства с Европой. Вот и с налогами. Д Трамп их понизил. А мы теперь их повысим, а точнее вернем на прежний уровень. Назло маме отморозим уши.

( Читать дальше )

Скоро конец оптимизму на фондовом рынке?

- 09 апреля 2021, 10:39

- |

Финал там такой:

«В освобожденном от ковида мире доходы перестают «выпадать» — то есть «владельцы денег», которые во время локдаунов не тратили их на путешествия, рестораны и пр., давая им возможность оседать на фондовых рынках, начинают их тратить — возвращают в потребительский оборот, изымая из оборота инвестиционного. Монетизированный спрос на инвестиционном рынке сокращается — активы продают и ФРС, и инвесторы, и те и другие выводят деньги с рынков. Под снижение цен активов легко подводится теоретическая база — благодаря росту налогов; вот уже Wall Street объясняет, почему рынки оказались переоценены.

Движение цен вниз приводит уже и более пассивных инвесторов к мысли продать свои инвестиции и зафиксировать прибыль — та же позитивная обратная связь, которая на фоне прихода денег вызывает сокращение предложения, теперь вызывает его рост.

( Читать дальше )

Риски на рынках. 2021г и 2008г: общее и различия. Опасность роста ставок ЦБ. Обвал на примере Archegos Capital Management

- 09 апреля 2021, 00:06

- |

(отношение рыночной капитализации к ВВП) рынки на историческом максимуме.

P/E S&P500 в 2,5 раза выше среднего исторического значения.

Весь мир идет в направлении американских индексов.

Не смотря на падение экономик, индексы США значительно выше начала 2020г. (до Пандемии).

Насдак по дневным.

( Читать дальше )

Анализ и прогноз S&P500

- 08 апреля 2021, 18:17

- |

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

( Читать дальше )

S&P500 прорубил 4000! Идём ещё выше?

- 08 апреля 2021, 16:38

- |

Добрый день!

Европейская валюта продолжает свой рост в направлении пробитого «психологического» уровня 1.2000, от которого отскок вниз наиболее вероятен:

Золото пробило нисходящий канал и остановилось в раздумьях. Пока можно ожидать откат к пробитому даунтренду и рост в сторону 1767.00. Хотя уровень 1767.00 пока видится интересным сопротивлением:

( Читать дальше )

Йеллен заявляет о планах повышения корпоративных налогов в США как: 《Есть политика, которая взаимовыгодна. Беспроигрышный вариант》

- 08 апреля 2021, 05:57

- |

Financial Times в своей последней статье пишет, что министр финансов США стремится привлечь на свою сторону бизнес, рекламируя рост ВВП благодаря плану Байдена по инфраструктуре на 2 трлн долларов.

Джанет Йеллен призвала корпоративную Америку принять «взаимовыгодное» повышение налогов для оплаты расходов на инфраструктуру, заявив, что план президента Джо Байдена в размере 2 трлн долларов приведет к увеличению валового внутреннего продукта на 1,6% к 2024 году.

Министр финансов США выступила с заявлением в среду, когда администрация Байдена пытается подавить негативную реакцию корпораций на свой последний экономический пакет, который направлен на вложение более 2 трлн долларов государственных инвестиций в экономику наряду с повышением корпоративных налогов примерно на 2,5 трлн долларов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал