s&p500

22 Августа Sun --> Virgo . S&P500

- 19 августа 2021, 04:29

- |

Green Covid Cross. 90* точка отсчета 19 Фев.2020 (Юго-Восток) Pre Covid TOP. 3393

24 Августа ровно 180* напротив 19 Февраля 2020. Топ. В этом году Топ был 16 Февраля -3950, поэтому сдвигаем на 2-3дня координаты- получаем

21 Августа --90* от даты ---> цена 4346 Это вероятное лоу на этой неделе.

16 Февраля — 16 Августа. Top to Top. 7 mo.

Также любопытно, закрытие 23 Июля -пятница 4411.79 (SUN --> LEO) / а через 3 дня SUN --> VIRGO (22 Августа) -поэтому я не исключаю отскок с минимумов 4350 и закрытие Пятницы или Понедельника на цифре 4411. Вернулись на исходную.

22 Августа- Воскресенье, поэтому возможно эту цифру увидим в ПН.

Если считать с вершины ATH 4480 down 180* ---> 4347. Здесь я вижу завершение первой части коррекции. Рынок серьезно болен (McClellan etc)- поэтому я не вижу в данном случае быстрого возврата на исторические максимумы.

Тест Уровня SP500.

- 18 августа 2021, 23:31

- |

Сегодня 18.08.2021 было достаточно хорошее закрытие индекса, необходимо протестировать уровень 4380.

( Читать дальше )

S&P 500 Пройдем сегодня ниже 4400?

- 18 августа 2021, 22:33

- |

S&P 500 Пройдем сегодня ниже 4400?

Когда будет следующий медвежий рынок? Три Вещи Расскажут Вам

- 18 августа 2021, 19:16

- |

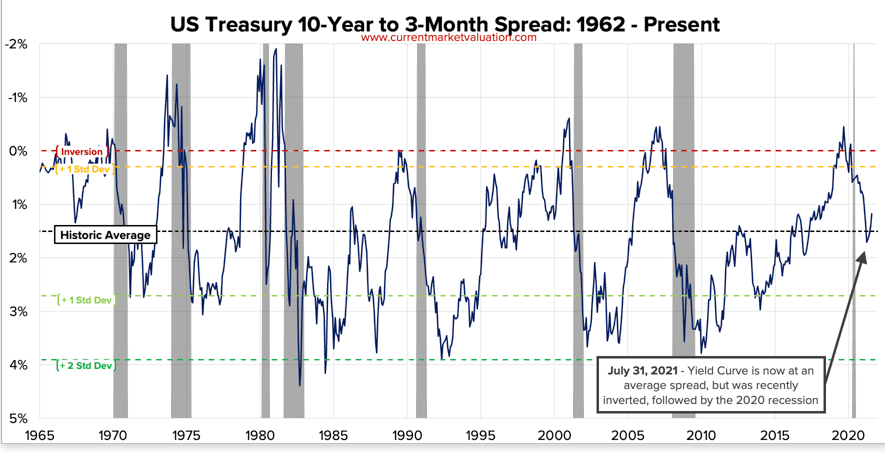

Статья перевод с zerohedge.com раскрывает развитие движений на фондовом рынке и экономической ситуации с точки зрения рынка долга, который является одним из главных катализаторов всех происходящих процессов. Единственное, можно не согласиться с их выводом: нет никаких признаков рецессии и “нет инверсии”. Если посмотреть на график ниже, то всё это началось ещё в августе 2019-го, когда доходность 3-ёх месячных облигаций превысила 10-ти летки. В сентябре были проблемы на рынке РЕПО и ФРС уже тогда стала наращивать баланс, всё это уже указывало на серьёзные трудности. Covid стал только “последней каплей”, система была готова к такому повороту .

Последние полтора года мы наблюдали только локальный отскок в развивающемся мировом кризисе, и следовательно инверсия уже была и рецессия никуда не делась ( смотреть на зелёные уровни) .

( Читать дальше )

Нефть и диверсификация. Повышаем эффективность инвестиций в S&P 500

- 18 августа 2021, 13:40

- |

В предыдущем посте (https://smart-lab.ru/blog/715270.php) мы рассмотрели простую стратегию на нефтяных фьючерсах. Суть стратегии заключается в том, чтобы открывать длинные позиции, если ожидается рост экономики. Ожидания по экономическому росту были аппроксимированы опережающим индикатором от Организации экономического содружества и развития. Стратегия показала хорошие результаты, позволив значительно увеличить размер депозита при том, что за рассматриваемый период цена нефти возросла незначительно. Сегодня мы посмотрим, что будет, если скомбинировать стратегию и вложения в акции.

При составлении инвестиционного портфеля необходимо использовать все возможности для получения максимальной доходности при минимально возможном риске. Как правило, такой результат достигается путем диверсификации. Сегодня мы покажем, как ранее представленная стратегия на нефти повысит эффективность сделанных инвестиций, на примере вложения в индекс S&P 500.

̶С̶т̶у̶п̶и̶л̶и̶ Купили и держим индекс американских компаний. Если стратегия на нефти дает сигнал на покупку, то разбавляем наш непатриотичный портфель нефтью в соотношении 50/50 (то есть, одна половина портфеля составляет S&P500, а другая – нефть). Когда стратегия на нефти дает сигнал выйти из длинной позиции, то наш портфель становится индексом S&P 500 на все 100%.

( Читать дальше )

Влажные мечты или сколько нужно скорректнутся S&P, чтобы оформить нормальный разворот?

- 18 августа 2021, 13:39

- |

Всем салам!

Две недели прошло, но коррекцию не нарисовали. Не повод отчаиваться медведю решил я, и по новой строю планы для шорта S&P. В общем план такой, минимум 4% падения одним импульсом и можно пробовать торговать разворот. Но желательно рисануть импульс вниз -9%, тогда глобальная коррекция будет куда глубже, профит побольше.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал