s&p500

Sp500

- 06 января 2018, 11:09

- |

Последний сигнальный пост по теме SP500 перед закрытием блога......

Ну что трейдуны ......,?!!!!!! Кто рискнет ?????? И заработатет на SP500.........

Хочешь БАБЛА ? А все просто… очень просто....

Есть волшебная кнопка… она называется BUY SP 500

Бай… все время бай....... выкуп любых проливов… по рынку… лимитками… похрену как.......

BUYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYYY SP500000000000000000000000000000000000000000

НЕ ПОВТОРЯЙ ОШИБОК ВАСИЛИЯ!!!

- комментировать

- Комментарии ( 1 )

Когда начнется коррекция S&P500? Через 365 миллионов лет.

- 06 января 2018, 06:02

- |

Уолл Стрит наносит ответный удар по Биткоину- Dow Jones = 25,000!!

Биткоин зажат и уходит в боковик, как следствие исчезает из финансовых вечерних новостей.

Таково начало 2018 года. Неполная торговая неделя.

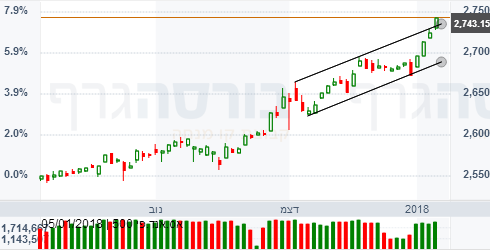

Последний шанс зайти в лонг на проливе был в прошлую пятницу в последние 30минут торговли в 2017 году, когда S&P резко обвалился и достиг цели, (первая цель была 2673-74 вторая 2653)

Все цели по S&P, Russell2000, SOX, NDX100 были выполнены к закрытию или в первые 15мин Afterhours. ....29 декабря между 3й и 4й рюмкой — я так и не решился добавить IWM, остался лишь с небольшой позицией в Russell2000.

70 пунктов спустя. 2743 S&P. Теперь возникает у многих вопрос когда же ждать коррекции? Не думаю, что мы увидим нечто большее чем откат в 2-3% до Мартовской экспирации.

Надо отметить, что пока даже нет начала отсчета т. н. негативной дивергенции. После которой еще может пройти неделя или две.

Итак, первые сигналы к развороту-

( Читать дальше )

S&P 500

- 05 января 2018, 19:52

- |

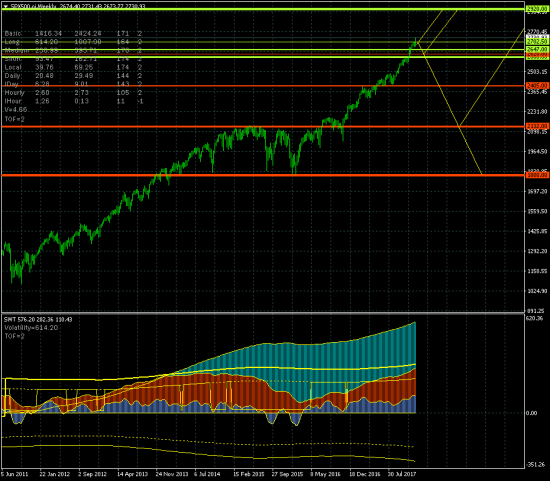

Понимаю, что в нынешние времена это уже признак дурного тона писать про возможную коррекцию на американском рынке акций, но тем не менее держать в голове такой расклад необходимо, т.к. снижение цен на акции в США повлечет за собой падение всех мировых рынков.

Доходность 2-х летних гособлигаций США превысила дивидендную доходность индекса S&P500 (см. картинку внизу). Что это значит на практике? У инвесторов есть следующий выбор, вложить свои деньги в самый надежный инструмент в мире и не рискуя ничем получать почти 2% годовых, или же вкладывать деньги в американский рынок акций, где дивидендная доходность уже ниже, чем в 2-х летних гособлигациях США. Пока что инвесторы вкладывают деньги в рынок акций и дивидендная доходность их судя по всему мало интересует. Всех интересует непрерывный рост стоимости акций. Явно надувается огроменный пузырь. Кто-то должен будет заплатить за этот банкет. Сильная коррекция может произойти уже в первом квартале этого года. Подробнее про такой расклад писал в телеге https://t.me/MarketDumki/65

( Читать дальше )

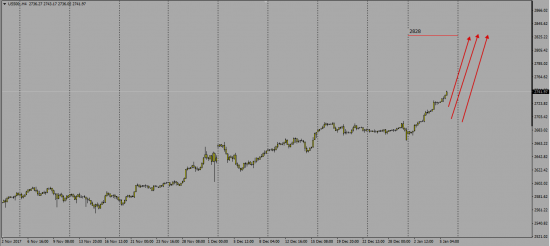

SP500. Рынок продолжает рост к цели на уровне 2920.

- 05 января 2018, 13:24

- |

Все тренды вверх.

Рынок прорвал краткосрочное сопротивление 2702.50 продолжая рост к цели основного тренда на уровне 2920.

Вариантов значимой коррекции и тем более разворота пока что не просматривается (линии возможных движений остались от предыдущего построения, когда индекс находился внутри ключевого канала 2620-2702.50). Уровни поддержки (оранжево-красный цвет) нуждаются в незначительной корректировке, которую проведем немного позднее, сейчас это не актуально.

Золото. Gella&Vladimi®. 2018!

- 05 января 2018, 11:33

- |

и он сможет выжить в любой ситуации.

И.В.Гете.

Всем привет и трям! С наступившим 2018 и наступающим Рождеством!

Дико звиняемся за задержку, немного запутались, кто сегодня пишет топик (нас же трое!!!). Ну не важно — в общем, сегодня с вами я!

Почти отгуляли праздники, осталось только Рождество и Старый Новый Год — и можно сказать, январь мы пережили.

Не знаю, кто и как, я сча рынкет не торгую, потому что… то гости, то сама в гости, в общем никакого рабочего настроения. Но графики уже можно посмотреть, и хотя бы прикинуть а шо они там на тонких рынках утворили!

Золото (GOLD). Посмотрела графики… ыыы… это называется «матьмояженщина!» О_о. Но в принципе, с учетом тонкого рынка, рождествнских каникул и аще, на картинке всё достаточно логично смотрится. Нарисовала уровни (на Д1), по которым сейчас можно что-то планировать.

( Читать дальше )

S&P 500. Чего ждать

- 04 января 2018, 13:25

- |

Талеб мне друг, но истина дороже.

- 04 января 2018, 12:23

- |

Но сегодня хочу поведать в чем мы с Талебом различаемся, несмотря на удивительное сходство в методах торговли, но не воззрениях.

Не стану разбирать по полочкам его хрестоматийные книги, с говорящим названием — "Одураченные случайностью", примером которых стал он сам. Поясню… но начну издалека. С использованием открытых источников в инете, но своими комментариями.

Пенсионные фонды не разоряются в кризисы потому, что защищают позиции, покупая опционы. Что хорошо в торговле опционами, так это то, что вы можете, изучив историю инструмента, вычислить риск того, что цена в ближайшем будущем изменится не в вашу пользу, и понять, есть ли смысл в инвестициях. Такими расчётами в инвестиционных банках обычно занимаются бывшие физики из России, математики из Китая и программисты из Индии. На Уолл-стрит таких специалистов называют «квантами».

( Читать дальше )

Вопрос к сообществу Смартлаба. Продолжение.

- 03 января 2018, 22:57

- |

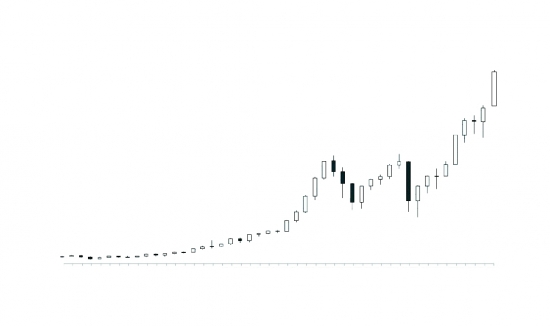

Вчера я предложил уважаемому сообществу Смартлаба рассмотреть реальный график одного реального финансового инструмента с целью определить какую рыночную позицию (лонг или шорт) в текущий момент исходя из этого графика, будет наиболее безопасным и правильным открыть в этом финансовом инструменте.

Вот предложенный вчера к обсуждению график:

Благодарю всех, кто принял активное участие в обсуждении поставленного вопроса.

Пора подвести краткие итоги:

За открытие позиции «шорт» высказались 7 участников обсуждения (14%):

Святослав Нефтянщиков

Владимир Спицын

Андрей Андреичъ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал