spy

Ожидать ли всплеска волатильности?

- 11 марта 2019, 13:24

- |

Как мы и ожидали, SPY формирует откат от сопротивления 280.00 – нон-стоп ралли подошло к концу и S&P 500 закрылся ниже своей 10-дневной скользящей средней впервые за 41 день. Краткосрочные перспективы в настоящее время неоднозначны, ни быки, ни медведи не имеют сильных преимуществ. VIX после значительного падения за последние несколько месяцев начинает формировать локальное дно.

50 по RSI является важным значением для формирования импульса:

- Когда RSI выше 50, рынок находится в восходящем тренде.

- Когда RSI ниже 50, рынок находится в нисходящем тренде.

Транспортный индекс Доу-Джонса падал 9 дней подряд. Это самая длинная убыточная серия с февраля 2009 года. Транспортники наиболее чувствительны к сменам настроения на фондовом рынке и часто выступают опережающим индикатором коррекции рынка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Экономика США показывает реальные признаки слабости?

- 05 марта 2019, 10:50

- |

Привет, Друзья!

На прошлой неделе рынок не показал сильных движений. Nasdaq продемонстрировал лучший перфоманс и за неделю вырос всего на 0,88%. SPY вырос на 0,45% и все еще колеблется у своего сопротивления по 280,00. Тем не менее SPY растет 10 неделю подряд, демонстрируя сильный моментум. Такой V- образный разворот является бычьим признаком с потенциалом роста в следующие 2-3 квартала. Макроэкономические показатели немного ухудшилось, но этого явно недостаточно, чтобы спровоцировать полномасштабную рецессию и медвежий рынок. Сейчас отсутствие значительного макроэкономического ухудшения – это уже хороший знак для акций в 2019 году.

Фундаментальные факторы определяют среднесрочную, технические характеризуют краткосрочную перспективу фондового рынка. И вот что мы имеем:

- Долгосрочный потенциал фондового рынка: соотношение risk-reward постепенно перестают быть бычьими.

- Среднесрочный потенциал (следующие 6-9 месяцев) более бычий, чем медвежий.

- Краткосрочный потенциал демонстрирует нарастающую перспективу коррекции и небольшой медвежий настрой.

( Читать дальше )

В портфеле есть SPY. От падения SPY хеджируюсь покупкой VXXB. Вопрос, а есть ли варианты (кроме продажи верхних колов) хеджирования от топтания на месте SPY ? Кто как хеджируется ?

- 03 марта 2019, 14:18

- |

Безоткатное ралли 30 дней подряд, чего ожидать от такого рынка?

- 18 февраля 2019, 15:47

- |

Привет, Друзья!

Ралли по S&P500 продолжается в режиме нонстоп, восьмая подряд “зеленая” недельная свеча, цена уже закрепилась выше 200 ма, завлекая в движение новых покупателей, но макроэкономические показатели понемногу ослабевают. По состоянию на пятницу, S&P500 был выше своего 10-дневного скользящего среднего значения в течение 30 дней подряд. Такая мощная ценовая динамика индексов оставляет высокую вероятность отката. Однако волатильность продолжает снижаться. По состоянию на пятницу, VIX закрылся ниже 15, впервые за более чем 4 месяца.

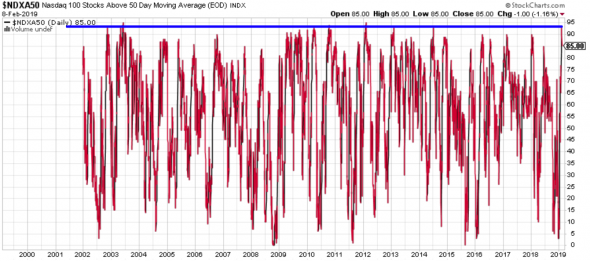

Индикатор NASDAQ Breadth так же силен как SnP500: более 90% акций NASDAQ 100 находятся выше своих 50 dma

( Читать дальше )

Как настроение инвесторов влияет на тенденции рынка?

- 04 февраля 2019, 16:44

- |

Привет, Друзья!

Все таки, какую существенную разницу в динамике, может показывать рынок. В то время как декабрь прошлого года был одним из худших за последние десятилетия, январь показал лучший результат за 32 года: индекс Dow на +7,17%, S&P на +7,87%, Nasdaq на +9,74% и Russell 2000 Small-Cap вырос на +11,19%. Ключевые индексы демонстрируют уже 6-недельный рост! “Уступчивый” ФРС (недавно подчеркнутой “голубинной” риторикой), активный сезон отчетов и растущий оптимизм в отношении того, что сделка между США и Китаем будет заключена, зажгли рынок.

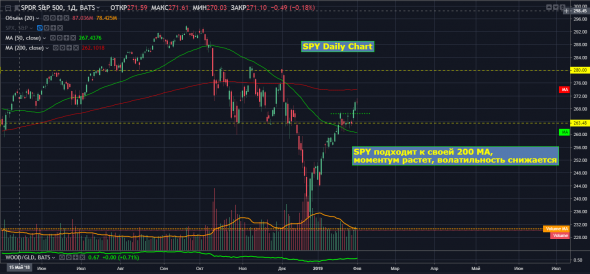

С начала сезона отчетов, 70% компаний входящих в SnP500 “побили” свои значения EPS. Дневной график SPY – очень сильный, цена подходит к 200-дневную MA – линии, которая часто разделяет медвежий и бычий рынки. 10-дневная и 20-дневная EMA пересели 50-дневную EMA, импульс растет, а волатильность снижается. Многие акции сформировали All-Time High и самое время задаться вопросом: будет ли Февраль, хотя бы отчасти таким прибыльным, как Январь? Или настало время для коррекции и теста уровней поддержки?

( Читать дальше )

Кто выигрывает от поднятия процентных ставок ФРС? Watch List акций для “BreakOut Stock Strategy”

- 29 января 2019, 11:58

- |

Привет, Друзья!

SPY вырос примерно на 16% от минимума конца декабря. Цены пробили 50-дневную MA семь дней назад и с тех пор консолидируются между 260 и 267. Все технические признаки указывают на дальнейшее движение вверх: краткосрочные EMA растут, 10-дневная EMA пересекает 50-дневную EMA, скоро и 20-дневная MA пересечет 50 МА. Консолидация также хороший знак – это указывает на то, что трейдеры делают паузу без распродаж.

Но что происходит с S&P 500, когда цена в течении 3 последних недель января находится ниже 200 ма?

Фондовый рынок США хорошо себя чувствовал в течение всего января 2019 года. Но поскольку Earnings season начался и цены находятся ниже 200-дневной скользящей средней, сохраняется высокая вероятность отката.

Если S&P500 находится под 200 ма к началу Earnings season:

( Читать дальше )

Market Mover, о котором никто не говорит

- 22 января 2019, 09:49

- |

Привет Друзья!

SPY сформировал «V-образный» разворот, без труда пробил сопротивление 163.50 (отыграв уже 50% всей коррекции) и вернулся в диапазон октября-ноября, закрыв неделю выше 50 МА. Это хороший сигнал, чтобы увеличить экспозицию по equities и продолжить подбирать диверсифицированный портфель из сильных моментум акций.

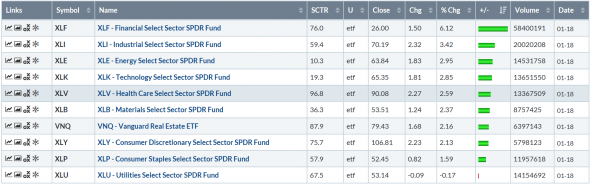

За прошедший квартал ротация секторов сигнализировала о завершении рыночного цикла, однако сейчас это меняется. Давайте рассмотрим динамику секторов на прошлой неделе:

( Читать дальше )

Скорость восстановление S&P 500 в 1998 и 2011 годах.

- 16 января 2019, 08:35

- |

В 1998 году S & P достиг дна 8 октября после падения на 22%, а к 24 ноября поднялся на 29% до новых максимумов.

На другом медвежьем рынке (2011 г.) ему понадобилось чуть больше времени, минимум 4 октября 2011 г. (снижение -21%), новый максимум к концу февраля 2012 г.

( Читать дальше )

Почему такая паника инвесторов вселяет бычий настрой?

- 23 декабря 2018, 18:11

- |

Волатильность продолжает быстро расти и инвесторы становятся все более эмоциональными и настроенными на медвежий рынок, но для меня это наоборот, один из признаков возможного оптимизма, я объясню почему, но сначала рассмотрим некоторые из индикаторов рыночного сантимента.

Вы можете найти признаки медвежьего настроения и скептицизма инвесторов, смотря новости, читая блоги и мнения паблик гуру. Но есть также несколько индикаторов, которые дают хорошее представление о настроениях на рынке. Одним из таких является показатели AAII (Американская Ассоциация Индивидуальных Инвесторов. В конце прошлой недели они заявили, что медвежьи настроения, которые измеряются как ожидание падения цен на акции в течение следующих шести месяцев, выросли на 18,4% до 48,9% всего за неделю. AAII отметил, что 48,9% является самым высоким медвежьим показателем с апреля 2013 года, а также отмечает 10-ю неделю подряд, когда медвежьи настроения были выше исторического среднего уровня. Точно так же AAII заявила, что «бычьи» настроения, которые измеряются как ожидание роста цен в течение следующих шести месяцев, упали на 17% до 20,9%, самого низкого уровня с мая 2016 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал