x5 retail group

ДТС №3: Как заработать на дивидендах Х5 26.05.2021

- 27 мая 2021, 09:18

- |

ДТС №3: Как заработать на дивидендах Х5 26.05.2021

Введение

26.05.2021 последний день с дивидендами торговались акции Х5 (FIVE). Уже в четверг 27.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Сегодня последний день, когда X5 торгуется с годовыми дивидендами

- 26 мая 2021, 10:15

- |

26 мая – последний день, когда можно купить депозитарные расписки X5 Retail Group и получить дивиденды за 2020 год, если сохранить бумаги в портфеле. Экс-дивидендная дата назначена на 27 мая, дата составления реестра акционеров для выплаты дивидендов – 28 мая. Дивиденды подлежат выплате в течение 45 дней с даты проведения Общего собрания акционеров, т. е. до 25 июня 2020 года.

Налог по этой выплате составит 15%.

Дивиденды за 2020 год составляют 110,49 руб. на ГДР. С учетом выплаты за 9 месяцев прошлого года дивидендная доходность ГДР X5 сейчас превышает 8%.

Поддержание высокого уровня дивидендных выплат – один из приоритетов X5. В прошлом году мы перешли на выплаты два раза в год, что позволило увеличить дивиденды почти на 70%. Таким образом, дивиденды за 2020 год стали рекордными в истории компании. И это не предел: по итогам 2021 года видим возможность увеличить дивиденды на 10% от уровней 2020 года.

Напомним, что основанием для выплаты дивидендов является показатель чистый долг/EBITDA ниже 2.0х по IAS 17. За 2020 год он составил 1.67х, что является очень комфортным уровнем для компании. А в I квартале 2021 года долговая нагрузка снизилась еще больше – до 1.6х.

ДТС №1: Как заработать на дивидендах Х5 26.05.2021

- 26 мая 2021, 08:27

- |

ДТС №1: Как заработать на дивидендах Х5 26.05.2021

Введение

26.05.2021 последний день с дивидендами торгуются акции Х5 (FIVE). Уже в четверг 27.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

Теория заговора

- 20 мая 2021, 17:04

- |

Анализируя рынок каждый день, невольно начинаешь на подсознательном уровне замечать различные закономерности. А потом череду этих случайностей начинаешь объединять в структуру и выводить причинно-следственные связи. Так уж устроен наш мозг. Человек ищет закономерности везде, даже в случайных числах. Для этого даже термин специальный придумали — апофения.

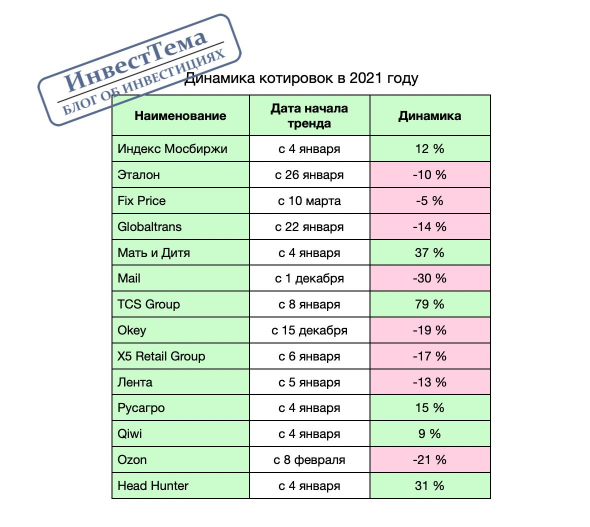

Но мы не про науку, мы про рынок. Так вот, в начале 2021 года я начал замечать, что как бы не рос наш рынок, ряд компаний начали стагнировать. Причем, по некоторым эмитентам видимых причин для этого нет. Просто начали заливать акции, пробивая любые сильные уровни поддержки.

А точнее даже не акции, а именно расписки. Сегодня хочу составить сводную таблицу, в которой сравним Индекс Мосбиржи и ряд расписок, торгующихся на ней. Надеюсь, что такое депозитарные расписки вы знаете. А если нет, то продуктом компании Alphabet Inc. пользоваться умеете.

( Читать дальше )

Х5 Retail Group не подтвердила планы создания "Пятерочки" эконом-класса

- 19 мая 2021, 15:21

- |

Х5 не рассматривает возможность запуска отдельного эконом-формата «Пятерочки».

Сейчас в пилотном проекте только один hard discounter, это «Чижик», и не планируется тестирование аналогичных форматов под другим брендом.

Х5 продолжает развивать «Чижик» в соответствии с ранее озвученными планами — к концу мая будет 10 магазинов формата hard discounter преимущественно в Москве и Московской области.

источник

Агрегатор Х5 Retail «Около» теперь работает в крупных городах России

- 19 мая 2021, 12:59

- |

Сервис работает в Санкт-Петербурге, Воронеже, Нижнем Новгороде, Казани, Краснодаре и Ростове-на-Дону.

Среднее время доставки из «Пятёрочки» и «Перекрёстка» составляет порядка 45 минут, стоимость – 99 рублей.

При реализации сервиса «Около» привлекает партнёров, в том числе профессиональные курьерские службы, которые специализируются на сегменте продуктов.

источник

Почему Магнит и X5 не растут и когда это закончится

- 19 мая 2021, 11:36

- |

С начала года акции фуд-ритейлеров снижаются. Это происходит на фоне перетока капитала инвесторов в циклические компании.

При этом компании фуд-ритейла продолжают оставаться инвестиционно привлекательными — торгуются с двухзначной недооценкой и интересной дивдоходностью по итогам 2021 г. (на уровне 8-10%).

В статье расскажем:

- как обстоит ситуация с динамикой потребительских расходов и LFL продаж;

- о том, подходящий ли сейчас момент инвестировать в акции сектора.

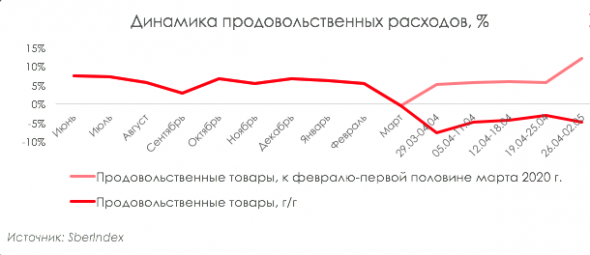

Рост расходов на продовольствие замедляется из-за высокой базы 2020 г.

По данным Sberindex, в апреле снижение расходов на продовольственные товары составило около 5% г/г. Это обусловлено высокой базой апреля прошлого года, когда был карантин на фоне COVID-19 и потребители ходили преимущественно в магазины у дома. При этом, если смотреть нормализованную динамику к уровню до пандемии (февраль-первая половина марта 2020 г.), расходы на продовольствие продолжают расти.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 19 мая 2021, 08:21

- |

Санкт-Петербургская биржа спешит на IPO. Размещение может состояться этой осенью

Санкт-Петербургская биржа может выйти на IPO уже осенью, хотя ранее планировала сделать это в 2022 году. Выбран основной организатор размещения и обсуждаются ориентиры по стоимости биржи — более $1,8 млрд в целом за группу. Эксперты полагают, что биржа может спешить из-за хорошей конъюнктуры на зарубежных площадках и предстоящих законодательных изменений по допуску розничных инвесторов к финансовым инструментам.

https://www.kommersant.ru/doc/4816894

«Траст» продает 9% ВТБ. Участники рынка считают, что не обошлось без якорного инвестора

Банк «Траст» 18 мая выставил на продажу принадлежащие ему 9% акций ВТБ. Этот пакет акций банк непрофильных активов приобрел на средства ЦБ у банка «ФК Открытие». По данным “Ъ”, цена размещения может составить 4,26 коп. за акцию, что означает более чем 9-процентный дисконт к цене закрытия основной сессии на Московской бирже. В случае реализации всего пакета «Траст» получит прибыль около 6 млрд руб.

https://www.kommersant.ru/doc/4817021

BCG назвала самые доходные для акционеров компании России

Российские компании оказались в числе лидеров в нескольких отраслях в рейтинге по созданию акционерной стоимости, составленном BCG.

https://quote.rbc.ru/news/article/60a3982b9a7947c86ae4bcb9

( Читать дальше )

Магнит, магнит.. лучше посмотрите на новую эмблему Х5!

- 18 мая 2021, 16:01

- |

В логотипе больше не используется слово «retail». Новый логотип отражает выход бизнеса группы за пределы рынка ритейла и работу на более широком рынке еды, сообщила компания. Вместо оранжевой стрелки в логотипе X5 Group появился зеленый листок, символизирующий фокус на устойчивом развитии, свежесть, здоровье и заботу об экологии. «Устремленность листка вверх показывает лидерство, быстрый рост и развитие», — отмечает X5.

А я предлагаю вам посмотреть при этом на логотип Сбера! Нахожу нечто общее...

Мне представляется, что если ВТБ приобрел Магнит, то почему бы Сберу не приобрести Х5!

Вот такие вижу перспективы в русле последних тенденций по укрупнению торговых сетей!

Так властям легче и проще будет проводить политику по ценообразованию.

X5 Retail Group будет доставлять непродовольственные товары сторонних продавцов

- 14 мая 2021, 20:27

- |

В годовом отчете X5 говорится:

Мы запустили агрегатор доставки в IV квартале 2020 г., начиная с Москвы. Основными поставщиками продуктов будут «Пятёрочка» и «Перекрёсток», и в будущем добавим новых клиентов-поставщиков из сегмента Horeca, фармацевтики, а также представителей непродуктового ритейла, чтобы охватить большинство ежедневных потребностей через экспресс-доставку

К концу 2021 г. «Около» планирует привлечь к сотрудничеству «несколько сотен» сторонних продавцов. Компания при этом рассчитывает, что к концу года оборот внешних продавцов составит до половины всего оборота сервиса «Около».

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал