Блог им. Sid_the_sloth

Самый честный обзор. Новые облигации: Магнит 005Р-01

- 16 января 2025, 08:38

- |

Первым из крупных эмитентов в 2025 году на долговой рынок выползает «Магнит». Ритейлер оставил инвесторов без анонсированных зимних дивидендов, зато решил подкинуть немного купонов.

👉Выпуск с этим номером должен был разместиться ещё в декабре как флоатер (делал подробный обзор), но что-то пошло не так, и его решили переформатировать в фикс. Представляю самый лучший фирменный разбор.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ИНК_Капитал, АПРИ, ЭН+_Гидро, Миррико, РЕСО_Лизинг, Кокс, Позитив, Новые_Технологии, Магнит, ЭР_Телеком, Россети_МР, Полипласт.Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🛒А теперь — погнали смотреть на новый выпуск Магнита!

🏪Эмитент: ПАО «Магнит»

🛒Магнит — одна из ведущих розничных сетей в России наряду с X5 Retail Group. Основана в 1994 г. в Краснодаре Сергеем Галицким, владевшим и управлявшим компанией до 2018 года. С 2021 г. крупнейший акционер —инвестиционная компания Marathon Group Александра Винокурова. К слову, А. Винокуров — это зять главы МИД РФ Сергея Лаврова, на минуточку.

Всего у компании порядка 30 тыс. торговых точек в 67 регионах России, включая магазины «Дикси». Долгое время борется за 1-е место в секторе с X5 Group. Ежедневно Магнит обслуживает около 17 млн человек. Меня тоже обслуживает, ведь на бирже я покупаю акции, а в Магните — по акции😎

🏛️«Магнит» — старожил на Мосбирже, компания вышла на IPO с тикером MGNT ещё в апреле далекого 2006 года.

⭐Кредитный рейтинг: AAA «стабильный» от АКРА — наивысший.

💼Сейчас на Мосбирже торгуется 5 выпусков облигаций компании общим объемом более 90 млрд ₽: классические выпуски Магнит 4Р01, 4Р03 и 4Р05, а также флоатеры Магнит 4Р06 и 4Р07.

Облигации ПАО «Магнит» на Мосбирже. Данные от 16.01.2025. Источник: сайт Мосбиржи

📊Финансовые результаты Магнита

Из самых свежих сейчас доступен отчет МСФО за 6 мес. 2024 года:

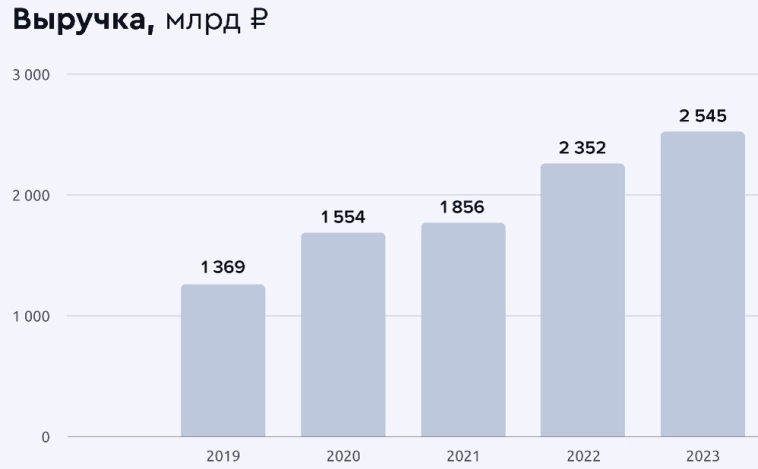

✅Выручка в 1П2024 — 1,46 трлн ₽ (+19% год к году). Чистая розничная выручка увеличилась на 20,3% г/г до 1,4 трлн ₽. За весь 2023 г. общая выручка увеличилась на 8,2% г/г — до 2,54 трлн ₽. Продуктовая инфляция позитивно отражается на выручке за счет роста среднего чека на 4,8%.

🔻Показатель EBITDA — 77,2 млрд ₽ (-5,6% г/г). Рентабельность по EBITDA (ROE) составила 5,3% против 6,7% в январе — июне 2023 года. За весь прошлый год EBITDA выросла на 3,6% по сравнению с 2022-м до 166 млрд ₽. ROE в 2023 г. был равен 10,6%.

🔻Чистая прибыль — 22,4 млрд ₽ (-40% г/г). Причины резкого падения — отрицательная курсовая переоценка, рост расходов на логистику и увеличение затрат на оплату труда. Это на фоне высокой базы 2023 г.: в нем прибыль Магнита взлетела в 2,1 раза и достигла рекордных 58,7 млрд ₽.

Выручка Магнита за 5 лет. Источник: данные эмитента, сервис Газпромбанк Инвестиции

🔻Чистый долг распух на 89,5% год к году до 221 млрд ₽. Долговая нагрузка по показателю Чистый долг/EBITDA LTM увеличилась до 1,4х — в целом немного, но в 2 раза выше, чем год назад. Высокие ставки привели к росту расходов на обслуживание долга на 25%, что давит на маржинальность.

👉За полгода Магнит открыл 944 магазина, увеличив торговую площадь на 323 тыс. кв. м.

👉Сопоставимые продажи (LFL, без учета новых магазинов) увеличились на 10,7%, сопоставимый средний чек вырос на 9,9%, покупательский трафик — на 0,7%.

Источник: отчет ПАО «Магнит» по МСФО за 6 мес. 2024

⚙️Параметры выпуска

● Название: Магнит-БО-005Р-01

● Номинал: 1000 ₽

● Объем: от 5 млрд ₽

● Погашение: через 1,3 года

● Купон: до 22%

● Выплаты: 12 раз в год

● Амортизация: нет

● Оферта: нет

● Рейтинг: AАА от АКРА

● Только для квалов: нет

👉Организаторы: БК РЕГИОН, РСХБ.

⏳Сбор заявок — 16 января, размещение на бирже — 24 января 2025.

🤔Резюме: че-т не притягивает

🛒Итак, Магнит размещает классический выпуск объемом от 5 млрд ₽ на 1,3 года с ежемесячными купонами, без амортизации и без оферты.

✅К надежности вопросов нет: крупнейший федеральный ритейлер с наивысшим кредитным рейтингом AAA.

✅Достойные операционные результаты. Выручка увеличилась в 2 раза за последние 5 лет. Магнит продолжает экспансию в регионах и открывает всё больше новых точек, инфляция играет на руку росту выручки.

👉Средненькая доходность. Купон 22% не вызывает инвестиционного возбуждения. Если вдруг ключевую ставку в этом году ещё поднимут, то доходность выпуска станет совсем скучной.

⛔Растущий долг. После высокой базы 2023 г., EBITDA и чистая прибыль упали, а долг наоборот вырос. Долговая нагрузка по итогам 1П2023 была 0,7х, по итогам 2023 г. — 1,0х, а по итогам 1П2024 — уже 1,4х. Пока уровень низкий, но тенденция настораживает.

💼Вывод: надежный и прозрачный короткий выпуск, но на этом плюсы заканчиваются. Слишком «вкладообразно», однако при этом на вкладах сейчас можно найти условия поинтереснее.

Даже рейтинг ААА и ежемесячный купон не вызывают лично у меня желания участвовать в размещении. Хотя, если купон не снизят и покупать на ИИС — может быть, для кого-то и норм в качестве короткой защитной бумаги.

🎯Другие свежие фиксы: РЕСО-Лизинг БО-23 (рейтинг АА-, купон 24,5%), Новые технологии 1Р2 (A-, 27,5%), Томская обл. 34072 (BBB, 26%), ПСБ Лизинг (АА-, 25%), Рольф 1Р5 (А, 26%), Промсвязьбанк 3Р10 (ААА, 22,5%).

👉Подписывайтесь на мой телеграм — там все обзоры, качественная аналитика, новости и инвест-юмор.

📍 ТОП-7 коротких облигаций с доходностью выше 27% (зима 2025)

📍 Подборка ЛУЧШИХ СВЕЖИХ облигаций (январь 2025)

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

теги блога Sid_the_sloth

- 2023

- 2024

- CNY

- IBO

- IMOEX

- IPO

- IPO 2024

- MOEX

- Sber

- акции

- Акции РФ

- амортизация

- банки

- банковский сектор

- брокеры

- ВДО

- вклады

- ВТБ

- второе дно в подарок

- выход на IPO

- выход на биржу

- Газпром

- денежно-кредитная политика

- дивидендная политика

- Дивидендные акции

- дивиденды

- длинные ОФЗ

- дневник инвестора

- дневник сделок

- доллар

- застройщики

- золото

- идеи в акциях

- идеи для инвестиций

- Индекс МБ

- Индекс МосБиржи

- инфляция

- итоги года

- Итоги месяца

- Итоги недели

- ключевая ставка

- Ключевая ставка ЦБ РФ

- корпоративные облигации

- коррекция

- коррекция на рынке

- купонные выплаты

- купонный доход

- купоны

- купоны по облигациям

- лизинг

- лизинг авто

- лизинговые компании

- личная история

- Личный блог

- личный опыт

- марафон

- металлургический сектор

- мои позиции

- МосБиржа

- мсфо

- недвижимость

- недвижимость в РФ

- Новости

- обзор компании

- обзор рынка

- Облигации

- Облигации РФ

- отчет МСФО

- отчетность

- отчетность компаний

- отчеты МСФО

- отчёт

- офз

- пассивный доход

- первичное размещение

- первичное размещение облигаций

- переменный купон

- плавающая ставка

- Подборка

- покупаю и держу

- покупки

- портфель

- Портфель инвестора

- прогноз по акциям

- Ритейл

- ритейлеры

- рубль

- Рынок РФ

- санкции

- сбер

- топ акций

- трейдинг

- фиксированные ставки

- флоатеры

- фундаментальный анализ

- фьючерс mix

- ЦБ

- ЦБ РФ

- что купить

- юмор

БО-004Р-05, почему после 03.04.2026 не прописаны купоны по бумаге?