SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. abncapital

Рост на стероидах.

- 16 марта 2012, 00:56

- |

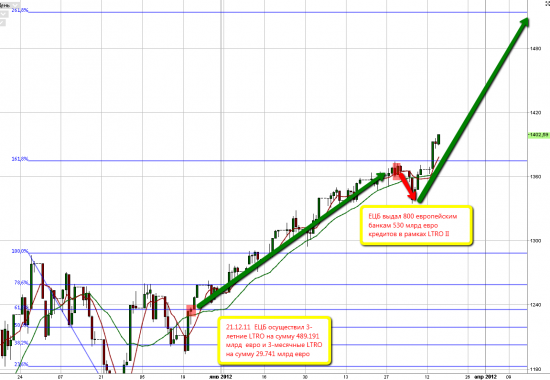

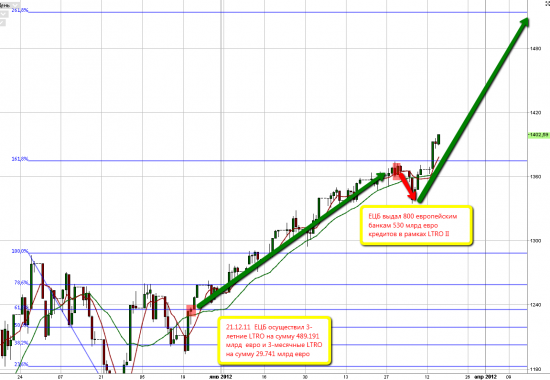

Совпадение или нет, но после первого аукциона 21.12.11 мы увидели безоткатный рост в акурат до 29.02.12 (дата второго аукциона)

но после первого аукциона 21.12.11 мы увидели безоткатный рост в акурат до 29.02.12 (дата второго аукциона)

После этого был небольшой откат индексов который даже коррекцией нельзя назвать и далее мы видим более агрессивный рост. Который судя по всему продлится до конца весны. Конечно небольшие коррекции возможны но свободные у банков деньги будут выкупать все проливы.

Последние дни очень четко наблюдается выкуп всех внутредневных просадок поз закрытие основной сессии в США.

Итак в чем же суть всех этих действий ЕЦБ.

Да можно предположить что акционы проводились для повышения ликвидности банков и для решения проблем с дальнейшим выкупом долговых суверенных аукционов, для кредитования экономики Еврозоны.

Это конечно благородно и цели вполне понятны.

Но что происходит на практике???

На практике деньги в перую очередь потекли в рисковые активы.

Сейчас в финансах тишь и благодать Организованная ЕЦБ программа долгосрочного рефинансирования LTRO кажется финансовой магией, которая решает все проблемы, ее уже успели назвать европейским QE, видимо сравнивая динамику балансов ФРС и ЕЦБ во время американского и европейского финансового кризиса.

Банки лихорадочно закупают суверенные бонды, чтобы получить под их залог дешевые деньги от ЕЦБ — ставки по ПИИГС снижаются, переферийные страны (кроме Греции) спокойно размещают свои новые долги.

Расширение списка залоговых бумаг («кредитные требования» по терминологии ЕЦБ) позволяет банкам закладывать в ЕЦБ не только государственные, но и финансовые и корпоративные бонды и кредиты.

Вот только есть существенное различие — LTRO это не QE.

При LTRO кредитные риски остаются по-прежнему на банках, ЦБ не изымает бумаги на свой баланс, а лишь берет их в залог. То есть если какая-то бумага в залоге ЕЦБ будет понижена в рейтинге, то банк, предоставивший бумагу в залог, попадает под маржин кол, то есть должен будет немедленно вернуть в ЕЦБ определенную часть займа. При дефолте по бумаге — весь займ (Вот почему дефолт Греции — это момент Леманна).

При невозможности вернуть займ полностью или частично банк банкротится, все его активы служат обеспечением невыплаченных ЕЦБ денег.

Итак, если ЕЦБ — это единственный источник ликвидности для европейских банков, то при маржин колле по кредиту, банк одновременно должен и вернуть деньги в ЕЦБ и взять их у ЕЦБ (потому что больше взять негде).

ЕЦБ строит финансовую пирамиду, которую сам же и обрушит.

Какие же признаки начала обрушения пирамиды мы можем увидеть?

Признаки все те же: рост ставок и объемов краткосрочного кредитования от ЕЦБ.

И возможно падение золота, и других международных активов, как признак их быстрой распродажи европейскими банками, попавшими под маржин коллы.

Произойдет ли обрушение европейской финансовой пирамиды? Я не знаю. Скорее нет, чем да.

Система неидеальна, не является защищенной, и риски не уменьшаются, а растут. Поэтому говорить о том, что все проблемы в финансовом секторе Европы решены и ЕЦБ полностью контролирует ситуацию еще рано.

Почитать почему я сделал такие выводы:

Вобщем продолжаем надувать новый пузырь, А там глядишь и Бернанке что то предложит обедневшим банкам.

но после первого аукциона 21.12.11 мы увидели безоткатный рост в акурат до 29.02.12 (дата второго аукциона)

но после первого аукциона 21.12.11 мы увидели безоткатный рост в акурат до 29.02.12 (дата второго аукциона) После этого был небольшой откат индексов который даже коррекцией нельзя назвать и далее мы видим более агрессивный рост. Который судя по всему продлится до конца весны. Конечно небольшие коррекции возможны но свободные у банков деньги будут выкупать все проливы.

Последние дни очень четко наблюдается выкуп всех внутредневных просадок поз закрытие основной сессии в США.

Итак в чем же суть всех этих действий ЕЦБ.

Да можно предположить что акционы проводились для повышения ликвидности банков и для решения проблем с дальнейшим выкупом долговых суверенных аукционов, для кредитования экономики Еврозоны.

Это конечно благородно и цели вполне понятны.

Но что происходит на практике???

На практике деньги в перую очередь потекли в рисковые активы.

Сейчас в финансах тишь и благодать Организованная ЕЦБ программа долгосрочного рефинансирования LTRO кажется финансовой магией, которая решает все проблемы, ее уже успели назвать европейским QE, видимо сравнивая динамику балансов ФРС и ЕЦБ во время американского и европейского финансового кризиса.

Банки лихорадочно закупают суверенные бонды, чтобы получить под их залог дешевые деньги от ЕЦБ — ставки по ПИИГС снижаются, переферийные страны (кроме Греции) спокойно размещают свои новые долги.

Расширение списка залоговых бумаг («кредитные требования» по терминологии ЕЦБ) позволяет банкам закладывать в ЕЦБ не только государственные, но и финансовые и корпоративные бонды и кредиты.

Вот только есть существенное различие — LTRO это не QE.

При LTRO кредитные риски остаются по-прежнему на банках, ЦБ не изымает бумаги на свой баланс, а лишь берет их в залог. То есть если какая-то бумага в залоге ЕЦБ будет понижена в рейтинге, то банк, предоставивший бумагу в залог, попадает под маржин кол, то есть должен будет немедленно вернуть в ЕЦБ определенную часть займа. При дефолте по бумаге — весь займ (Вот почему дефолт Греции — это момент Леманна).

При невозможности вернуть займ полностью или частично банк банкротится, все его активы служат обеспечением невыплаченных ЕЦБ денег.

Итак, если ЕЦБ — это единственный источник ликвидности для европейских банков, то при маржин колле по кредиту, банк одновременно должен и вернуть деньги в ЕЦБ и взять их у ЕЦБ (потому что больше взять негде).

ЕЦБ строит финансовую пирамиду, которую сам же и обрушит.

Какие же признаки начала обрушения пирамиды мы можем увидеть?

Признаки все те же: рост ставок и объемов краткосрочного кредитования от ЕЦБ.

И возможно падение золота, и других международных активов, как признак их быстрой распродажи европейскими банками, попавшими под маржин коллы.

Произойдет ли обрушение европейской финансовой пирамиды? Я не знаю. Скорее нет, чем да.

Система неидеальна, не является защищенной, и риски не уменьшаются, а растут. Поэтому говорить о том, что все проблемы в финансовом секторе Европы решены и ЕЦБ полностью контролирует ситуацию еще рано.

Почитать почему я сделал такие выводы:

Вобщем продолжаем надувать новый пузырь, А там глядишь и Бернанке что то предложит обедневшим банкам.

теги блога Bobby Axelrod (ABN Capital)

- AAPL

- ABN Capital

- ABNCapital

- Apple

- AUDUSD

- BRENT

- CHMF

- DJI

- Dow

- ES

- EUR USD

- EURUSD

- FB

- frts

- GAZP

- Gold

- GZH3

- HLF

- HYDR

- JPMorgan

- micex

- NLMK

- RiH3

- rim2

- RIM3

- RIU

- RIU2

- riz2

- ROSN

- RSX

- RTSI

- S&P500

- SBRF

- Si

- Silver

- SmartLab Challenge 2013

- SPY

- TRNF

- TRNFP

- TSLA

- USDX

- vix

- WTI

- абн капитал

- Акрон

- Веселье

- втб

- ВТО

- газпром

- ГМК НорНикель

- Евро

- евродоллар

- золото

- кипр

- лукойл

- магнит

- ммвб

- ммвб10

- нефть

- НЛМК

- Новатэк

- Обама

- опрос

- оффтоп

- портфель акций

- Путин

- Ри

- Рим3

- риу

- робот

- роботы

- Роснефтегаз

- роснефть

- россия

- ртс

- рубль

- РусГидро

- рынок

- сбер

- сбербанк

- северсталь

- серебро

- Сечин

- СИПИ

- смартлаб

- СП500

- статистика

- теханализ

- технический анализ

- торговые сигналы

- транснефть

- тренд

- уралкалий

- урка

- фискальный обрыв

- ФРС

- шорт

- Шорт RIH2

- юкос

- юмор

++++