SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | EBITDA Норникеля за 2019 год должна превысить $7 млрд - Альфа-Банк

- 12 сентября 2019, 14:50

- |

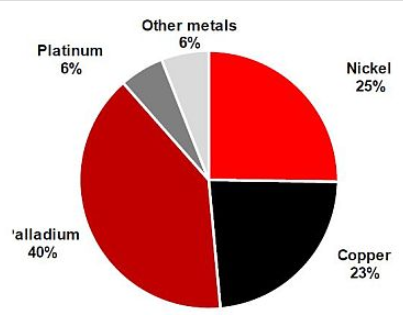

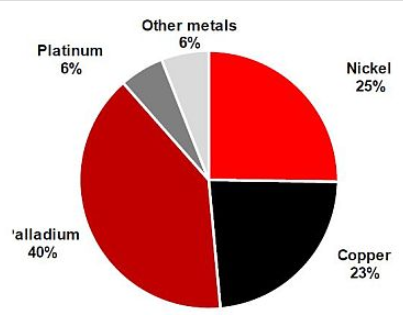

РЦ повышена с $28,7/ГДР до $31,7/ГДР; рекомендация «выше рынка» – прежняя: Мы обновили финансовую модель компании «Норникель». Наш прогноз цены построен на основе оценки методом ДДП и 2020П EV/EBITDA 7x и 2020П P/E 10x (в соотношении соответственно 50:25:25). Поскольку цены на палладий остаются на уровне $1 500/унцию, а цены на никель недавно превысили $18 000/т на фоне ограничения поставок никелевой руды из Индонезии и роста производства нержавеющей стали в Китае, динамика корзины металлов «Норильского никеля» стала определяющей для акций компании.

Толстых Юлия

«Альфа-Банк»

Дефицит никеля и металлов платиновой группы. После коррекции в 2П18 рынок ожидал, что цены на никель останутся в диапазоне $11 000-13 000 на протяжении 2019 на фоне эскалации американо-китайской торговой войны и соотношения спроса и предложения на рынке. Потребление никеля в производстве батарей остается относительно невысоким, но демонстрирует агрессивный рост. Никель премиального класса (“класс 1”), который производит Норникель, может выделиться в отдельный сегмент рынка в ближайшие 10 лет. Тем не менее, 73% мирового производства никеля используется в производстве нержавеющей стали, где доля Китая составляет примерно 53%, исходя из данных за 2018 г.

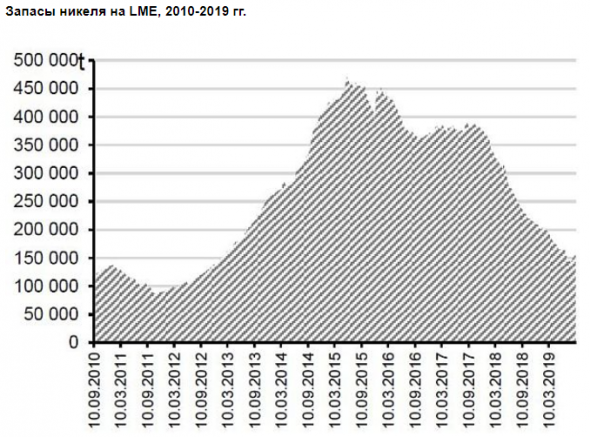

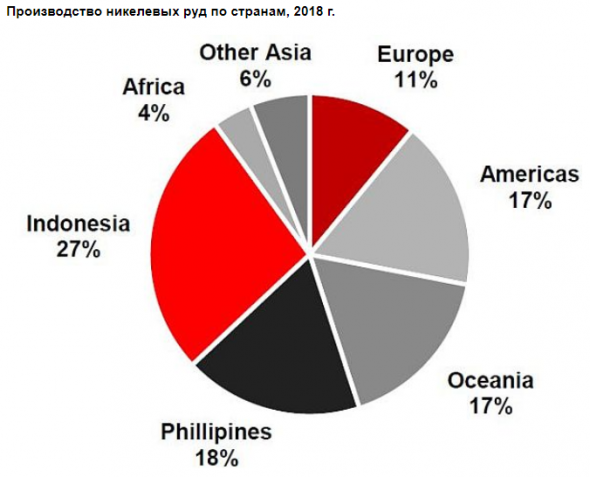

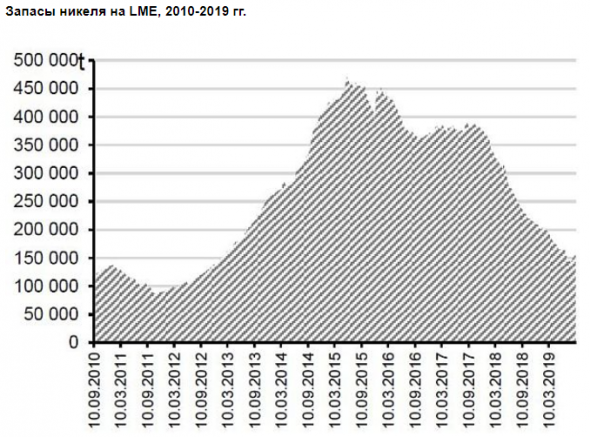

Из-за решения правительства Индонезии ввести запрет на экспорт никелевых руд цены на никель взлетели выше $18 000/т ($12 901/т в среднем с начала года). Под запрет с конца декабря этого года попадают руды с содержанием никеля ниже 1,7%, что оказывает давление на отрасль по производству никелевого чугуна в Китае. В то же время производство нержавеющей стали в Китае продолжает расти, и за июль оно выросло на 19% г/г, тогда как импорт никеля в Китай подскочил на 43% г/г в 1П19. Так как запасы никеля на LME находятся на самом низком уровне с 2011 (84160 т), мы ожидаем что китайские трейдеры ускорят покупки никелевых руд у Индонезии до конца года.

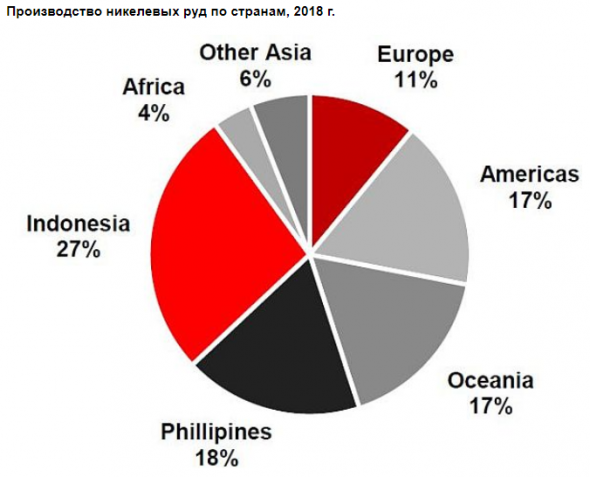

Мы сомневаемся в увеличении поставок с Филиппин из-за снижения содержания металла в руде и истощения месторождений; к тому же Новая Каледония расположена слишком далеко, чтобы стать более значимым источником поставок. Цены на никель могут вырасти до $18 000-20 000/т в 2П19, так как дефицит этого металла составляет 150-200 тыс. тонн в год (6-8% совокупного производства никеля). Цены на палладий остаются у отметки примерно $1 500/унцию, несмотря на негативную ситуацию в автомобилестроении.

Продажи автомобилей в Китае за август снизились 14-ый раз за 15 месяцев (-9,9% г/г). В Индии продажи автомобилей упали на 41% в августе. Мы подтверждаем свой оптимистический взгляд на спрос на палладий в среднесрочной перспективе на фоне ограничений в части предложения этого металла и введения новых эмиссионных стандартов в автомобильной отрасли.

Цены на платину выросли почти на 10% в этом месяце, догнав цены на золото и серебро. До этого цены на платину потеряли 60% за 46 кварталов на фоне слабого спроса и переизбытка предложения металла. Отметим, что Китай должен смягчить ограничения, связанные с покупкой автомобилей, чтобы стимулировать внутренний спрос. Цены на медь остаются ниже $6 000/тонну на Лондонской бирже металлов (LME). Мы считаем, что рынок недооценивает инфраструктурные инвестиции Китая, в частности в рамках проекта “Один пояс – Один путь”, которые требуют строительства электросетей. По оценке BHP, проекты в рамках “Один пояс – один путь” создают дополнительный спрос на медь в объеме 1,6 млн тонн (примерно 7% совокупного потребления меди в 2018 г.).

Проекты в рамках “Один пояс – один путь” создают примерно 70% нового спроса на медь, так как интенсивность среднего потребления меди в 115 странах и регионах, входящих в “Один пояс — Один Путь” составляет 1,35 кг на человека против мирового среднего 4 кг на человека. В части предложения текущая цена на медь не поощряет развития подавляющей части новых медных проектов, экономические характеристики которых требуют, как минимум, $6 500-7 000/тонну. В итоге в ближайшие годы мы не исключаем появления дефицита предложения на рынке меди.

Признанная инвестиция в качество. Помимо привлекательной корзины металлов и уникальной ресурсной базы, мы хотели бы отметить безукоризненную репутацию компании в части реализации существующих и новых проектов. Благодаря текущим проектам операционная эффективность компании выйдет на новый уровень, тогда как такие реализация проектов Скалистый и Южный кластер позволит расширить производственные мощности компании к 2024-2027 гг. (+15% по никелю, +25% по палладию и +15% по меди).

В дополнение к основным инициативам по развитию компания выигрывает и от сотрудничества с ЦБ (продажа палладия).

Щедрая дивидендная политика компании остается неизменной при действующем акционерном соглашении, срок которого истекает в начале 2023 г.

Укрепление доллара уменьшает производственные затраты, так как на 80% они номинированы в долларах.

Ход американо-китайской торговой войны, потенциальные санкции против России и возможное развитие акционерного конфликта остаются главными рисками для акций «Норникеля». Тем не менее, мы считаем, что фундаментальные показатели отрасли и конкурентные преимущества компании сейчас перевешивают существующие риски.

Оценка. Наш прогноз цены построен на основе оценки методом ДДП и 2020П EV/EBITDA 7x и 2020П P/E 10x (в соотношении соответственно 50:25:25). Мультипликаторы отражают средние прогнозные коэффициенты на будущий год по горнодобывающему сектору.

Акции «Норникеля» уже выросли на 30% с начала года на фоне сильных финансовых результатов за 1П19 и ралли цен на палладий, что сделало компанию лидером роста в российском сырьевом секторе. Вклад металлов платиновой группы в выручку компании в 1П19 составил 40%, тогда как вклад никеля – 25%. По нашей оценке EBITDA «Норникеля» за 2019 г. должна превысить $7 млрд, обеспечив дивидендную доходность в двузначном выражении при коэффициенте дивидендных выплат на уровне 60% EBITDA, согласно дивидендной политике компании, которая не меняется, если отношение чистого долга к EBITDA ниже 1,8x (0,8x на 30 июня).Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Дефицит никеля и металлов платиновой группы. После коррекции в 2П18 рынок ожидал, что цены на никель останутся в диапазоне $11 000-13 000 на протяжении 2019 на фоне эскалации американо-китайской торговой войны и соотношения спроса и предложения на рынке. Потребление никеля в производстве батарей остается относительно невысоким, но демонстрирует агрессивный рост. Никель премиального класса (“класс 1”), который производит Норникель, может выделиться в отдельный сегмент рынка в ближайшие 10 лет. Тем не менее, 73% мирового производства никеля используется в производстве нержавеющей стали, где доля Китая составляет примерно 53%, исходя из данных за 2018 г.

Из-за решения правительства Индонезии ввести запрет на экспорт никелевых руд цены на никель взлетели выше $18 000/т ($12 901/т в среднем с начала года). Под запрет с конца декабря этого года попадают руды с содержанием никеля ниже 1,7%, что оказывает давление на отрасль по производству никелевого чугуна в Китае. В то же время производство нержавеющей стали в Китае продолжает расти, и за июль оно выросло на 19% г/г, тогда как импорт никеля в Китай подскочил на 43% г/г в 1П19. Так как запасы никеля на LME находятся на самом низком уровне с 2011 (84160 т), мы ожидаем что китайские трейдеры ускорят покупки никелевых руд у Индонезии до конца года.

Мы сомневаемся в увеличении поставок с Филиппин из-за снижения содержания металла в руде и истощения месторождений; к тому же Новая Каледония расположена слишком далеко, чтобы стать более значимым источником поставок. Цены на никель могут вырасти до $18 000-20 000/т в 2П19, так как дефицит этого металла составляет 150-200 тыс. тонн в год (6-8% совокупного производства никеля). Цены на палладий остаются у отметки примерно $1 500/унцию, несмотря на негативную ситуацию в автомобилестроении.

Продажи автомобилей в Китае за август снизились 14-ый раз за 15 месяцев (-9,9% г/г). В Индии продажи автомобилей упали на 41% в августе. Мы подтверждаем свой оптимистический взгляд на спрос на палладий в среднесрочной перспективе на фоне ограничений в части предложения этого металла и введения новых эмиссионных стандартов в автомобильной отрасли.

Цены на платину выросли почти на 10% в этом месяце, догнав цены на золото и серебро. До этого цены на платину потеряли 60% за 46 кварталов на фоне слабого спроса и переизбытка предложения металла. Отметим, что Китай должен смягчить ограничения, связанные с покупкой автомобилей, чтобы стимулировать внутренний спрос. Цены на медь остаются ниже $6 000/тонну на Лондонской бирже металлов (LME). Мы считаем, что рынок недооценивает инфраструктурные инвестиции Китая, в частности в рамках проекта “Один пояс – Один путь”, которые требуют строительства электросетей. По оценке BHP, проекты в рамках “Один пояс – один путь” создают дополнительный спрос на медь в объеме 1,6 млн тонн (примерно 7% совокупного потребления меди в 2018 г.).

Проекты в рамках “Один пояс – один путь” создают примерно 70% нового спроса на медь, так как интенсивность среднего потребления меди в 115 странах и регионах, входящих в “Один пояс — Один Путь” составляет 1,35 кг на человека против мирового среднего 4 кг на человека. В части предложения текущая цена на медь не поощряет развития подавляющей части новых медных проектов, экономические характеристики которых требуют, как минимум, $6 500-7 000/тонну. В итоге в ближайшие годы мы не исключаем появления дефицита предложения на рынке меди.

Признанная инвестиция в качество. Помимо привлекательной корзины металлов и уникальной ресурсной базы, мы хотели бы отметить безукоризненную репутацию компании в части реализации существующих и новых проектов. Благодаря текущим проектам операционная эффективность компании выйдет на новый уровень, тогда как такие реализация проектов Скалистый и Южный кластер позволит расширить производственные мощности компании к 2024-2027 гг. (+15% по никелю, +25% по палладию и +15% по меди).

В дополнение к основным инициативам по развитию компания выигрывает и от сотрудничества с ЦБ (продажа палладия).

Щедрая дивидендная политика компании остается неизменной при действующем акционерном соглашении, срок которого истекает в начале 2023 г.

Укрепление доллара уменьшает производственные затраты, так как на 80% они номинированы в долларах.

Ход американо-китайской торговой войны, потенциальные санкции против России и возможное развитие акционерного конфликта остаются главными рисками для акций «Норникеля». Тем не менее, мы считаем, что фундаментальные показатели отрасли и конкурентные преимущества компании сейчас перевешивают существующие риски.

Оценка. Наш прогноз цены построен на основе оценки методом ДДП и 2020П EV/EBITDA 7x и 2020П P/E 10x (в соотношении соответственно 50:25:25). Мультипликаторы отражают средние прогнозные коэффициенты на будущий год по горнодобывающему сектору.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания