Блог им. trader2

банк для необычных клиентов

- 10 октября 2019, 10:22

- |

Уехавший из России инвестбанкир, бывший глава фонда Life.Sreda Вячеслав Солодкий запускает новый бизнес в США: финтех-стартап для клиентов, с которыми не работают обычные банки. В проект поверила и присоединилась к нему супермодель и филантроп Наталья Водянова, а его стоимость еще до запуска приблизилась к $20 млн. The Bell узнал, как он будет работать и на чем зарабатывать.

Джереми Бергер, Игорь Песин, Вячеслав Солодкий

Джереми Бергер, Игорь Песин, Вячеслав СолодкийБанк-пузырь и советник-супермодель: идея и команда

«Видимо, время «Лайф» в этой стране еще не пришло. Поэтому в ближайшие 50 лет я буду делать «Лайф» в других частях земного шара», – писал в 2015 году основатель рухнувшей тогда крупной банковской группы «Лайф» Сергей Леонтьев. О его новых проектах до сих пор ничего неизвестно, зато глава входившего в «Лайф» венчурного фонда Life.Sreda Вячеслав Солодкий уже два года строит за границей свой банк будущего под названием Arival, узнал The Bell.

Джереми Бергер, Игорь Песин, Вячеслав Солодкий

Джереми Бергер, Игорь Песин, Вячеслав СолодкийИзначально он должен был называться «банк-пузырь», bubble-bank, потому что именно так традиционные финансовые структуры воспринимают банки с целевой аудиторией Arival. Предполагается, что его клиентами станут те, кому другие банки открывать счета не хотят: ICO-стартапы, благотворители, фрилансеры, а в перспективе – даже продавцы каннабиса. Сейчас банк оформляет лицензию, которая даст ему возможность работать в США. Arival — игра слов от английских arrival (прибытие) и а rival (соперник). Банк должен будет конкурировать с традиционными и digital-банками, описывает Солодкий.

Солодкий входит в топ-40 ключевых фигур на финтех-рынке, по версии британского Institutional Investor. В России он известен в первую очередь как бывший глава фонда Life.Sreda, который входил в банковскую группу «Лайф». Ее крах затронул Солодкого по касательной: сам финансист рассказывал, что юридически фонд не был аффилирован с банками группы, а перевозить бизнес из Москвы в Сингапур он начал еще за полгода до обвала «Лайфа». «Проблемы банка тут были ни при чем, просто стало ясно, что большинство компаний, в которые мы инвестируем, не в России», – объяснил он в разговоре с The Bell.

Первый фонд Life.Sreda был запущен в 2012 году с капиталом $40 млн. Он много инвестировал в необанки «первой волны» – российский «банк для хипстеров» Rocketbank, немецкую платформу онлайн-кредитования Fidor Bank, американские Simple и Moven. Первый успешный выход случился в 2014 году, когда испанская группа BBVA за $177 млн купила мобильный банк Simple. Life.Sreda инвестировала в него около $2 млн, а свою долю продала примерно вдвое дороже.

Свой стартап Arival Солодкий относит уже к третьему поколению новых банков. В 2017 году он опубликовал книгу, где описал идею будущего банка, и представил ее во французской бизнес-школе Insead. Благодаря этой книге Солодкий привлек к проекту супермодель Наталью Водянову. Она сама рассказывала, что наткнулась на нее, когда искала сервис, который помог бы ей избежать больших комиссий при трансграничных переводах для ее благотворительного фонда.

Идея Солодкого ей понравилась и вскоре они встретились в нью-йоркском отеле The Lowell. Тогда проект был на стадии идеи, а когда она оформилась в прототип, Водянова присоединилась к Arival в статусе советника. Теперь через компанию Supernova Водяновой принадлежит около 1% в проекте, а сама она помогает основателям придумать удобную для благотворителей и НКО финансовую инфраструктуру. «Представьте, что американец хочет пожертвовать $100 на обучение девочек в Индии через Elbi <em class=«stk-reset» data-gtm-vis-has-fired-10171822_255=«1»>(благотворительное приложение Водяновой. – The Bell).

Комиссию возьмет и банк-отправитель, и платежная система. При зачислении денег на счет местного фонда-партнера Elbi – еще одна комиссия», – <a class=«stk-reset» href=«medium.com/arivalbank/its-sort-of-exciting-breaking-the-rules-5bb7de1f4642» target="_blank" data-gtm-vis-has-fired-10171822_255=«1» data-wpel-link=«external»>объясняет Водянова в блоге на Medium свой интерес к проекту. Кроме того, у всех банков-участников цепочки могут возникнуть вопросы к источнику средств, и небольшой перевод в итоге займет уйму времени. Наталья Водянова

Наталья ВодяноваУ Солодкого сейчас 45% в проекте. Другие основатели – бывший инвестиционный директор Life.Sreda Игорь Песин, фигурант списка «30 до 30» американского Forbes 25-летний финансист Джереми Бергер и юрист из Нидерландов Кристиан Стрик. Изначально команда думала, что запустит новый банк на базе одного из небольших европейских банков, а для сделки с ним юридическое сопровождение было необходимо, объясняет появление Стрика в проекте Солодкий. Но в итоге план изменился, и сейчас партнеры оформляют лицензию для собственного банка в Пуэрто-Рико. Такую юрисдикцию выбрали, поскольку здесь хорошо понимают международный бизнес и налоговый режим располагает: 6% на прибыль, объясняет Солодкий. При этом ФРС относит Пуэрто-Рико к округу Нью-Йорк, а значит работать с местной лицензией можно будет на всей территории США.

Счет для новой экономики: почему другие банки в нее не верят

«В какой-то момент к нам в фонд валом начали идти стартапы, связанные с блокчейном, новой экономикой. Они уже привлекли какие-то деньги, но не могли открыть счета, — рассказывает Солодкий. — Сначала мы их отправляли: ну что ты за компания, если счет открыть не можешь, это несерьезно. Но потом поняли, что проблема реально есть, и существующие банки ее не решают». Идея Arival состоит в том, чтобы обслуживать неординарных клиентов, за которых обычные банки не берутся из-за слишком дорогой процедуры комплаенса. К ним создатели стартапа относят:

• криптобизнесы – с этого сегмента Arival планирует начать, но не хочет им ограничиваться

• благотворительные организации

• экспатов и беженцев

• клиентов, связанных с политическими организациями (politically exposed persons)

• блогеров и диджитал-инфлюенсеров

Работать с такими клиентами в большинстве стран, не запрещено, но регуляторы требуют от банков их доскональной проверки. В итоге на обслуживание каждого такого клиента банк тратит в 10 раз больше денег, чем на «обычного». Хотя определенные ограничения все-таки есть: в США крупнейшие банки Citigroup, JPMorgan Chase, BofA не разрешают своим клиентам покупать криптовалюту со своих карт. Даже в банке юрисдикции, где «никто не будет задавать вопросов», клиент столкнется с претензиями со стороны банка-корреспондента в момент первой же транзакции в долларах. Например, Royal Bank of Scotland в 2018 году отказался проводить транзакции международного банка Гибралтара, если это будут связанные с криптокомпаниями переводы.

Если получится «обкатать» систему на таких клиентах, Arival попробует выйти еще в один «недообслуженный» сегмент – легальных продавцов марихуаны. «Сейчас этот бизнес работает только с кэшем, даже там, где он легален, роют ямы под офисами и нанимают чуваков с автоматами, чтобы их охранять, – говорит Солодкий. – Мы делаем ставку на то, что неординарные клиенты постепенно станут большинством: abnormal is the new normal!».

Работа с банками – большая проблема для связанного с марихуаной бизнеса, многие банки пытались выйти в эту нишу, но пока ни у кого не получалось, подтверждает Георгий Белоцерковский, глава Soma Pharmaceuticals, которая строит бизнес на легальном каннабисе. Счета таким бизнесам открывают небольшие локальные банки, которые работают, например, только в Неваде или только в Калифорнии, но даже у них иногда возникают проблемы. «Тяжело представить, что сейчас, пока в США не принят федеральный закон о легализации марихуаны, появится банк, который сможет эту систему победить», – сомневается он.

Проверка на прочность: как устроен комлаенс

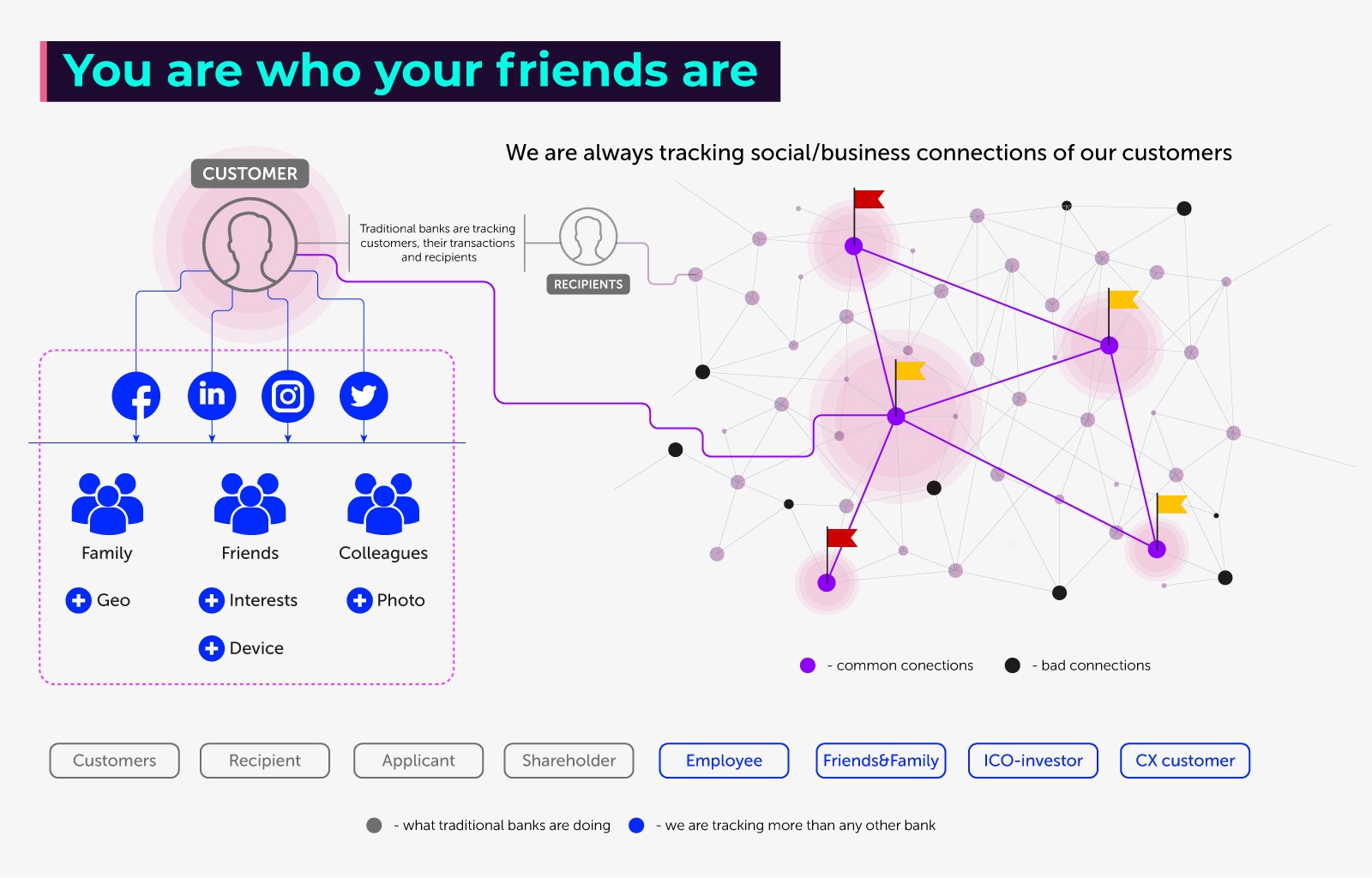

Созданная им система проверяет IP, загружает все симки и адреса клиента во всех странах, с которыми он связан, проверяет соцсети и запрашивает данные о родственниках. В отдельных случаях банк может попросить контакты бенефициаров (Arival попросит раскрывать всех, чья доля больше 10%) или сотрудников, а потом опросить их. Если бизнесу нужна лицензия в той стране, где он им занимается, ее тоже попросят предоставить. Все эти данные Arival будет обновлять в онлайн-режиме, потому что часто мошенникам удается пройти комплаенс на «входе» в банк, после чего они теряются в массе клиентов, – пишут создатели Arival в презентации A.ID (есть у The Bell).

«Мы понимаем, что просим очень много данных – но чтобы работать с высокорисковыми клиентами, нам надо им доверять», – говорится в документе. Несколько финансовых сервисов, в числе которых и другие клиенты Promontory Group, уже обращались к Arival с предложением купить их систему комплаенса, говорит Солодкий. Идею также оценили на конференции FinovateAsia 2018: Arival стал лучшим проектом по мнению ее участников (по условиям голосования, участвовать в нем могли только те, кто не связан с компанией, им предлагалось оценить качество прототипа и потенциал самой задумки).

<strong class=«stk-reset» data-gtm-vis-has-fired-10171822_255=«1»>Деньги: как заработать на клиентах-аутсайдерах

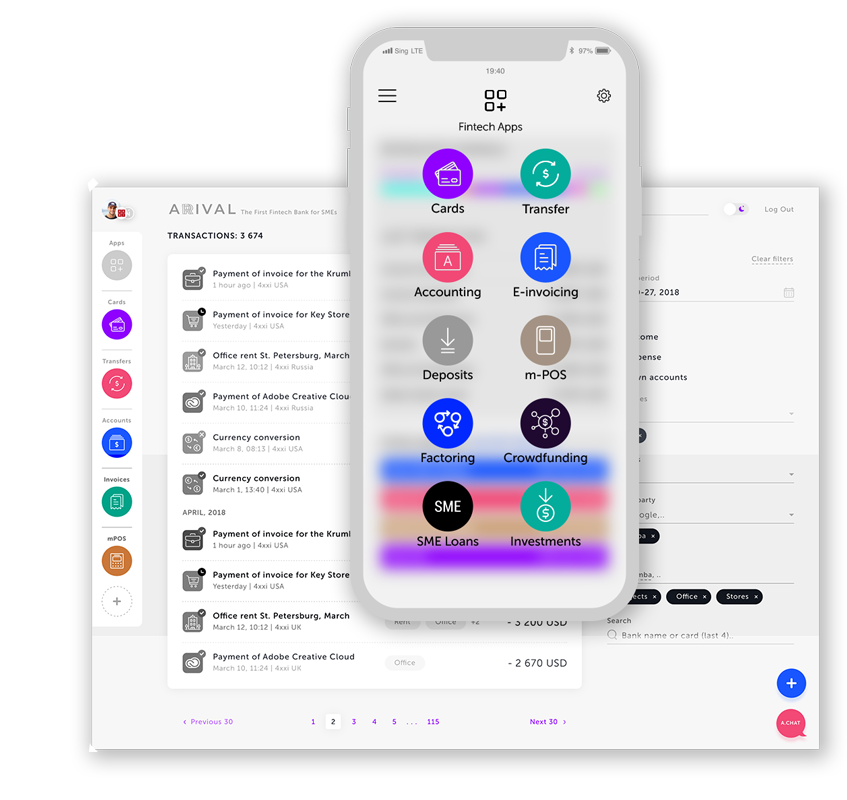

Зарабатывать Arival будет на комиссии от транзакций. Принцип такой: у самого банка по факту только один продукт – счет. «Открыть долларовый счет в США онлайн – главная потребность наших потенциальных клиентов, которые уже оставили заявки», – объясняет Солодкий. Все остальное – кредиты, депозиты, банковские карты и другие продукты предоставляют компании-партнеры, но с каждой транзакции Arival будет получать процент. Клиенты же избавятся от главной проблемы – отдельного комплаенса со стороны каждого из партнеров. «Все сервисы становятся более кастомизированными, у нас такая же логика: клиент платит только за то, чем реально будет пользоваться. По факту, конкуренты смогут запускаться “на нас”», – объясняет Солодкий.

«Мы не планируем предоставлять бесплатные аккаунты, карты, трансферы и вообще что-то бесплатное. Все стоит каких-то денег в этом мире», – признаются авторы презентации Arival. Они подчеркивают, что банк делает ставку на прибыль, а не на рост. «Все наши клиенты понимают ценность продукта и готовы платить за нее, мы не хотим меряться с другими банками оценками, размером клиентской базы. Какой смысл в этом, если ты генеришь убыток?», – говорит Солодкий.

Arival рассчитывает заработать почти полмиллиона долларов в IV квартале 2019 года и получить $2,7 млн прибыли в 2021 году, говорится в презентации банка. Банк планирует запуститься, как только получит лицензию. «Это может случиться на этой неделе, а может и через два месяца», – говорит Солодкий. Изначально основатели Arival собирались открыть 100 бизнес-аккаунтов в первые месяцы существования, но на сайте оставили уже больше 1800 заявок, причем многие, по словам Солодкого, – от крупных клиентов. Общий размер «недообслуженого» банками рынка Arival оценивает в несколько триллионов долларов.

Заявку на получение лицензии Arival подал еще в 2018 году и «успешно проходит все этапы» – юристов и первичную проверку регулятора. Следующая задача – получить разрешение на создание банка, затем регулятор тестирует продукты банка как клиент, и если его все устраивает – выдает лицензию. Если все закончится удачно, Arival сможет функционировать на территории США как иностранная финансовая организация.

Также создатели Arival готовятся подать заявки на регистрацию в Литве и Малайзии. По словам Солодкого, регуляторы этих стран сами вышли на них: в Литве – потому что там только начали выдавать лицензии онлайн-банкам и искали хорошие кейсы, в Малайзии – потому что там хорошо знают Life.Sreda. Дальше Arival будет пытаться получить лицензию там, где их выдают специально для онлайн-банков: в Великобритании, Сингапуре, Гонконге, Дубае. России в планах пока нет, поскольку российских заявок на счета в Arival мало: большая часть (около 20%) приходится на США, на втором месте – Великобритания.

Джереми Бергер, Игорь Песин, Вячеслав Солодкий

Джереми Бергер, Игорь Песин, Вячеслав СолодкийНа первом этапе – с осени 2017-го до весны 2018 года – основатели вкладывали в проект свои средства (сумму Солодкий не раскрывает), а потом начали привлекать сторонние инвестиции — всего около $3,3 млн. Последний раунд на $2,3 млн Arival закрыл только в сентябре, следует из данных Crunchbase. Он проходил в рамках краудинвестинга (equity crowdfunding), его отличие от краудфандинга в том, что инвесторы получают долю в акционерном капитале будущей компании. Их имена Солодкий не раскрывает, но говорит, что в раунде участвовали только профессиональные инвесторы с доходом от $300 тысяч в год и размером инвестиций в проект не менее $10 тысяч: это было требованием регулятора. «Это первый случай, когда регулятор разрешил банку привлекать средства с помощью краудинвестинга в США, кроме того, листинг одновременно был в двух странах – США и Великобритании», – говорит Солодкий. Оценка Arival после привлечения инвестиций, по его словам, составляет $17,3 млн.

После получения лицензии Arival планирует привлечь еще $10 млн: $5 млн – в капитал банка, еще $2 млн – на фондирование лицензий в других странах, остальное – на операционные расходы банка, говорит Солодкий.

Об этом говорят: идея правильная, но будет сложно

Создатели Arival верно сформулировали идею, солидарны основатель сервиса CarPrice и серийный предприниматель Эдуард Гуринович и Денис Ефремов из фонда Da Vinci Capital. «Стартапам часто трудно открыть счет, а уж фаундерам с российским паспортом тем более», – считает Гуринович. Услуги легкого банкинга в B2B – это хорошая тема, сейчас многие розничные необанки присматриваются к корпоративном сегменту, добавляет Ефремов. Но конкурировать придется не только с ними, но и с продвинутыми платежными компаниями с облегченными лицензиями, если речь идет о базовых платежных операциях, отмечает он.

Неординарные клиенты сейчас обслуживаются в оффшорах – это еще и позволяет им не платить налоги, говорит предправления финтех-банка 131 и бывший коммерческий директор «Яндекс.Денег» Александр Магомедов. Возможно, индустрии, которые сейчас обеляются (например, легальные производители марихуаны) – это перспективная ниша, но в ней придется конкурировать и с традиционными банками, им такие клиенты со временем тоже могут стать интересны.

Дело не в том, что стартапов стало слишком много, а комплаенс-менеджеров слишком мало, добавляет Гуринович. Наоборот, раньше два менеджера открывали счета сотне компаний в день, а теперь сто операционистов проверяют десятки компаний, потому что усложнилась процедура проверки капитала. Он считает, что алгоритмам комплаенса от Arival еще предстоит доказать свою эффективность. С одной стороны, команда, которая до этого много инвестировала в физтех, может сформулировать продукт, который нужен аудитории. С другой – необходима сильная техническая команда, которая сможет потянуть проект с точки зрения инфраструктуры. У платежных систем она очень сложная, именно поэтому стоит так дорого, добавляет Ефремов.

Пока объем привлеченных средств для такой компании слишком мал, считает Гуринович. С учетом затрат на получение банковской лицензии, юристов – такие проекты должны поднимать на старте около $50 млн. Для сравнения, другой финтех-стартап с российскими корнями, Revolut, с момента основания в 2015 году привлек уже $340 млн и оценивается в $1,7 млрд.