Блог им. Klinskih-tag

ЛУКОЙЛ: коротко о главном

- 16 октября 2019, 19:40

- |

Ну что ж, вот и наступило 16 октября, когда ЛУКОЙЛ запланировал дать рекомендации по промежуточным дивидендам. И вместо традиционно консервативных рекомендаций по поводу их размера мы увидели настоящий прорыв в этом направлении! Но обо всём по порядку:

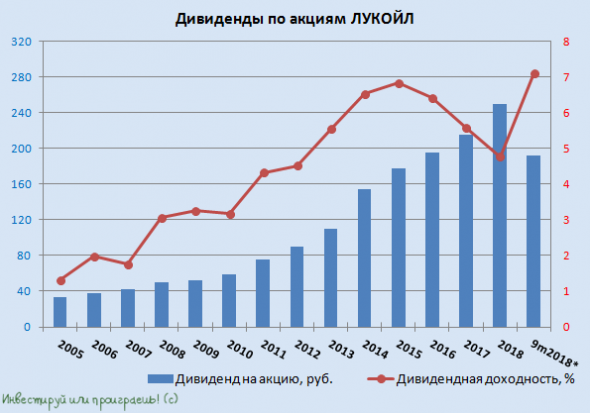

1️⃣ По результатам 9 месяцев 2019 года Совет директоров компании рекомендовал выплатить акционерам 192 рубля на одну акцию (!), что стало очень приятной неожиданностью для участников рынка и гораздо выше ожидаемых 100-105 руб. Таким образом, промежуточная дивидендная доходность (ДД) за 9 месяцев текущего года по текущим котировкам не только оценивается выше совокупной ДД за прошлый год, но и вообще почти наверняка станет рекордной для компании, после выплаты итоговых дивидендов за 2019 год.

В абсолютном выражении промежуточные дивиденды точно станут максимальными за всю историю компании – об этом смело можно говорить во всеуслышание уже сейчас.

2️⃣ ЛУКОЙЛ меняет свою дивидендную политику! Компания продолжит платить своим акционерам также дважды в год, но теперь планирует направлять на выплаты не менее 100% от свободного денежного потока (FCF), скорректированного на выплаты по процентам и на расходы на обратный выкуп. Ну и для удобства размер дивиденда будет округляться кратно рублю. Собственно, промежуточные дивиденды за 9 месяцев 2019 года считались именно так.

3️⃣ ЛУКОЙЛ сохраняет озвученный ранее принцип выплаты дополнительного дохода, который компания получает при ценах на нефть выше $50 за баррель. Пресс-служба ЛУКОЙЛа прокомментировала, что это правило сохраняется, даже с учётом принятия новой див. политики, и компания по-прежнему «нацелена на реинвестирование по правилу 50% на 50%».

4️⃣ При этом ЛУКОЙЛ чётко даёт понять, что за счёт привлечения долга платить дивиденды не собирается. А вот покупать на заёмные средства новые активы и перспективные проекты – это пожалуйста.

5️⃣ Помните ту самую октябрьскую новость об объявлении ЛУКОЙЛом очередного раунда buyback? Так вот, теперь определена «…цена приобретения компанией одной обыкновенной именной акции ЛУКОЙЛ, исходя из её рыночной стоимости в размере 5 300 рублей».

То есть негласно уровень 5 300 рублей теперь автоматически превращается в сильный уровень поддержки, причём не только из-за словесных интервенций, но и ввиду реальной покупки акций прямо по рынку вблизи этого уровня, в рамках buyback. И сумма на обратный выкуп, напомню, заготовлена для этого весьма немалая – целых $3 млрд, и они по-прежнему остаются не тронутыми.

6️⃣ Таким образом, ЛУКОЙЛ из дивидендного аристократа с консервативными, но легко прогнозируемыми и исключительно растущими (как минимум, на инфляцию) дивидендами, резко превращается в сугубо рыночную компанию, в которой выплаты акционерам теперь будут зависеть сугубо от реального положения дел в компании, и скорректированный FCF на эту роль подходит как нельзя лучше.

Правда, в случае с ЛУКОЙЛом это, скорее, большой и жирный плюс: компания имеет околонулевой чистый долг (по соотношению NetDebt/EBITDA), затратных капексов на горизонте не видно, а показатель FCF в течение последних пяти лет исправно растёт, что, разумеется, настраивает акционеров на хороший лад.

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс

ага, так всем уровень и озвучили