Блог им. Division_by_zero

Портфель Гуру Хренова 20 лет спустя, часть 3

- 21 октября 2020, 23:14

- |

Напоминаю, что мы идем по всем эмитентам в моем портфеле, который составлялся около 20-ти последних лет, пытаясь извлечь из моего опыта какие-то полезные уроки.

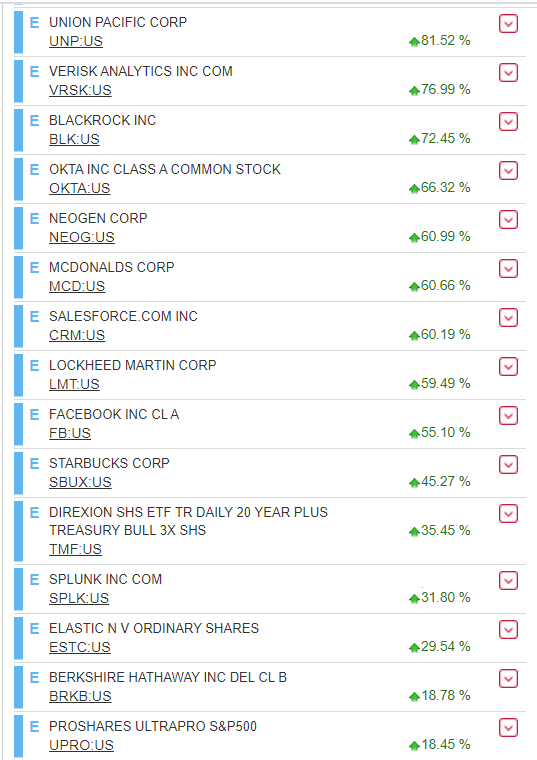

Список отсортирован по убыванию роста позиций, и это – третья часть, первые две были здесь:

Часть 1

Часть 2

Union Pacific 81% - сидит в порфеле уже лет 10 как минимум, и нихрена конечно не выросла. Объяснить себе, зачем я купил и держу эту железную дорогу, я не могу.

Такие унылые инвестиции — это как якорь, который, с одной стороны, уменьшает волатильность портфеля, с другой стороны, тянет вниз. Короче – правило zero based thinking говорит, что, если, имея деньги сейчас, ты бы не стал их вкладывать в эмитента, значит позицию надо продавать и не жалеть.

Verisk Analytics 76% - это рост года за 4, что неплохо. Эта контора окучивает благодатную тему Risk Management, и предоставляет базы данных и сервисы для страховых компаний и не только, которые позволяют этот риск расчитать. Это бизнес по подписке, с предсказуемым cash flow. Будет расти стабильно и быстрее рынка. Правильная, годная инвестиция.

Blackrock 72% , куплена лет 7 что ли назад. Asset Manager, пионер в области выпуска ETF. Не путать с Blackstone, который Alt Asset Manager. Хотя между этими названиями есть не только семантическая связь. Blackrock был когда то частью Blackstone, пока они не отделились в отдельную компанию. Похожие названия взяли, видимо, чтобы всех запутать, и чтобы жизнь медом не казалась

OKTA 66% — она попала сюда, в третью часть, хотя была во второй. Я прикупил еще акций недавно по этой позиции, поэтому увеличился cost base и упал возврат. Очень годная инвестиция.

Neogen 61% – купил лет 5 назад, и тоже не могу понять зачем купил и зачем продолжаю держать. Будет продана при очередной чистке портфеля.

McDonalds 60% — думаю, что сидит у меня в портфеле лет 8 уже, с периодическими добавлениями новых акций. Дааа, макдональдс – это наше все. Покупать и держать !

SalesForce 60% — купил года 2 назад, когда начал работать с этой системой. Очень годный продукт, будет расти долго и сильно быстрее рынка

Lockheed Martin 59% — начал набирать эту позицию лет 6 назад, и добавлял много раз позже.

Нуу это американская оборонка, причем самая упитанная ее часть. Увеличивает дивиденды бешенными темпами.

Facebook 55% — купил лет 7 назад, как игру на рынок рекламы. По поему, очень годный бизнес, но ростом разочарован. Продавать не собираюсь, так как тезис не поменялся

Starbucks 45% - сидит в портфеле уже лет 6 чтоле. Грустная инвестиция, растет медленно и уныло. Надо бы продать, но что то меня останавливает.

Вот эти 2 позиции:

Direxion Treasury Bull 3X 35%

и

Proshares Ultrapro S&P 18% — немного ниже по списку

— это синтетическая позиция из трежерей и S&P с плечами, которая была составлена по мотивам вот этого поста, спасибо Александру Попову за наводку. Покупались весной этого года, до коронавируса, во время первой волны и после нее. Результат, в принципе, неплохой.

Splunk 31% — это очень годная система для анализа огромных потоков данных, с которой я вдобавок лично работал на 2-х разных проектах. Сидит у меня в портфеле года 3-4, и особенно не выросла, но это ракета, под которой только поджигают фитиль. Спешите погрузиться.

Elastic 29% - тоже купил года 3 назад. Это продукт из той же области, что Splunk. Больше ничего сказать не могу, так как сам не использовал

Berkshire Hathaway 18% — сидит года 3 у меня в портфеле. Продам ка я их. Дедушка Баффетт, конечно, вор авторитетный, но его контору покупать не стоит, наверное, если вы хотите иметь какой то реальный рост.

теги блога Гуру Хренов

- Amazon

- ASML

- bitcoin

- ChatGPT

- Danaher

- DeepSeek

- etf

- eToro

- Evergrande

- GameStop

- general electric

- IBM

- linde

- microsoft

- Midjorney

- Nikola Corporation

- nvidia

- S&P

- S&P500

- S&P500 фьючерс

- Solana

- spacex

- SpaceХ

- Starship

- Tesla

- акции

- акции США

- Александр Шадрин

- американские акции

- американский рынок

- Американский Шадрин

- афк система

- биткойн

- Вася

- Все пропало

- гуру хренов

- Джефф Безос

- долгосрок

- долгосрочное инвестирование

- доллар рубль

- Дональд Трамп

- ЗОЖ

- ИИ

- инвестиции в недвижимость

- искусственный интеллект

- итоги 2021

- итоги года

- йумор

- коронавирус

- космос

- кризис 2020

- криптовалюта

- машинное обучение

- мобильный пост

- Москва

- Нефть

- неэффективность

- новости рынков

- оффтоп

- политсрач

- прогноз по акциям

- Разумный инвестор

- рецензия

- рецензия на книгу

- Русский Баффет

- Русский Баффетт

- СССР

- стратегия

- сэр

- Тимофей Мартынов

- трейдинг

- уроки инвестиций

- фармакология

- форекс

- фундаментальный анализ

- Шадрин

- экономический дайджест

Да уж, нифига не выросла. Одна из лучших див компаний за эти 10 лет

очень странно, я подниму доки и отпишусь прямо здесь

Я не собираюсь общаться с вами в таком ключе, для не-хамов ответ я написал выше

И еще вопрос, писал или нет как ты выбираешь бумагу для покупки, когда решаешь стоит продать её или докупить и как относишься к див бумажкам. Спасибо, у меня всё

Выбираю бумаги, особенно в последнее время, руководствуясь стратегией компании, и моим пониманием ее продуктов и трендов рынка

Продаю только если тезис изменился или изменилось мое понимание

Его у меня дофига, в портфеле для детей, который идет на оплату их образования (в канаде есть на этот счет особый тип инвестиционного счета, где государство добавляет 200 долл на каждые инвестированные 2000)

Как вы можете видеть по моему портфелю. там и так сплошной насдак, просто мне интереснее покупать индивидуальных эмитентов, с которыми я знаком по работе

За портфелем я не слежу совсем

Это вообще одно из заблуждений — что вот мол, если инвестируешь, то надо следить за портфелем

Если у меня горизонт инвестиций 20-30 лет, то какая разница, что там в нем, в портфеле, происходит? Конечно, он падал во время кризиса 2008 года, и конечно может в один день вырасти на десятки тысяч долларов, а в другой — так же упасть. К этому быстро привыкаешь

Следить надо не за портфелем, а за секулярными трендами в мире, и стратегиями компаний

Я бы хотел упомянуть поднимавшийся не раз в комментах тезис, что без сводной статистики по убыточным и проданным бумагам картинка замыливается и не понятна общая доходность, просадка и тп. Просто вы топите за то что (как я понял из контекста) что ваша стратегия лучше холда в индексы на долгосроке, однако всей картинки не показываете.

И еще: как вы определяете критерии для выхода из бумаги? Просто смотрите на нее: взлетит / не взлетит?

ПС: Вы молодец что руководствуетесь собственным умом и методологией для выбора бумаг, не поддаетесь жадности и страхам на ровном месте, мой респект.

Спасибо, очень интересно!

Особенно в части описания компаний про которое большинство тут первый раз слышит. Я надеюсь, что ещё будет статья, где будут выделены из общего пакета те активы, что продолжает активно тариться на ближайшие годы.

Так же хотел спросить про мед сервис GDRX? что за продукт пользуетесь ли?

Акции у них упали вроде основательно.

GDRX — не слышал, но почитаю про них

На самом деле, я кажется понял, как лучше подсчитать общий возврат

Это пенсионный портфель, из которого никогда не вынимались деньги, а добавлялись как правило раз в год

Я просто подниму записи о всех вносах средств, и подсчитаю CAGR оттуда

Об этом напишу в 4-й, последней части

Возьмем тему рисков. Я не представляю, чтобы банки в РФ серьезно полагались на сторонний скорринг клиента. Конечно, на рынке есть несколько решений, но объемы бизнеса там минимальны, о выходе на биржу нет и речи.

Для развития таких компаний не хватает венчурного капитала и готовности топовых компаний покупать многие продукты.

а то некоторые писали, шо если она не кончила, то просто полицаев вызывает и те увозят мужика в обезьянник. ну и всё в таком духе.

Спасибо за эту ссылку! Интересно было узнать о такой стратегии. Если я правильно понял, то кроме одновременного падения индексов акций и бондов на 33.4% в ней нет больше серьезных рисков? Но вот что интересно, если до сих пор было пространство для манёвра через снижение % ставок для «подогрева» как бондов, так и акций, то в текущих реалиях с этим намечаются проблемы. Удачное ли сейчас время для подобной стратегии?

Ещё было бы неплохо указать в таблички рост дивов, если таковы имелись.

Все таки 20 лет приличный срок.

На счет 3х фондов, в оригинальной ветке на bogleheads.org есть продолжение, с симуляцией доходности портфеля с 1955 года. В случае роста ставок, там совсем кислая доходность получалась: https://www.bogleheads.org/forum/viewtopic.php?p=4426381#p4426381

Картинка с доходностью портфеля, в сравнении с SP500

Так что, может быть всё не так здорово, как кажется...

Сам немного на эту тему написал, тоже по мотивам исходного поста на bogleheads.org: https://at6.livejournal.com/25028.html

Поэтому, чтобы платить меньше налогов, то обычно к конце года где то нахожу деньги, чтобы запихнуть их в портфель, и даже если их нет — беру в долг

Потому что у нас в канаде прогрессивная шкала подоходных налогов, и самая высокая ставка — около 50-ти процентов, так что если твои доходы за год попали в эту границу, то за каждые 10 тысяч, инвестированные в этот счет — государство тебе откатывает 5 тысяч назад (реально присылает деньги, возвращая заплаченный подоходный налог)

Поэтому иногда выгодно даже взять в долг под 5 процентов, чтобы получить откат в 50% :-)

Подбирать было бы интересно, если бы все еще упало

слишком много тумана вокруг этой конторы

зато у меня есть две классные майки с их логотипом, которые мой сын получил на каком то хакатоне, который они вроде спонсировали