Блог им. velescapital

Итоги октября – идея реинвестирования дивидендов Газпрома поддержала российский рынок

- 02 ноября 2022, 17:36

- |

Российский фондовый рынок, после обвала в первой половине месяца, завершает октябрь заметным повышением. Индикатор Мосбиржи подскочил почти на 11%, ранее обновив минимум с февраля, а долларовый индекс РТС, после падения до самого низкого значения с апреля, вырос примерно на 5%, ощущая давление от разворота рубля. Индексы при этом не смогли в полной мере восполнить потери сентября. Негативное влияние на настроения в первой половине месяца оказывала геополитическая напряженность, однако после закрытия дивидендных реестров Газпрома и Татнефти рынок перешел к восстановлению от локальных минимумов, а в конце сентября рост ускорился после поступления на счета дивидендов Газпрома и идеи их реинвестирования, а также на фоне отсутствия новых значимых санкций против РФ.

Рубль в октябре потерял позиции против доллара, евро и юаня, отступив от важных среднесрочных пиков в том числе на ослаблении опасений в отношении ввода ограничений на операции с валютами «недружественных» стран. Во второй половине месяца в том числе благодаря налоговому периоду рубль, однако, отвоевал часть потерь. Доллар по итогам месяца прибавил около 5% к рублю, завершая октябрь в районе 61,40 руб, евро – вырос почти на 3,5%, до 61 руб, а юань прибавил 2,5%, достигнув уровня 8,40 руб. ЦБ РФ на очередном заседании воздержался от изменения денежно-кредитной политики, оставив процентную ставку на уровне 7,5%.

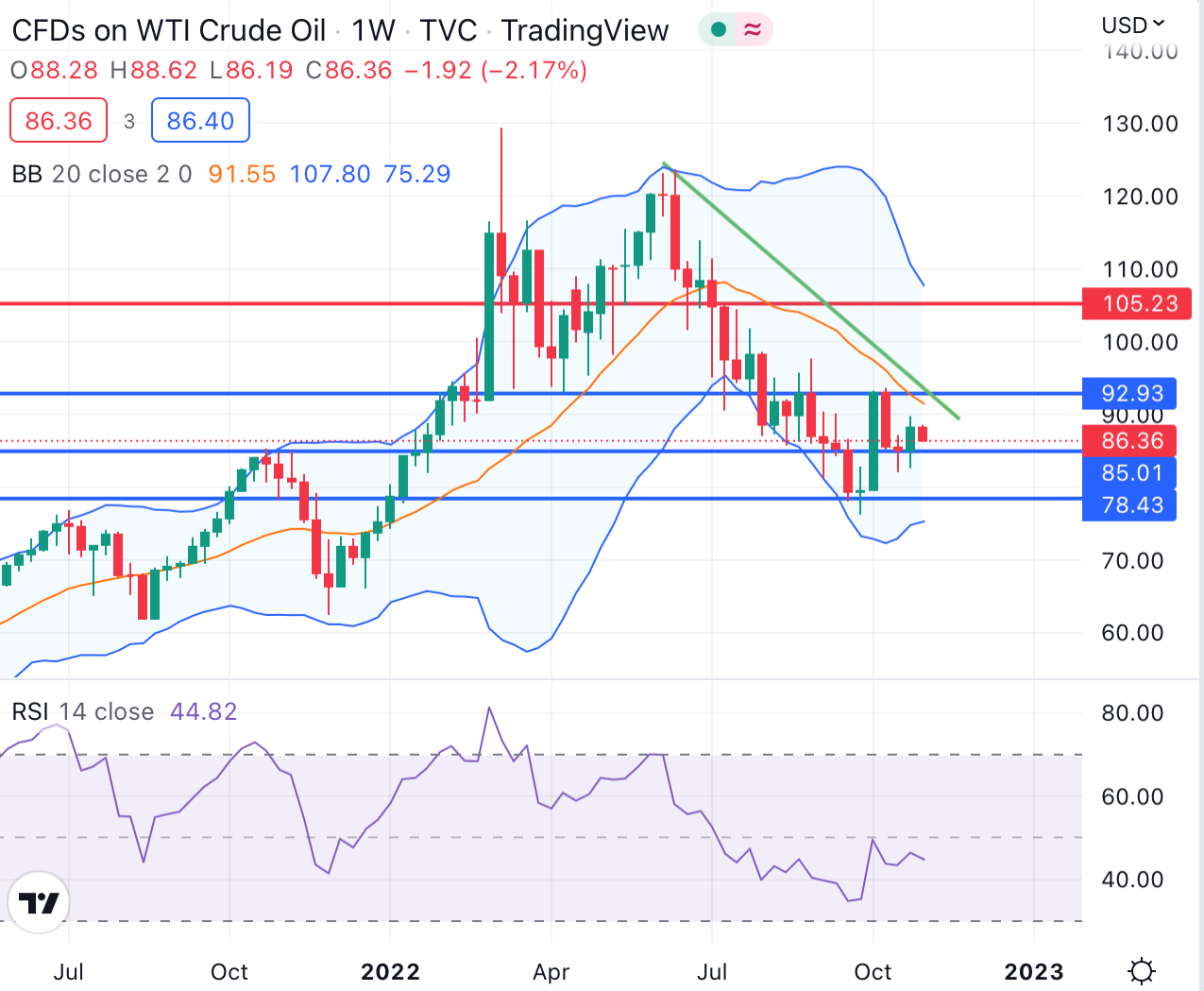

Нефть в октябре восстановилась от локальных минимумов и прибавила в цене около 8,7% и 10% по сортам Brent и WTI, достигнув 92,30 долл и 86,50 долл соответственно. ОПЕК+ по итогам очередного заседания объявила о решении сокращать нефтедобычу на 2 млн барр/день начиная с ноября, но нефтяные котировки не смогли прервать среднесрочный и долгосрочный нисходящий тренд из-за опасений в отношении замедления мирового спроса (в том числе на фоне сохранения жестких антивирусных мер в Китае) и активизации продажи стратегических резервов США. Рынок оказался под воздействием двух крупных игроков – с одной стороны, стран ОПЕК+, не желающих терять высокие нефтяные доходы, а с другой – США, власти которых обеспокоены высокими ценами на бензин в стране перед ноябрьскими выборами. Странам при этом не удалось достигнуть договоренностей по конкретному уровню потолка цен на российскую нефть.

Чего ожидать? – Рост может продолжиться при отсутствии геополитических сюрпризов

Технические факторы

С технической точки зрения индексы Мосбиржи и РТС начинают новый месяц немногим ниже района среднесрочных сопротивлений 2210 и 1160 пунктов соответственно (средние полосы Боллинджера недельных графиков). Закрепление выше указанных отметок откроет дорогу к развитию роста в район 2500 и 1320 пунктов (район верхних полос Боллинджера недельных графиков) с перспективой восстановления среднесрочного восходящего тренда, в то время как отскок от уровней 2210 и 1160 пунктов укажет на риски возвращения к нисходящему движению с возможным обновлением октябрьских минимумов. Техническая вероятность обоих сценариев представляется примерно равнозначной.

Рубль на Мосбирже на данный момент не демонстрирует ярко выраженной динамики и продолжает торговлю в рамках среднесрочных диапазонов против доллара, евро и юаня. В частности, против доллара российская валюта «зажата» между 57,50-65 руб, против евро – между 56-64 руб, а против юаня – между 8-9,30 руб. До выхода за пределы указанных значений можно ожидать продолжения колебаний рубля в «боковике».

Цены на нефть начнут ноябрь под давлением среднесрочных сопротивлений, расположенных в районе 98,50 долл и 92,50 долл по сортам Brent и WTI соответственно (также средние полосы Боллиджера недельных графиков), до закрепления выше которых можно говорить о преобладании рисков обновления сентябрьских минимумов 83,71 долл и 76,28 долл соответственно. Выше указанных сопротивлений у котировок при этом появится шанс на восстановление более уверенного роста с перспективой движения к 110 долл и 105 долл соответственно (район верхних полос Боллинджера недельных графиков). На данный момент с открытием «длинных» позиций имеет смысл подождать.

Общие факторы

С фундаментальной точки зрения основным фактором для российского рынка акций в ноябре, вероятно, останется геополитический. Акции вполне могут продолжить повышение в случае отсутствия значимых негативных геополитических сигналов (санкционный арсенал западных стран, похоже, начинает иссякать). В ближайшие недели продолжится публикация финансовых результатов компаний за 3-й квартал, а ближе к середине месяца совет директоров Роснефти обсудит вопрос дивидендов за 9 месяцев текущего года. Рубль при этом не находит веских драйверов движения и при прочих равных может продолжить колебания в пределах среднесрочных диапазонов.

Цены на нефть пока не демонстрируют решимости в возвращении к среднесрочному росту, хотя факторы предложения до конца текущего года (в виде сокращения нефтедобычи ОПЕК+ с ноября и введения эмбарго на российскую нефть по цене выше пока не установленного лимита с декабря) скорее находятся на стороне покупателей. На рынке по-прежнему доминируют страхи в отношении замедления мирового спроса в том числе на фоне состояния экономики Китая и вероятного продолжения политики антиковидных ограничений. В ноябре странам также необходимо будет договориться о конкретном уровне потолка цен на нефть из РФ. Не исключено, что с приближением ввода эмбарго «быки» на рынке активизируются. Влиять на динамику нефти и других сырьевых товаров также будет поведение доллара.

На западных площадках настроения инвесторов во многом будут зависеть от итогов ноябрьского заседания ФРС и ожиданий в отношении заключительной декабрьской встречи регулятора. В конце октября американский рынок повышался на надеждах смягчения позиции ФРС ввиду нестабильности мировой и национальной экономики, при этом в рамках усиления аппетита к риску позиции также терял доллар. Если надежды покупателей на этой неделе не оправдаются, рисковые активы могут развернуться вниз от среднесрочных сопротивлений, а спрос на доллар – восстановиться. Настроения в США также могут зависеть от промежуточных выборов в Палату представителей 8 ноября и складывающейся политической обстановки. Усиление ожиданий в отношении смягчения позиции ФРС при этом может привести к развороту в том числе цен на золото, ближайшее важное среднесрочное сопротивление для которых находится у 1720 долл/унц.

Аналитик: Елена Кожухова

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. [email protected].

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy

теги блога velescapital

- IMOEX

- VK

- X5

- X5 Retail Group

- активный доход

- активы

- акции

- Алроса

- аналитика

- банки

- бизнес

- биржа

- богатство

- Брокер

- брокеры

- валюта

- валютный рынок

- Велес Капитал

- вложить деньги

- газ

- где хранить деньги

- ГМК Норникель

- дивиденды

- доллар

- доллар прогноз

- доллар рубль

- доллар рубль прогноз

- евро

- золото

- инвестиции

- инвестиции в акции

- инвестиции в доллар

- инвестиции в ценные бумаги

- инвестиционная идея

- инвестиционный портфель

- инвестор

- Индекс МБ

- Индекс МосБиржи

- итоги дня

- итоги месяца

- Итоги недели

- как заработать деньги

- как инвестировать

- как правильно инвестировать

- как стать богатым

- капитал

- китай

- Куда инвестировать

- курс валют

- курс доллара

- курс доллара прогноз

- курс рубля

- личные финансы

- магнит

- мировая экономика

- ММК

- МосБиржа

- московская биржа

- мтс

- накопления

- Нефть

- новости биржи

- новости финансов

- новости экономики

- обзор рынка

- облигации

- операционные результаты

- отчеты МСФО

- пассивный доход

- покупка акций

- покупка валюты

- Полиметалл

- полюс золото

- прогноз

- прогноз курса доллара

- прогноз курса рубля

- прогноз по акциям

- рост акций

- рубль

- рынок акций

- сбербанк

- Северсталь

- создание капитала

- трейдинг

- управление деньгами

- финансовая грамотность

- финансовая независимость

- финансы

- фондовая биржа

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ценные бумаги

- что будет с рублем

- что делать с деньгами

- экономика

- Экономика россии

- юань

- Яндекс