Блог им. UN_Alex

Что я торгую и почему.

- 19 октября 2023, 12:39

- |

Доброго времени суток.

Продолжаю.

Все что говорю исключительно субъективно, за время на рынке я менял мнение по некоторым практическим вопросам.

Тезисно.

Хочется стабильности эквити.

Торгуя мало явлений бывают долгие периоды боковика или просадок.

в боковике, в убытке можно сидеть полтора года, при адекватной в целом стратегии.

Тратим время на поиск множества явлений.

Через какое то, пусть и продолжительное время искать явления надоедает, сначала это открытие, новизна, интеллектуальный вызов, потом рутина. И у части участников это сводится к майнингу систем, некоторые с этого начинают. Это требует или удачи, т.е. изначально на вход подано достаточно адекватные факторы, с везением обычно трудно, чаще бывает на самом деле, человек с IT бэкграундом приходит из своей сферы и «я сейчас вам покажу как надо зарабатывать хотя бы 10% в месяц».

Или чтобы человек уже умел создавать системы сам, основываясь на знании явлений на рынке, но ему уже проще искать системы машинным способом, т.е. он понимает как надо фильтровать огромное количество вариаций систем и отбирать то, что действительно с высокой вероятностью будет работать.

Торгуем много явлений, это нагрузка в том числе почти каждое нововведение биржи, о как я люблю эти новшества, затрагивает какую нибудь стратегию и ты стоишь перед дилеммой, как на него реагировать. По хорошему надо останавливать торговлю, ждать набора новых бумажных сделок, анализировать изменения, менять что то при необходимости и запускать заново. И тут множество вопросов, если хотим честно реагировать на изменения, для некоторых систем период бумажной торговли может достигать многих месяцев. И вот мы остановили торговлю, т.е. имеем минус систему из портфеля, т.е. надо пересобирать портфель, раздавать заново веса. А когда запустили то окажется, что на бумаге система работала, а сейчас пришел период кормить просадку другими зарабатывающими в моменте системами)

Часть из них деградирует, что требует не прекращать поиск новых.

Часть имеет подгонку при описании явлений т.е. разработке торговых стратегий.

Не простая задача описать паттерн кодом, да, знаю, множество людей скажут, что это у тебя не получается, в среднем получалось, но сложно достаточно обобщенно это сделать, обычно выбирается не вся выборка этого явления а только его часть, это затрудняет потом анализировать явление исчезает или просадка вызвана тем, что ты плохо его описал и в другом описании оно по прежнему живо.

Не знаем реального риска с которым торгуем, как бы мы не распределяли капитал, имеем риски «переторговки» в неблагоприятный период.

На примере выше думали, что торгуем с риском 10% по исторической максимальной просадке.

Если бы смоделировали больше прогонов то увидели бы и 50% просадку и больше.

Не знание реального принимаемого риска большая проблема.

Приведу не идеальный, но пример иллюстрирующий про что говорю, знаю многие мне на это ответят, что я просто не силен в методах сборки портфеля, отвечу что тут проще подождать, чем переубеждать.

У вас 20 систем, вы выровняли их под одну максимальную историческую просадку в 20%, собрали из них портфель, и просадка портфеля получается 8%, увеличили общий риск портфеля, чтобы торговать с «плановой» просадкой, ведь «не могут» же одновременно все системы получить просадку, одна теряет, другая зарабатывает, да, в среднем так и будет. Но редко у кого все системы на разных явлениях, и даже в этом случае гарантий нет. Может случиться ситуация, когда явление глобально одно приток денег на рынок, риск он, и системы на акциях в лонге, на индексе, валюты в шорте, системы то вроде разные, но по сути мета явление торгуется одно.

Умные ребята много чего могут сказать на это, многое из этого я слышал.

Ставим всяческие защиты от просадок для портфеля из кучи систем и недобираем прибыль в благоприятный период.

По факту мы обложимся всякими ограничителями риска, по предельной открытой позиции, по тому что в определенной ситуации будем разрешать входы только на уменьшение общего риска. Все так, в среднем это работает и можно отделаться фразой, что главное чтобы вы понимали риски с которыми работаете. У меня слабое образование, но я практик, который потратил много времени думая с какой стороны может прилететь и пришел к выводу, что риски оценить трудно, это какое то многомерное пространство рисков. Более того, что все эти действия с ограничителями рисков приводят к тому, что мы режем и доходность, успокаивая себя, что на наших моделированиях портфеля мы улучшаем метрику доходность/риск, в моделировании точно улучшаем)

Контакт с перебором риска может привести в неблагоприятный период кто бы как ни храбрился, если задействованы значимые средства, а по другому не имеет смысла тратить на эту область время своей жизни, то психика может не справится и торговля будет приостановлена, а потом еще «возврат к среднему» по эквити не будет взят, а там еще придет fomo и уже может понадобиться фарм поддержка психики, контакт психолога могу дать, обращайтесь)

Капитал растет и мы не можем увеличивать задействованный капитал во всех системах, в реальности загрузка в % от капитала все больше смещается в сторону более емких, менее гладких по эквити систем. Мы сопротивляемся «меньшей гладкости» размазывая капитал по тайм-фреймам, инструментам, на что фантазии хватит, а она буйная обычно, подгонка накапливается, плюс как правило всегда рядом есть бобрящийсся коллега, который торгует просто и у него гладкая эквити, правда потом оказывается, что капитал у него пару млн рублей.

Мой путь.

В это время значительное влияние на капитал у нас оказывают обще-трендовые системы, просто потому что в «точных» системах окно входа более узкое, мгновенная ликвидность не резиновая, а соревноваться с «шустриками» с их коллокацией и сотнями тысяч или миллионами в месяц платы за логины мало для кого имеет смысл, они купят перед вами и продадут вам, пока ваш чудо софт написанный за годы исполняет сделку.

В обще-трендовых системах часто окно входа +- час, и можно размазать входы/выходы по параметрам и торговать облаком, главное опять не перебрать с риском.

К этому моменту уже есть представления о том какие эффекты более стабильны, и что такое стабильность, все субъективно.

Тут хочу проиллюстрировать мысль про важность долговременного стабильного преимущества.

Спасибо Евгению Владимировичу, все таки умный человек.

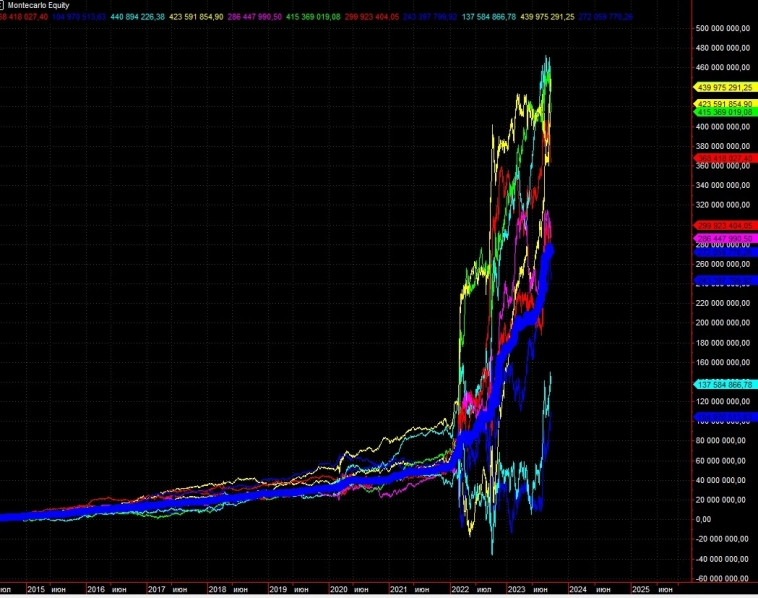

Смоделируем случайные эквити, с вероятностью 50 на 50, кодер из меня еще тот, всегда концентрировался на сути.

Получаем эквити

Результат довольно предсказуем, и это без издержек и проскальзываний.

МО зависит не только от % прибыльных сделок, но амплитуда отчасти учтена, для примера подойдет.

Внесем 5% перевес, и сколько бы мы не моделировали, у нас рост.

Под условия конкретного рынка с его издержками и проскальзываниями на ведение позиций, перевес должен быть разный, но мысль понятна, долговременный перевес все, что нам нужно.

Нужны явления, причины которых опираются на какие то неценовые соображения, это с большей вероятностью может обеспечить их стабильность, это даст долговременный перевес, далее главное не перебрать с рисками.

Какие могут быть не ценовые факторы. Ничего уникального я не придумал.

— в силу человеческой природы, люди любят волшебные таблетки и простые ответы, что также находит свое отражение в популизме в разных формах, простой ответ на многое — нужно больше денег, на что угодно, короткими или более длинными путями это все приводит к повышенной инфляции, а активы имеют некоторую поддержку в абсолютных ценах, это помогает фондовым активам.

— разность развития регионов, популизм и ограниченность инструментов через которые происходит экономическое взаимодействие экономик приводит к значительной волатильности валют развивающихся стран.

Конкретно, следует поискать в акциях и валютах развивающихся стран.

На акциях у меня примерно так, ничего уникального.

с 1999 года работает, явление существует по крайней мере.

Возьмем еще героев прошлого.

РАО ЕЭС

ЮКОС

Можно торговать это на акциях, но суть в явлении, а как взять с него свое тут у каждого свои обстоятельства, например у меня нет желания держать значимые средства у брокеров, поэтому по сути тоже самое можно торговать на индексном фьючерсе, это не прямо 1 к 1, но приближение достаточное к тому же часто дающее возможность держать под ГО валюту.

Через индексный фьючерс у меня реализовано так

Наши вариации моментума опираются в некотором смысле на эффекты ведущего рынка всего мира на текущий момент. Анатолий хорошо написал Модель «вечного» роста фондового рынка USA, «природа построения индекса такова, что из него выкидываются лузеры и включаются винеры» - трендовуха в наиболее общем описании, наш индекс устроен иначе, выбирать неоткуда, но мы сами можем это делать или реализовать на индексном фьючерсе.

Также Александр поднял интересную тему, что не обязательно ранжировать по моментуму и там есть куда покапать.

На валюте

Вместе

тесты до мая 2023 года. (пысы косяк, «моментум» до сентября, а трендовуха валютная до мая)

Тесты грубая иллюстрация, среднегодовая прибыль к макс просадке около 3х.

Некоторые мысли.

— Можно держать валюту под ГО, кто в чем считает итоговый фин. рез.

— Можно держать не очень большую часть на рынке, торговать с большим риском, но тут нет переторговки, явления, особенно в новой реальности разные, падение фондовой части не всегда приводит к ослаблению рубля. Меньше скрытого риска, за счет меньшего количества систем, риск более понятен.

— Большая стабильность не за счет большего количества систем, и танцев с бубном вокруг ограничителей рисков, борьбой с деградацией их качества, а за счет того, что акции имеют инфляционную поддержу. Валюта это узкая дверь, через которую страна общается с внешним миром, за счет разности экономик трендовость на рубле имеет все шансы остаться.

- Понятно как простыми методами увеличить доходность, можем выбирать лучшие акции, двигаться по эшелонам вниз по ликвидности за большей беттой, это даст существенно большую доходность, но потребует большей загрузки капитала, риски инфраструктуры каждый оценивает сам.

— Явления на которые опираемся существуют как минимум 24й год.

— Отражение этого прекрасная трендовость российских акций.

— Есть наблюдение, что в среднем коллеги зарабатывают примерно в одни и теже периоды, условно начала падать нефть, это повлияло на рубль, на акции, т.е. событие изначально неценовой природы, это не металлургов продают, нефтяников покупают, а следовательно волатильность и возможно трендовость будет на многих активах, и если торговать их все то по сути мы торгуем одно явление и если у вас есть модель общая на явление, вероятно вы не пропустите эту активность.

Даже на сезонках из разных активах это часто проявляется

это один код, одно явление на разных активах, камень бросили в воду и идет рябь от него на многих активах, торгуйте воздействие первоисточника/явления, там где максимально благоприятные условия.

И на си явление было, а шло оно с нефти. Понятно, что правильнее выделить откуда исходит явление и торговать наиболее «чистый» первоисточник, я подустал такое делать.

А если все примерно в одно время зарабатывают (говорю в основном про направленную торговлю, хотя и не только), то главное не пропустить большие явления.

В целом это все не догма, это то, как удобно мне при моих обстоятельствах.

Торговать вариации моментума в той форме, которая отвечает моим потребностям в моменте и прикрывать все это дело трендовухой.

Моментум описан достаточно подробно, реально существующее явление, трендовость рубля к более сильным валютам тоже.

Если бы допускал размещение значимых средств и жил в рубле или не имел ожиданий по девальвации рубля то торговал все тоже самое через акции.

Если бы начал испытывать проблемы с исполнением то выставлялся бы по большему количеству акций / фьючей в том числе на акции с большей беттой, где нальют, хотя есть риски много перелили и то, что выхватываю часть выборки, условно, налили по тем акциям, где убыток, а где не налили там прибыль, но ее нет. Исполнение свыше желаемого можно отрегулировать шортом индексного фьюча в моменте, не идеально, но рабоче.

Не слишком структурировано, но описал как с позиции своего опыта и обстоятельств сейчас смотрю и торгую, кто захочет найдет что то для себя, контакты для общения оставлял.

Chat

Hello world. 15й год на рынке. Путь и текущее состояние.

Нужно просто взять обычную...

Скальпинг и путь к системостроительству, продолжение

Псков, «механика рынка», осознание реальности заработка системным трейдингом и необходимость в проверках гипотез.

Первые шаги в выборе программы для тестирования закономерностей на истории.

Кристаллизация подхода к исследованию рынков

Источники идей и важность оттока желчи

Идеи и обратная связь

Траты на жизнь. Место.

Тесты, факторы, методы исследований.

Неэффективности, методы исследований.

Крипта, скальпинг, белкоВглазинг, обще-трендовые системы. Что исследовал.

НДФЛ 2020й, хомяки, опционы, ковид, шустрики.

НДФЛ 2021, лоси и стоп-кран.

НДФЛ 2022, остановка торгов, мысли.

Турецкая биржа BIST, перезапуск торговли

теги блога Yakovlev Aleksey

- algo

- Algo-trading

- algorithmic trader

- algorithmic trading

- algotrading

- bist30

- BORSA

- btc

- crypto

- cryptocurrency

- cryptotrading

- ES

- ES futures

- eth

- GD

- GMKN

- GZ

- HFT

- jc-trader

- MIX

- momentum

- multicharts

- ng

- reseach

- research

- reserch

- Ri

- S&P

- S@P500

- Si

- SR

- TAN

- trade strategy

- Trader

- TRY

- vxx

- акции

- алгоритм

- алгоритм для трейдинга

- алгоритм торговли

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдер

- аленка

- Аленка Capital

- алкоголизм

- алкоголь для трейдеров

- Беритц

- валюта

- Ворончихин

- Деньги без дураков

- доходности

- закономерности рынка

- инвестиции

- исследование

- исследование рынка

- Ковид

- кот

- котики

- кризи

- кургузкин

- маржин колл

- моделирование

- моментум

- монте-карло

- НДФЛ

- опцион

- портфель

- Портфель инвестора

- прибыль

- просадка

- профиль объемов

- Профиль рынка

- психилогия

- псков

- Путь трейдера

- резвяков

- Ри

- си

- сигнал

- силаев

- система

- система торговли

- системный трейдинг

- стратегии

- тайм фрейм

- торговые роботы

- трейдер

- трейдинг

- тренд

- трендовая система

- трендовость

- Универ Капитал

- хобби трейдера

- хомяк

- хфт

- шипы

- элвис

- Элвис Марламов

Стопудов). Просто технаря/математика может заносить не туда. А в умелых руках это как хороший тул, плечо на скиллы если угодно).

Щас на запах Alex_val (или как правильно) придёт))).

Я итеративно это делаю. Добиваюсь какого-то качества — похер, что глазами я вижу, что не всё что хотел ловлю, и не все что не хотел ловить не ловлю). Если бэктестер говорит, что норм — мне этого хватает. А дальше помечаю стратегию «можно вернуться и ещё покопать» и возвращаюсь. Такие перерывы могут на пользу идти — свижие идеи, взгляды, формализация через другие способы, а не развитие предыдущего и т.д.

А в целом по содержанию: самая мякотка пошла)). Какую-то часть полностью понимаю. Какую-то не понимаю, потому что не дошел до туда. Какую-то не понимаю, потому что, вероятно, и не пойду туда.

Отличный пост! Да и серия в целом — даже во многом уникальна мне кажется.

У каждого свое понимание жизни.

Спасибо за статью. Это очень ценно. Я совсем не в теме, самый первый скрин — это набор из симуляций для одной и той же стратегии, а толстая синяя линия — усредненный результат симуляций?

Пока не очень понял, насколько занятие алготрейдингом оправдано в плане соотношения «потраченное время — результат», относительно инвестиций, при условии очень аккуратной работы с рисками и там, и там. Потому что и на инвестировании можно заработать прилично и сильно обогнать рынок, если все грамотно делать. Вопрос сводится к тому, что считается «адекватной» доходностью % годовых в рублях в среде российских алготрейдеров на длинной дистанции (аккуратная работа с рисками = не прогореть). Хотя бы ориентир какой-то интересен, но я понимаю, что это сложный и индивидуальный вопрос.

1 оибшка тестить с рефинансированием капитала

2 ошибка тестить на 1ом лоте

3 надо тестить на постоянной сумме

успехов

отдельная тема это подсчет средней сделки